アコムのおまとめローンは「借換え専用ローン」といい、最長12年3ヶ月と返済期間を長く設定できるのが特徴です。

ただし、返済期間を長くとるとそれだけ利息が増えるため、デメリットにもなりえます。

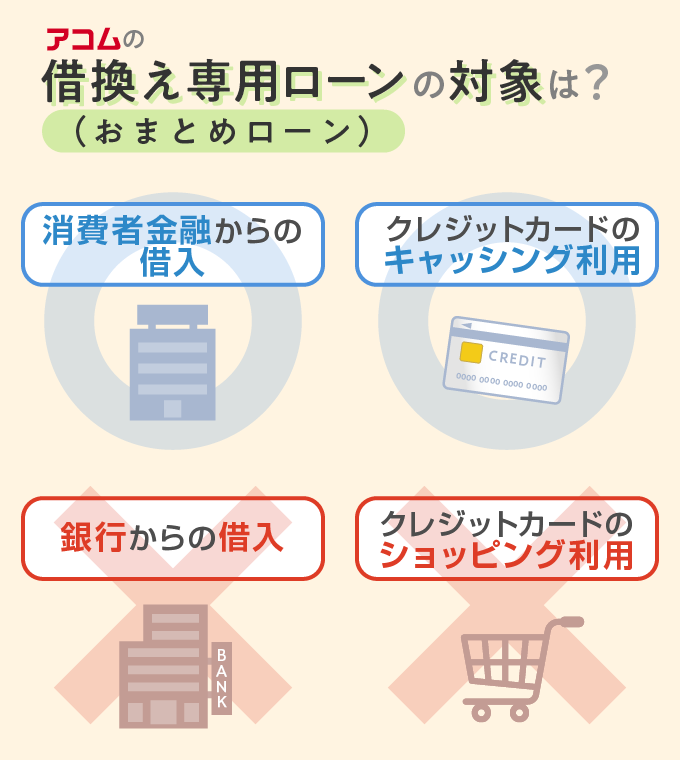

また、銀行のローンやクレカのリボ払いはまとめられない点にも注意が必要です。

この記事では、アコムのおまとめローンのメリットとデメリット、審査や他社のおまとめローンとの比較を行います。

この記事でわかること

- アコムのおまとめローンは返済期間を長くとれ、管理がしやすくなるメリットがある

- ただし、審査によっては返済総額が増えるなどのデメリットもある

- アコムの通常のカードローンと比較すると審査は厳しくなり、信用情報をしっかりと確認される傾向

- アコムでは、クレジットカードのリボ払いや銀行のローンはおまとめ対象外

当サイトではアフィリエイトプログラムを利用し、事業者(アコム社・プロミス社など)から委託を受け広告収益を得て運営しております。ご紹介するサービス及び掲載位置に広告収益が影響を与える可能性はありますが、サービスの評価や内容等は当サイトが独自に記載しています。

目次

アコムのおまとめローン(借換え専用ローン)とは?金利や限度額など利用条件

アコムの借換え専用ローンの利用条件は以下のとおりです。

| アコム「借換え専用ローン」 | |

|---|---|

| 申し込みから融資までの期間 | 原則翌営業日以降 |

| 利用限度額 | 300万円 |

| 借入利率(年金利) | 7.7%〜18.0% |

| 在籍確認の電話 | 原則なし |

| 申し込み・借り入れ・返済のWeb完結 | 可 |

| 申込年齢 | 満年齢20歳以上 |

| 返済期間および返済回数 | 最長12年3ヶ月(146回) |

| 対象となる借り入れ | 消費者金融・クレジットカードでのキャッシング |

借換え専用ローンで借りられる金額は1万円~300万円までです。

まとめられるローンは、アコムなど消費者金融からの借り入れかクレジットカードでのキャッシングのみとなっています。銀行のカードローン、クレジットカードのショッピング利用、ショッピングリボなどは対象外ですので注意しましょう。

なお、消費者金融などからお金を借りる際には、原則として、貸金業法という法律で「借りられる金額は年収の3分の1まで」というルール(総量規制)が定められています。

しかし、おまとめローンは一定の条件を満たせば「例外」扱いになり、総量規制の制限を受けません。(参考:日本貸金業協会「総量規制が適用されない場合について」)

そのため、他社からの借入額が多く、通常のカードローンなどでは借り入れられないという人でも利用できる可能性があります。

ちなみに、借換え専用ローンは返済に特化していますので、通常のカードローンと違い、追加の借り入れはできません。

また、アコムでは「借換え専用ローン」利用時でも原則、勤務先への在籍確認はありません。

アコムのおまとめローンのデメリット

アコムのおまとめローンのデメリットは以下の4つです。

ここから詳しくみていきましょう。

デメリット1.アコムのおまとめローンでまとめられるのは元金のみ

おまとめローンは、基本的に借入額の元金だけしかまとめられないため、すでに発生している利息分は手持ち資金などを使って自力で補う必要があります。

アコムの借換え専用ローンでも同様で、アコムの公式サイトでは注意事項として以下のように記載されています。

※貸付金額はお申し込み時の借換え対象となるローン残高(元金のみ)の範囲内に限ります。

引用:アコム公式サイト「借換え専用ローン」

おまとめローンを利用するなら、できるだけ利息が増える前の早い段階で申し込むのがおすすめです。

デメリット2.銀行のローンやショッピングリボはおまとめの対象外

アコムのおまとめローンの対象範囲は「消費者金融とクレジットカードでのキャッシング」のみです。

銀行のカードローンやクレジットカードのリボ払いでの支払いはおまとめの対象外である点には注意が必要です。

もし銀行のカードローンやクレカのリボ払いをまとめたいのであれば、アイフルやレイク、銀行のおまとめローンなど、対象範囲が広い他社のおまとめローンを選びましょう。

デメリット3.条件によっては返済総額が増える可能性もある

1回あたりの返済額を少なくしてゆっくり返済していけるのは、アコムの借換え専用ローンのメリットである一方、それがデメリットにつながってしまうこともあります。

返済期間が長ければ長いほど利息が増えていくため、結果的に返済総額が増えてしまう可能性があるのです。

前述のシミュレーションをもとに、少し条件を変えて見てみましょう。

A社・B社・C社に別々に返済した場合

| A社 | B社 | C社 | 合計 | |

|---|---|---|---|---|

| 借入残高 | 50万円 | 30万円 | 20万円 | 100万円 |

| 金利 | 年18.0% | 年18.0% | 年17.8% | – |

| 返済回数 | 46回 | 30回 | 20回 | – |

| 毎月返済額 | 1万5,125円 | 1万3,000円 | 1万1,630円 | 3万9,755円 |

| 返済総額 | 69万5,756円 | 37万1,520円 | 23万2,591円 | 129万9,867円 |

アコムのおまとめローン(借換え専用ローン)で返済した場合(36回/60回)

| アコム (借換え専用ローン) | ||

|---|---|---|

| 借入残高 | 100万円 | 100万円 |

| 金利 | 年15.0% | 年15.0% |

| 返済回数 | 36回 | 60回 |

| 毎月返済額 | 3万4,665円 | 2万3,789円 |

| 返済総額 | 124万7,934円 | 142万7,378円 |

上記の表を見ると、36回(3年)で返済する場合、毎月返済額も返済総額ももとの状態より少なくなり、返済の負担が軽減していました。

しかしこの返済回数を60回(5年)に設定してしまうと、毎月返済額はグッと減るものの、返済総額はまとめる前よりも13万円近く増えてしまうことになります。

金利が低くなったにもかかわらずです。

そのため、目先の返済だけにとらわれず、長い目で見て返済計画を練る必要があるでしょう。

デメリット4.通常のカードローンより審査が厳しくなる傾向にある

おまとめローンにも、通常のカードローンと同じように審査があります。もちろん審査に通過しないとローンを利用できません。

おまとめローンは複数社からの借り入れを一本化するために借入額が多くなりがちで、その分審査が厳しくなる傾向があるとされています。

審査についてはこのあと詳しく解説します。

アコムのおまとめローンのメリット

アコムのおまとめローンのメリットは以下の3点です。

以下で詳しく見ていきましょう。

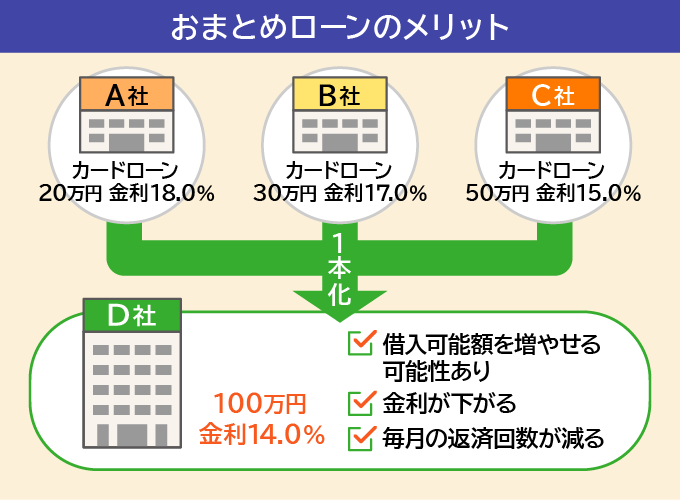

メリット1.借入先をひとつにまとめることで返済の管理がしやすくなる

おまとめローン(アコムでは借換え専用ローン)を利用することで、複数あった借入先が1つになります。

こうして借り入れ(借金)を一本化することで、それまでバラバラだった返済方法や返済期日などが統一され、管理しやすくなるのは大きなメリットです。

複数社から借り入れをしていて1ヶ月に何度も返済期日があると、精神的な負担になりますし、ついうっかり返済を忘れて滞納してしまうかもしれません。

滞納すれば「遅延損害金」の支払いが発生し、長引けば信用情報に傷がついて他社のローンやクレジットカードの審査に通過しにくくなってしまいます。

アコムの「eメールサービス」を使えば、あらかじめメールアドレスを登録しておくことで、返済日の3日前と当日にメールでお知らせしてもらえます。

こうしたサービスをうまく利用することで、返済日の管理もしやすく滞納を防ぎやすくなるでしょう。

メリット2.借り換え後は金利が低くなる可能性がある

複数のローンを一本化することで、金利が低くなる可能性もあります。金利が低くなれば、同じ期間・同じ金額を借りていても利息の負担が少なくて済みます。

以下は、A社・B社・C社から合計で100万円を借り入れていた場合と、アコムのおまとめローン(借換え専用ローン)を利用した場合の返済シミュレーションです。

A社・B社・C社に別々に返済した場合

| A社 | B社 | C社 | 合計 | |

|---|---|---|---|---|

| 借入残高 | 50万円 | 30万円 | 20万円 | 100万円 |

| 金利 | 年18.0% | 年18.0% | 年17.8% | – |

| 返済回数 | 46回 | 30回 | 20回 | – |

| 毎月返済額 | 1万5,125円 | 1万3,000円 | 1万1,630円 | 3万9,755円 |

| 返済総額 | 69万5,756円 | 37万1,520円 | 23万2,591円 | 129万9,867円 |

アコムのおまとめローン(借換え専用ローン)で返済した場合

| アコム (借換え専用ローン) | |

|---|---|

| 借入残高 | 100万円 |

| 金利 | 年15.0% |

| 返済回数 | 36回 |

| 月々の返済額 | 3万4,665円 |

| 返済総額 | 124万7,934円 |

もともと3社で借りていたものをアコムの借換え専用ローンにまとめたことで、上記の例では毎月の返済額は約5,000円、返済総額は5万円以上も少なくなりました。

一般的に、カードローンなどでは利用限度額(借りられる上限額)が大きいほど金利が低くなることが多いです。

実際に適用される金利は審査の結果次第ですが、おまとめローンにして利用限度額が上がれば、複数社から少しずつ借りているよりも金利が低く抑えられる可能性があります。

ただし、返済期間の設定などによってはおまとめローンにした結果、返済総額が逆に増えてしまうこともあるので注意が必要です。詳しくは「条件によっては返済総額が増える可能性もある」で解説しています。

メリット3.返済期間を長期に設定できる

アコムのおまとめローンは、返済期間を長く(返済回数を多く)できるのもメリットの1つです。 返済回数は最大146回、返済期間は最長12年3ヶ月まで設定可能です。

具体的には、以下のように返済額に応じた設定になります。

- 1回あたりの返済額が借入額の2.0%以上の場合

借入日から最長8年0ヶ月(1~95回) - 1回あたりの返済額が借入額の1.5%以上の場合

借入日から最長12年3ヶ月(1~146回)

※毎回決められた期日に最低返済額を返済していった場合の目安

本来は、借り入れてからできるだけ早く、多く返済した方が利息を抑えられるため、返済総額が少なくすみます。

しかし、家計的にどうしても厳しい場合などは、ゆっくり少しずつ、無理のないように返済することをおすすめします。

1回あたりの返済額を少なくしたい人には、長期的な返済計画を立てられるアコムのおまとめローンは向いているといえるでしょう。

おまとめローンの審査は厳しい?審査で重視されるポイントを解説

アコムを含め、どこの会社も詳しい審査基準は公表していません。

一般的に、おまとめローンの審査は通常のカードローンの審査と比較すると、以下の理由から厳しくなる傾向にあるとされています。

それぞれの理由について詳しく見ていきましょう。

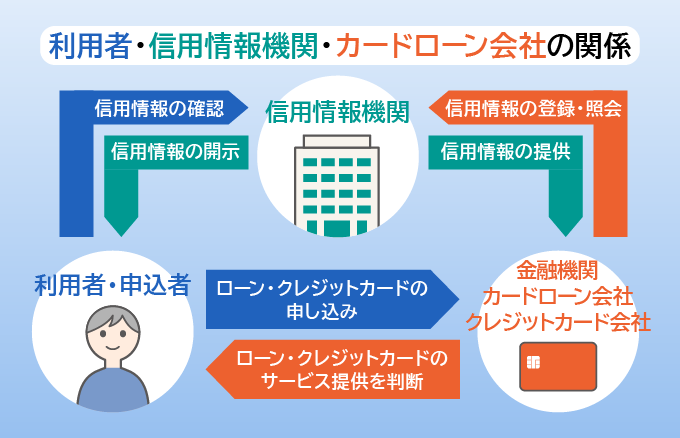

複数社からの借り入れをまとめるため、信用情報をしっかり確認される

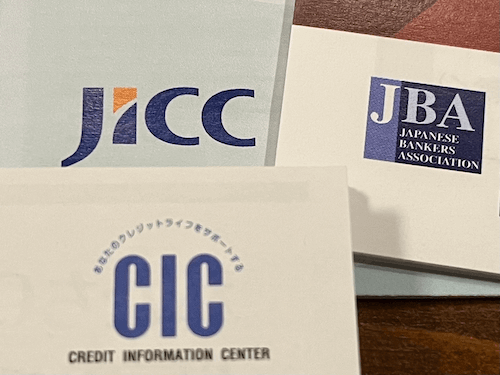

おまとめローンの審査では、申込者の信用情報をきっちりと確認しています。

信用情報とは、いつどこのローンに申し込んだか、いくら借りたか、期日どおり返せているかなどローンやクレジットカードの利用状況を記録したものです。

信用情報は「信用情報機関(CIC・JICC・KSC)」というところに登録されていて、各金融機関が照会できるようになっています。

おまとめローンに申し込むということは、複数社からの借り入れがあるということですので、審査の過程でどこでどんな借り入れをしているのか詳しく確認されます。

そのため多少時間がかかることも多く、滞納や自己破産など過去に返済できなかった履歴があると審査上かなり不利になります。

借入額が大きくなるため審査がより厳しくなる

おまとめローンは複数社からの借り入れを1つにするため、借入額が大きくなりがちです。基本的には、すでに複数社にかなりの金額を借りており、返済に困っている状態の人が申し込むものです。

そんな中でも、申込者がきちんと返済できる人か見極めるため、おまとめローンの審査は厳しくなりやすいといわれています。

貸す側の視点で見れば、10万円を貸すときより、100万円を貸すときの方が慎重になるのは当然かもしれません。

審査に通りやすくするための対策として、以下が挙げられます。

審査ではいずれも「きちんと返済できるかどうか」が重視されるため、多重債務や滞納などはお金に困っているような印象を与えるため、避けた方がよいでしょう。

また安定した収入があれば、それだけ信頼度は高くなりますので。転職を考えている人は、転職前に借り入れをすることをおすすめします。

他社のおまとめローンにはどんなものがある?一覧で比較

では、アコム以外の消費者金融や、銀行のおまとめローンにはどのようなものがあるのでしょうか?

消費者金融のおまとめローンと、銀行のおまとめローンの限度額や金利、返済期間などを比較してみました。

消費者金融のおまとめローンは銀行よりも比較的早く融資が可能

消費者金融のおまとめローンは、銀行が提供するものに比べて借り入れまでの時間が短い傾向があります。そのため、早ければ申し込んだ当日に借りられることも。

ここからは、消費者金融大手5社のおまとめローンの限度額や金利などの情報をまとめた比較表を見ていきましょう。

- アコムのおまとめ対象は消費者金融とクレジットカードでの借り入れのみ

- アイフル・レイクのおまとめローンは銀行のローンやクレジットカードのリボ払いによる借金もおまとめ対象としている

- アイフルやレイクは上限金利が年17.5%と低め

- SMBCモビットやアコムは返済期間を長く設定できる

「借換え専用ローン」 |  「おまとめMAX・かりかえMAX」 |  「おまとめローン」 |  「おまとめローン」 | 「レイク de おまとめ」 | |

|---|---|---|---|---|---|

| 融資時間 | 原則翌営業日以降 | 最短即日 | 原則翌営業日以降 | 原則翌営業日以降 | 原則翌営業日以降 |

| 限度額(契約極度額) | 300万円 | 800万円 | 800万円 | 300万円 | 500万円 |

| 借入利率 (年金利) | 年7.7%~18.0% | 年3.0%~17.5% | 年3.0%~18.0% | 年6.3%~17.8% | 年6.0%~17.5% ※100万円以上の場合、6.0%~15.0% |

| 在籍確認の電話 | 原則なし | 原則なし | 原則なし | 原則なし | 原則なし |

| 申し込み・借り入れ・返済のWeb完結 | 可 | 可 | 可(すでにモビットを利用している人は申込は電話でのみ可) | 不可 | 不可 |

| 申込年齢 | 満年齢20歳以上 | 満年齢20歳以上、69歳以下 | 満年齢20歳~65歳 | 満年齢20歳以上、65歳以下 | 満年齢20歳~70歳 |

| 返済期間(返済回数) | 最長12年3ヶ月(146回) | 最長10年(120回) | 最長13年4ヶ月(160回) | 最長10年(120回) | 最長10年(120回) |

| 対象となる借り入れ | ・消費者金融 ・クレジットカードでのキャッシング | ・消費者金融 ・銀行のローン ・クレジットカードのキャッシング ・ショッピングリボ | ・消費者金融 ・クレジットカードでのキャッシング(無担保ローン) | ・消費者金融 ・クレジットカードでのキャッシング(無担保ローン) | ・消費者金融 ・銀行のローン ・クレジットカードのキャッシング ・ショッピングリボ |

もし銀行のカードローンや、クレジットカードのリボ払いの支払いをまとめたいなら、おまとめ対象範囲が広く、上限金利も低いアイフルやレイクのおまとめローンがおすすめです。

無理のない返済計画を立てたい人であれば、返済期間を長く設定できるSMBCモビットやアコムのおまとめローンが向いています。

銀行のおまとめローンは低金利でおまとめ対象を選ばない

銀行のおまとめローンは、消費者金融のものより金利が低めに設定されていることが多いです。

また、消費者金融・銀行での借り入れ・クレジットカードのショッピングリボなどおまとめ対象を問わない銀行が多く、さまざまなローンをまとめられるのが一般的です。

ただし、あらかじめその銀行の口座開設が必要な場合も。

ここからは、おもな銀行のおまとめローン・おまとめに利用できるカードローンの比較表を見ていきましょう。

- 銀行のおまとめローン(またはカードローン)は、おまとめの対象範囲に制限なし

- 銀行のおまとめローンは消費者金融に比べ上限金利が低めに設定されている

- 銀行のおまとめローンの多くは、消費者金融より融資までに時間がかかる

| アコム 「借換え専用ローン」 | 三井住友銀行 カードローン | 東京スター銀行 「おまとめローン」(※1) | イオン銀行 「フリーローン(イオンアシストプラン)」(※2) | |

|---|---|---|---|---|

| 申し込みから仮審査回答までの期間 | 原則翌営業日以降 | 原則翌営業日以降 | 2週間程度 | 1週間程度 |

| 利用限度額 | 300万円 | 800万円 | 30万円以上1,000万円以下(1万円単位) ※お申し込み時の借り換え対象ローン残高の範囲内に限ります。 | 700万円 |

| 借入利率 (年率) | 年7.7%~18.0% | 年1.5%~14.5% | 年率9.8%・12.5%・14.6%(固定金利・保証料込) ※東京スター銀行所定の審査により決定いたします | 年3.8%~13.5% |

| 在籍確認の電話 | 原則なし | 原則あり | 原則あり | 原則あり |

| 申し込み・借り入れ・返済のWeb完結 | 可 | 可 | 可 | 可 |

| 申込年齢 | 満年齢20歳以上 | 満年齢20歳以上69歳以下 | 満年齢20歳以上65歳未満 | 満年齢20歳以上60歳未満 |

| 返済期間および返済回数 | 最長12年3ヶ月(146回) | 最長10年(120回) | 10年(120回) | 最長8年(96回) |

| 対象となる借り入れ | ・消費者金融 ・クレジットカードでのキャッシング | ・消費者金融 ・銀行のローン ・クレジットカードでのキャッシング ・ショッピングリボ | ・消費者金融 ・銀行のローン ・クレジットカードでのキャッシング ・ショッピングリボ | ・消費者金融 ・銀行のローン ・クレジットカードでのキャッシング ・ショッピングリボ |

※2:申込後、イオン銀行普通預金の口座開設の手続きが必要です

ここで挙げた銀行3社のうち「おまとめローン」として専用の商品があるのは、東京スター銀行だけです。

ほかの2社は、通常のカードローンやフリーローンをおまとめローン代わりにして使うことができます。

もし借り換えに多額のお金が必要なら、最大1,000万円まで借りられる可能性のある東京スター銀行のおまとめローンをも検討してみましょう。

銀行のローンは、その銀行の普通預金口座が必要なケースが多いので、まずは自分が口座を持っている銀行がおまとめローンを取り扱っているか調べてみることをおすすめします。

当サイトを運営している株式会社 モデル百貨の「NCワイドローン」は特別金利が一律 5.8%(固定金利)で「おまとめローン」としても利用できます(融資限度額は30万円〜300万円)。

NCワイドローンに借り換えることで返済負担を軽減できるかもしれません。ぜひ、お問合せください。

アコム「借換え専用ローン」の申込方法は?

アコムのおまとめローン(借換え専用ローン)は、以下のような手順で申し込みます。

- インターネットや無人契約機(むじんくん)で申し込みを行う

- 必要書類を提出する

- 審査結果を確認、契約する

アコムでは、インターネットで手軽に申し込めるようになっています。ただ、すでにアコムを利用中の場合は事前にフリーダイヤル(0120-07-1000)への電話が必要です。

インターネットで申し込む場合、申込画面で氏名や住所など必要な情報を入力したあと、運転免許証など本人確認書類の画像を撮影して送信します。その後、アコム側で審査が行われ、結果の連絡が来ます。

審査に通過し、自分に適用される金利などを確認して同意したら、契約完了です。契約後は、基本的にアコムが申込者名義の振り込みで他社への返済を済ませます。

全体の流れとしては、アコムの通常のカードローンとさほど変わりません。ただ、通常より審査に時間がかかることがあります。

おまとめローンで解決しない場合は、債務整理(任意整理)も検討を

おまとめローンは、金利が下がったり、借金の管理をしやすくなる点でメリットがありますが、借金の元金自体は減らないため、根本的な解決にならないことも。

借金が増えすぎてしまって、おまとめローンでも対処できない場合には、借金を法にのっとって減額する「債務整理(任意整理)」での利用も視野に入れておきましょう。

任意整理とは債権者と交渉をし、将来利息などをカットする方法

債務整理とは、生活を立て直すために借金の減額・免除・猶予(期日の延長)などを行う法的な手続きのことです。債務整理には、以下のような種類があります。

- 任意整理

- 個人再生

- 自己破産

- 特定調停

このうち任意整理は、裁判所を通さずに債権者(お金を貸した側)と交渉し、利息のカットなどをしてもらう方法です。交渉は弁護士など専門家に依頼できるので、自分に知識がなくても大丈夫です。

国が設けた公的機関である法テラス(日本司法支援センター)には、弁護士などに無料で相談できる制度があります。

また、日本貸金業協会や日本クレジットカウンセリング協会などでも、無料相談を受け付けています。

自力ですべて解決しようとすると大変です。困ったときは誰かに相談してみてはいかがでしょうか。

アコムのおまとめローンに関するQ&A

最後に、アコムのおまとめローンについてよくある質問をまとめました。おまとめローンの利用を検討している人は、事前に確認してください。

Q.おまとめローン利用時は他社解約をしないと契約違反になる?

契約違反になる可能性はゼロではありません。

他社の「解約証明書」の提出を求める金融機関もあります。ただし原則として、他社の解約が契約条件に入っているわけではありません。不安があるようであれば、アコムの規約を確認してみましょう。

アコムではおまとめローンの契約後、アコムから他社への返済を済ませます。基本的にこの時点で他社のローンは完済することになります。

そのあと新しく他社でお金を借りようと思っても、貸金業法で定められた総量規制によって制限されます。

借入総額が年収の3分の1を超える場合には、新規の借り入れはできないと考えてよいでしょう。

おまとめローン利用後は、追加の借り入れは考えず、返済に専念するようにしましょう。

Q.おまとめローンでの即日融資は可能?

消費者金融のおまとめローンなら、即日融資ができる場合もあります。

ただし、審査状況や申し込んだ時間などによっても左右されるため、必ず即日融資してもらえるわけではありません。

銀行は、消費者金融に比べて時間がかかることが多く、原則として翌日以降の融資になります。できれば時間に余裕を持って申し込んでおきたいところです。

この記事のまとめ

アコムのおまとめローン(借換え専用ローン)は、返済期間を最長12年3ヶ月という長期間に設定できるのが特徴です。

借りられる金額の上限は300万円、金利は年7.7%~18.0%です。

アコムのおまとめローンでは、ほかの消費者金融での借り入れやクレジットカードでのキャッシングを1つにまとめることができますが、銀行のカードローンやショッピングリボはまとめられません。

その場合は、アイフル、レイク、銀行のおまとめローンなど他社の利用の検討をおすすめします。

もしおまとめローンでも借金を解決できない場合には、債務整理(任意整理)なども視野に入れておきましょう。借金の利息などをカットできる可能性があります。