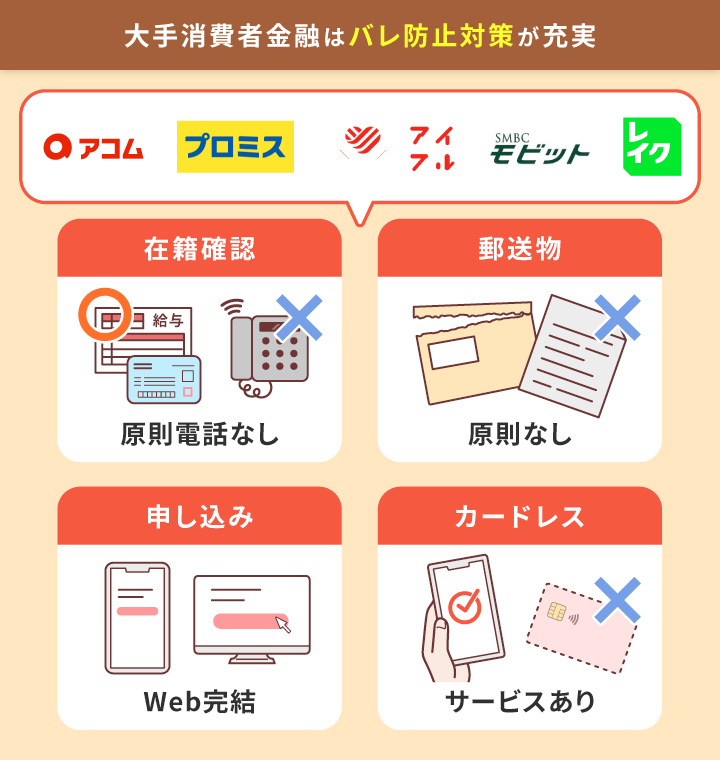

大手消費者金融のカードローンは、家族や職場に「バレない」ために最大限の配慮をしてくれます。

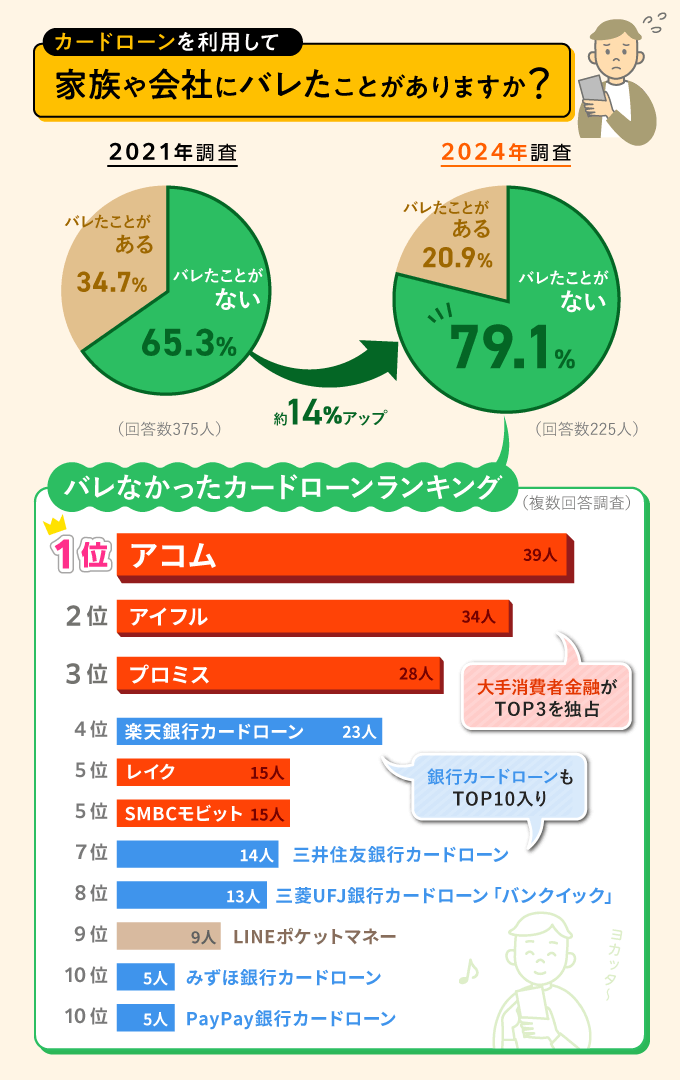

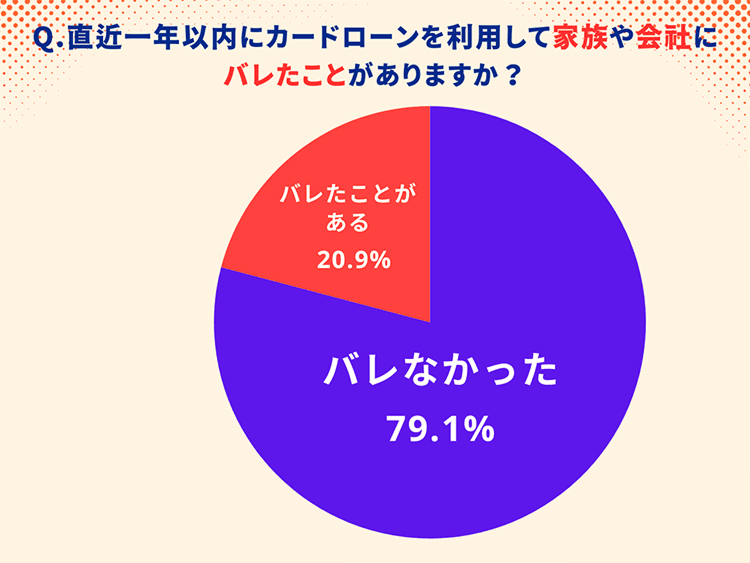

実際、編集部がカードローンを利用した225人に独自アンケート調査を行ったところ(直近1年以内の利用者)、「バレなかった」と回答した人がおよそ80%であることがわかりました。

ほとんどの人がバレなかった背景として「在籍確認は原則なし」とする消費者金融が増えたことが挙げられます。カードローン利用者の「バレたくない」というニーズに、消費者金融が応えたうれしい結果といえるでしょう。

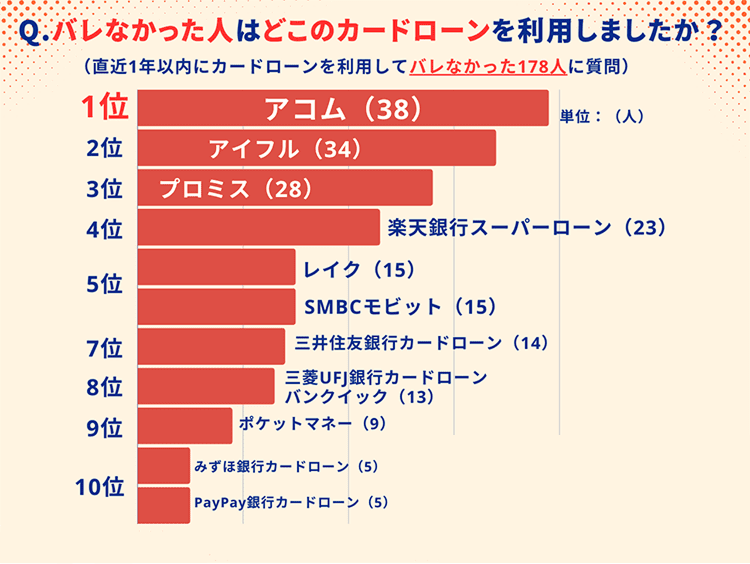

バレなかったカードローンランキングでも、大手消費者金融が上位を独占しています。

では、消費者金融と銀行のカードローンでは「バレない配慮」にどのような違いがあるのでしょうか。代表的なポイントで比較してみました。

| 自宅への郵送物 | 勤務先への在籍確認の電話 | カードレス | |

|---|---|---|---|

| 大手消費者金融※Web完結申込の場合 | なし | 原則なし | 可能 |

| 銀行のカードローン | あり | 原則あり | 不可 |

この記事では、カードローン利用者に聞いた「バレた?バレなかった?」225人独自アンケートの結果もまとめています。ぜひ、参考にしてみてください。

\ バレたくない時に!おすすめカードローン5選 /

| 在籍確認の電話連絡 | 郵送物なし | 振込での借入 | ATMでの借入 | カードレス | 即日融資 | 融資時間 | ||

|---|---|---|---|---|---|---|---|---|

| アコム | 原則なし | 可 | 可 | 可 | 可 | 可 | 最短20分 | 詳細 |

| アイフル | 原則なし | 可 | 可 | 可 | 可 | 可 | 最短18分 | 詳細 |

| プロミス | 原則なし | 可 | 可 | 可 | 可 | 可 | 最短3分 | 詳細 |

| レイク | 原則なし | 可 | 可 | 可 | 可 | 可 | 最短25分 | 詳細 |

| SMBCモビット | 原則なし | 可 | 可 | 可 | 可 | 可 | 最短15分 | 詳細 |

銀行カードローン各社のサービス

| 在籍確認の電話 | 郵送物 | 振込での借入 | カードレス | ||

|---|---|---|---|---|---|

| バンクイック | 原則あり | 原則なし | 可 | 可※ | 詳細 |

| セブン銀行 | – | 原則なし | 可 | 可※ | 詳細 |

| みずほ銀行 | 原則電話連絡なし | 原則なし | 可 | 可※ | 詳細 |

| 楽天銀行 | 原則あり | 原則なし | 可 | 不可 | 詳細 |

| オリックス | 原則あり | 原則なし | 可 | 不可 | 詳細 |

| auじぶん銀行カードローン | 原則あり | あり | 可 | 不可 | 詳細 |

| PayPay銀行カードローン | あり | 原則なし | 可 | 可※ | 詳細 |

※キャッシュカードは必要

ばばえりFP事務所代表

馬場 愛梨

関西学院大学商学部卒業後、銀行にてカードローンやクレジットカード、投資信託などの金融商品を扱う窓口営業部門に所属。 その後、保険業界や不動産業界での勤務を経て、独立。お金に関する解説記事の執筆・監修を多数手掛けている。

【保有資格】

AFP、2級ファイナンシャル・プランニング技能士、証券外務員1種、秘書検定1級、貸金業務取扱主任者資格試験合格

当サイトではアフィリエイトプログラムを利用し、事業者(アコム社・プロミス社など)から委託を受け広告収益を得て運営しております。ご紹介するサービス及び掲載位置に広告収益が影響を与える可能性はありますが、サービスの評価や内容等は当サイトが独自に記載しています。

目次

- カードローンをバレないで借りる3つのポイント

- 専業主婦でも使える家族にバレないカードローンはある?

- 学生が家族やバイト先にバレずにお金を借りる方法

- 会社や家族にバレるのを回避するなら、おまとめローン・借り換えローンの利用も検討の余地あり

- カードローンの利用でバレたくない人は消費者金融がおすすめ

- 銀行のカードローンは店舗利用で郵送物をカットできる場合あり

- PayPay銀行カードローンは郵送物やローンカードなしで利用できる

- JCB CARD LOAN FAITHはクレジットカードみたいでバレにくい

- 家族や会社にカードローンの利用がバレた8つの理由!対策を解説

- カードローン利用者に聞いた「バレた?バレなかった?」225人独自アンケート

- カードローンをバレたくない人のよくある質問

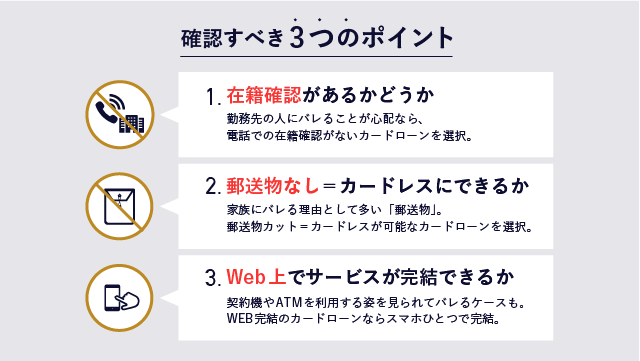

カードローンをバレないで借りる3つのポイント

カードローンを利用した225人独自アンケート結果などから、バレないでお金を借りるためのポイントが見えてきました。

カードローンの利用がバレた理由のトップ2にあたる「職場への在籍確認」や「自宅への郵送物」は、大手消費者金融だと利用者の要望に配慮していることが多く、バレずにお金を借りることも十分に可能です。

ポイント1. 職場への在籍確認の電話連絡があるかどうか

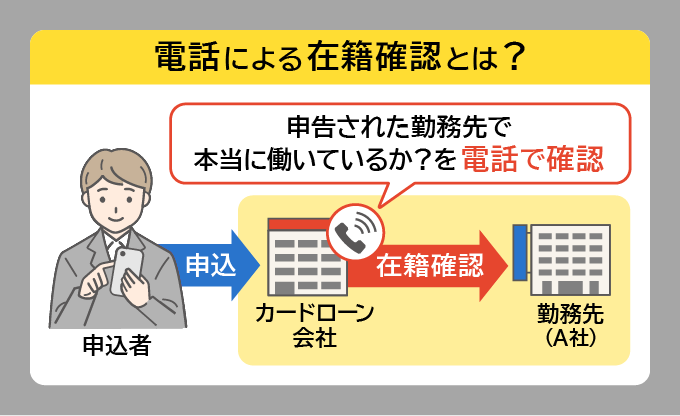

カードローン会社が行う在籍確認とは、申込者が本当に記載した勤務先に在籍しているかを電話で確認し、申込者の返済能力を確認するためのものです。

しかし「カードローンの利用が同僚にバレるのではないか」という心配が伴うのも事実です。

どうしても在籍確認の電話を避けたいという人は、電話による在籍確認をなしにできるカードローン会社を選びましょう。

在籍確認とは?

お金を借りるには審査を受けなくてはなりません。

その際に、申込者が申告した勤務先が実在するのか、本当にそこで働いているのかを確かめるために行われるのが「在籍確認」です。

申込者の返済能力を判断するため、どのカードローンでも在籍確認は基本的に実施されます。

勤務先に「在籍」していることはなぜ重要?

借入の審査では、「この人は借りたお金をちゃんと返せる人なのか」という返済能力が見極められます。

中でも、申込者に「安定した収入」があるかどうかは非常に重視されます。

そのため正社員や長期雇用の契約社員・アルバイトとして「会社などに勤めていること」が重要な審査基準の1つになるのです。

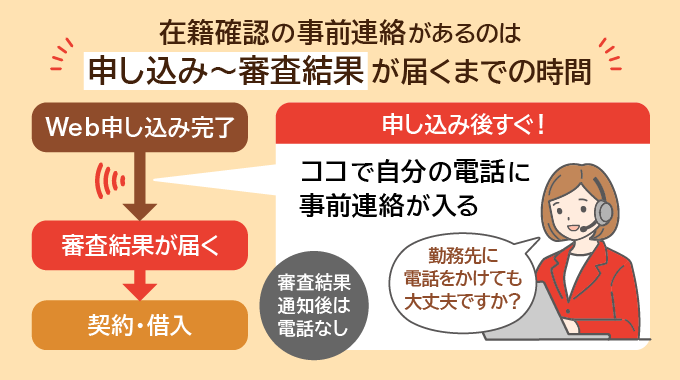

在籍確認の実際の流れ

在籍確認は、基本的にカードローン会社の担当者が勤務先に電話をかけて行います。

電話には申込者本人が対応しても、他の社員が対応して申込者本人が在籍している旨を伝えても、どちらでも問題ありません。

電話の流れは次のようなもので、時間的にも1分程度で完了します。

本人が電話に出た場合のやり取り例

A(申込者):「はい、□□株式会社でございます」

B(カードローン会社の担当者):「わたくし〇〇(会社名ではなく個人名を名乗ることがほとんど)と申しますが、△△(申込者の名前)様はいらっしゃいますか?」

A:「はい、△△は私です」

(本人と確認できた時点で担当者が社名と用件を伝え、電話は終了)

本人以外が電話に出た場合のやり取り例

C(申込者の同僚など):「はい、□□株式会社でございます」

B(カードローン会社の担当者):「わたくし〇〇と申しますが、△△様はいらっしゃいますか?」

C:「△△はただいま席を外しております」

B:「ではまたこちらからご連絡いたします。失礼いたします」

このように、本人が離席や外出、休暇などで不在でも、電話に出た人の対応から会社に勤務していることがわかれば、在籍確認は完了します。

在籍確認の電話を避けるにはフリーコールに相談しよう

在籍確認の電話では、本人以外の社員が対応してしまうとカードローンの利用がバレてしまうリスクがあります。

しかし審査のプロセスから在籍確認をなくすことはできません。

どうしても勤務先への電話を避けたい場合は、各社のフリーコールに連絡するなどして事前に相談するとよいでしょう。

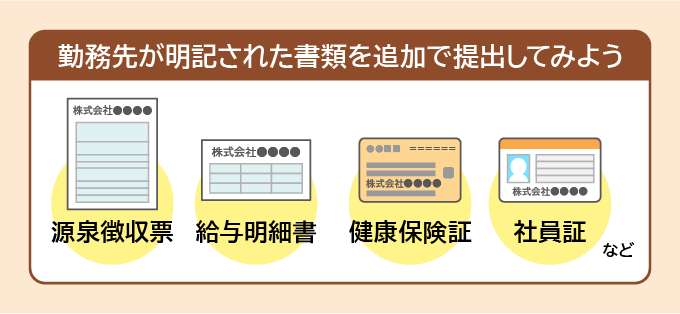

収入証明書など必要書類の提出で在籍確認の電話を回避できるカードローンもある

例えばSMBCモビットやレイクのように、カードローンの中には、収入証明書などの必要書類を提出することで電話による在籍確認を回避できるところもあります。

電話での在籍確認を避けられる書類は、一般的に源泉徴収票などの収入証明書・健康保険証・給与明細などです。

勤務先に所属していることが分かる、勤務先名が記載された書類を提出しましょう。

ただし、必要書類が用意できても100%、電話での在籍確認を回避できるとは限りませんので注意が必要です。

ポイント2. 郵送物なし=カードレスにできるかどうか

カードローンを申し込むと、ローンカードや契約書類、利用明細書などが自宅に郵送されてきてしまいます。

一人暮らしなら問題はありませんが、家族がいる場合はこれらの郵送物を見られることで、カードローンからのキャッシングがバレてしまう可能性があります。

カードローン各社でも利用者のニーズを考慮し、郵送物の封筒に例えば「アイフル」「プロミス」といった社名を入れないなどのバレない工夫をしてくれています。

とはいえ、家族が封筒の中身を見るとキャッシングがバレてしまうため、根本的にリスクを回避するには郵送物自体をなしにするしかありません。

家族や同居している人にどうしてもキャッシングがバレたくない場合は、「郵送物なし」を選択できるカードローンを検討しましょう。

「別称」を記載した封筒で届くことも

例えば、アコムからの郵送物に「ACサービスセンター」と記載されているといったケースがあります。

しかし、万一「別称」の存在を知っている人が見てしまうと、どこからの郵送物かわかってしまうので、バレるリスクはゼロではありません。

ローンカードが自宅に郵送されないようカードレスで利用できるかもポイント

カードローンではATMなどで借り入れや返済をする場合、通常ローンカードが必要になります。

しかし、ローンカードが自宅に郵送されてくることでバレる可能性があります。

また、家族に財布のなかのローンカードを見られてバレるケースも考えられます。

このように、何かとバレる原因になりやすいローンカードですが、スマホアプリでの借入・返済などカードレスで利用できるカードローンもあります。

「カードレスでもスマホの画面を覗かれてバレるのでは?」と心配する人もいるかもしれませんが、アプリのアイコンがカードローンに見えないデザインになっているなど、多くのカードローンでバレにくい工夫がされています。

また、銀行のカードローンではキャッシュカードがそのままローンカードとして使えるケースもあり、財布の中を見られてもバレない安心感があります。

ポイント3. Web上で借り入れ・返済が完結できるか

カードローンの自動契約機(無人契約機)やATMを利用するために入る姿を見られ、知り合いや家族にバレてしまったというケースもあります。

それを避けるためにはWeb上でサービスが完結できるカードローンを選ぶことです。

カードレスであればバレる可能性も減らせますし、わざわざATMまで足を運ぶ必要もなくなります。

多くのカードローンがWEB完結に対応

大手消費者金融や銀行のカードローンの多くで、Web完結のサービスが受けられます。

例えば、SMBCモビットではWeb完結なら電話連絡なしにすることができます(三井住友銀行など特定の銀行口座を持っている等の条件あり)。

専業主婦でも使える家族にバレないカードローンはある?

専業主婦など、無収入の人の場合は、消費者金融などで家族にバレずにお金を借りることはできません。

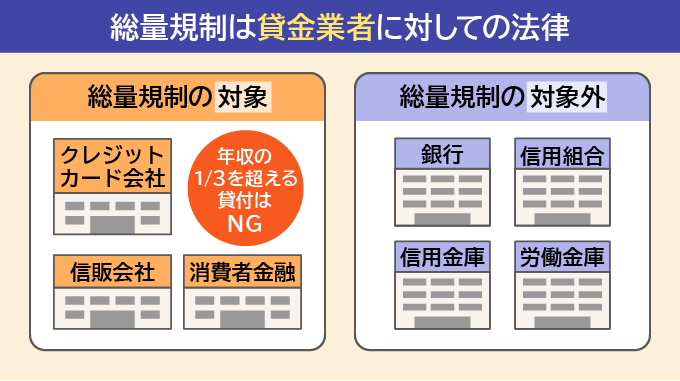

これは「総量規制」という決まりがあるためです。

総量規制とは?

消費者金融などの貸金業者に適用される、借入額の上限を年収の3分の1に制限する決まりのこと。

この決まりができて以降は、本人に収入がないと借り入れが原則不可となった。

夫婦の年収を合計した額の3分の1を上限に借り入れができる「配偶者貸付制度」もあるのですが、これには配偶者の同意が必要です。

よって、パートなどをしていない専業主婦(夫)の人では、パートナーにバレずにカードローンを利用することはできません。

学生が家族やバイト先にバレずにお金を借りる方法

学生がお金を借りるには「消費者金融」「学生ローン」「クレジットカードのキャッシング枠」の3つの手段が考えられます。

消費者金融の場合は、アルバイトなどで収入があれば申込は可能です。

学生がバレずに消費者金融を利用したい場合、バイト先への在籍確認の電話をなしにしてもらえないか相談する必要があります。

学生ローンは、親の同意・収入が不要で借入できるものがほとんどなので、家族にバレにくく、近くにあれば利用を検討してみてもよいかもしれません。

クレジットカードでのキャッシング枠については、家族カードの場合は親にバレてしまうので自身で契約しているカードで利用しましょう。

会社や家族にバレるのを回避するなら、おまとめローン・借り換えローンの利用も検討の余地あり

「カードローンの返済負担が重くなってきた」「カードローンの返済が遅れそう。督促状が送られてきて、給料の差し押さえなんて事態は避けたい…」

カードローンの返済が厳しくて、家族や会社にバレそうな状況にある人は、「おまとめローン」または「借り換えローン」の利用を検討してみてはいかがでしょうか。

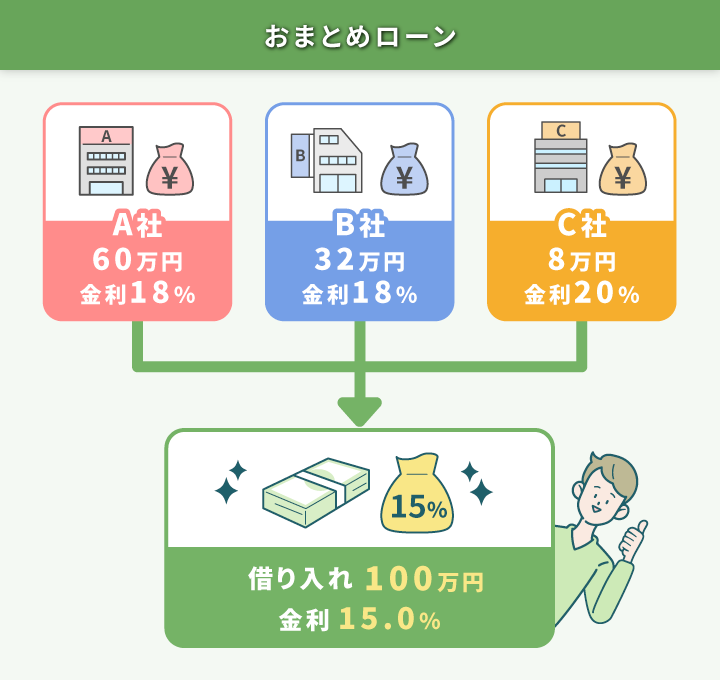

複数から借入をしていてうっかりの返済忘れでバレそう:おまとめローンで一本化を検討

おまとめローンとは、複数の借入先があるローンをひとつの借入先にまとめるローンをいいます。

おまとめローンで複数の借入先を一本化することで、返済の手間が軽減されます。

返済の手間が減る分、返済のうっかり滞納を回避できるので、督促状が届いたりして家族や会社にバレる可能性も低くなります。

さらに、金利の低いおまとめローンを利用できれば、利息や返済総額を減らせて、返済負担の軽減も可能となります。

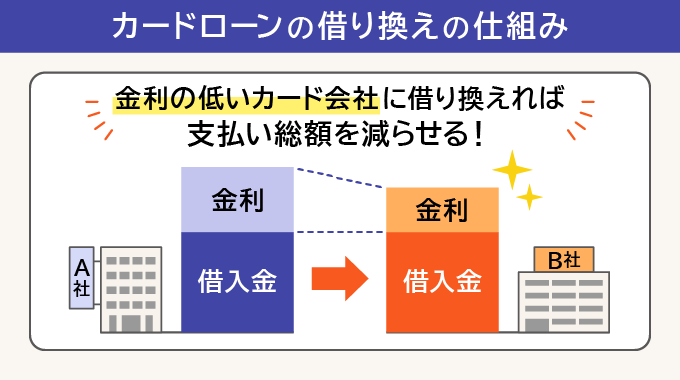

金利が高くて返済できなくなりそう:借り換えローンで金利を下げて返済額を減らす

借り換えローンとは、現在借り入れているローンから新しい他社のローンに借り換えができるローンをいいます。

現在借り入れている「金利が高いローン」から、新しく借りる「金利が低いローン」に借り換えることで、その分利息や返済総額が少なくなり、返済負担を軽減できます。

返済負担が軽減される分、毎月の返済も滞納せず、周囲にバレずに順調にこなせる可能性が高まります。

当メディアを運営している株式会社モデル百貨では、NCワイドローンというフリーローンを提供しています。

固定金利でキャンペーン期間中は金利5.8%で利用して頂けます。ぜひ、お問合せください。

おまとめローンや借り換えローンには原則職場に在籍確認の電話がある

おまとめローンや借り換えローンを利用する際に注意したいのが、原則職場に在籍確認の電話があることです。

ただし、ローンの取扱会社に事前に話しておけば、カードローンでお金を借りるときと同じように、職場にて在籍確認の電話がバレないよう配慮してくれるのが一般的です。

周囲にバレる事態を回避するためにも、ローンの取扱会社にはこちらの事情や要望を事前に伝えておきましょう。

カードローンの利用でバレたくない人は消費者金融がおすすめ

カードローンは、サービスの提供元によって主に「消費者金融のカードローン」と「銀行のカードローン」の2種類に分けられます。

誰にもバレずにお金を借りたいのであれば、銀行よりも消費者金融のカードローンを選ぶ方がバレる可能性を低くできます。

消費者金融のカードローンには、「在籍確認の電話なし」「郵送物なし」「カードレス」と、家族や知人などにバレにくい特徴があるからです。

一方で銀行のカードローンは、バレる可能性は高いですが、消費者金融のカードローンよりも金利が低い傾向にあります。

まずは、消費者金融のカードローンに注目し、利用がバレないかを比較していきます。

| 在籍確認の電話連絡 | 郵送物 | 振込での借入 | カードレス | |

|---|---|---|---|---|

| アイフル | 原則電話連絡なし | 原則なし | 可 | 対応 |

| アコム | 原則電話連絡なし(※1) | 原則なし | 可 | 対応 |

| プロミス | 原則電話連絡なし | 原則なし | 可 | 対応 |

| SMBCモビット | 原則電話連絡なし | 原則なし(※2) | 可 | 対応 |

| レイク | 原則電話連絡なし | 原則なし(※2) | 可 | 対応 |

※2Web完結申込の場合

アイフルは原則電話なしで融資も最短18分

| 融資時間 | 最短18分※1 |

|---|---|

| 在籍確認 | 原則、在籍確認なし※2 |

| 金利(実質年率) | 3.0%~18.0% |

| 借入限度額 | 1万円〜800万円 |

| 無利息期間 | 最大30日間 |

| 融資時間 | 最短18分※1 |

|---|---|

| 在籍確認 | 原則、在籍確認なし※2 |

| 金利(実質年率) | 3.0%~18.0% |

| 借入限度額 | 1万円〜800万円 |

| 無利息期間 | 最大30日間 |

テレビCMでもおなじみのアイフルですが、知名度だけでなく使い勝手の良さで高い評価を受けています。

バレにくさでは「原則的に電話による在籍確認なし」「原則郵送物なし」なので、家族にも同僚にも秘密でお金を借りたい人なら選択肢に入れたい消費者金融といえるでしょう。

融資までのスピードも早く「すぐにお金が必要!」という人にも適しています。

- Webで申し込む

- 契約手続きでカード受取方法に「カードレス」を選択のうえ、口座振替登録をする

- 契約後はWebを利用する

アイフルは「原則電話による在籍確認なし」なので、それだけでもバレにくさの面ではかなり有利です。

それに加えて申込や借り入れ、返済までをWeb完結で利用すれば、家族や知人にバレるリスクを相当小さくできるでしょう。

アコムは原則職場への電話や郵送物を避けられる

| 融資時間 | 最短20分※ |

|---|---|

| 在籍確認 | 原則、電話による在籍確認なし |

| 金利(実質年率) | 3.0%~18.0% |

| 融資額 | 1万円〜800万円 |

| 無利息期間 | 30日間 |

| 融資時間 | 最短20分※1 |

|---|---|

| 在籍確認 | 原則、お勤め先へ在籍確認の電話なし |

| 金利(実質年率) | 3.0%~18.0% |

| 融資額 | 1万円〜800万円 |

| 無利息期間 | 30日間※2 |

アコムは年末年始も含む365日24時間相談可能な電話窓口を設けており、「すぐにお金を借りたいけど初めてなので不安」という初心者にとっては頼りになります。

アプリやWeb完結の申込にも対応しており、郵送物も原則なしにできるため、バレにくさの面でも安心感のある消費者金融です。

- アプリ完結申込、Web完結申込を利用する

- 契約時に「カード不要」を選択して申し込む

アコムからのキャッシングをバレないようにするにはアプリやWebでの申込がポイントになります。

アプリやWebで申し込めば郵送物が原則なしになります。家族などに見られるリスクを回避しましょう。

詳しくはこちらのアコムの在籍確認についての解説記事で紹介しているのでぜひ参考にしてください。

プロミスは在籍確認の電話連絡なしにできる場合も

| 融資時間 | 最短3分※1 |

|---|---|

| 在籍確認 | 原則、電話による在籍確認なし※2 |

| 金利(実質年率) | 4.5%~17.8% |

| 借入限度額 | 1万円〜500万円 |

| 無利息期間 | 最大30日間※3 |

※2.原則、電話での確認はせずに書面やご申告内容での確認を実施

※3.メールアドレス登録とWeb明細利用の登録が必要です

| 融資時間 | 最短3分※1 |

|---|---|

| 在籍確認 | 原則、電話による在籍確認なし※2 |

| 金利(実質年率) | 4.5%~17.8% |

| 借入限度額 | 1万円〜500万円 |

| 無利息期間 | 最大30日間※3 |

※2.原則、電話での確認はせずに書面やご申告内容での確認を実施

※3.メールアドレス登録とWeb明細利用の登録が必要です

プロミスは公式サイトのQ&Aに「原則、勤務先への電話は行いません」と明記しています。

審査によっては電話が必要となる場合もあるものの、プロミスとは名乗らず、担当者の個人名でかけてくれるなど、勤務先にバレないための配慮も万全です。

また、融資も最短3分と即日性に優れているのでバレにくさとスピードを重視するなら有力な選択肢になるでしょう。

SMBCモビットはWeb完結で原則在籍確認の電話連絡なし

| 融資時間 | 最短15分※1 |

|---|---|

| 在籍確認 | 電話連絡原則なし (Web申込)※2 |

| 金利(実質年率) | 3.0%~18.0% |

| 借入限度額 | 1万〜800万円 |

| 無利息期間 | なし |

| 融資時間 | 最短15分 |

|---|---|

| 在籍確認 | 電話連絡原則なし (Web申込) |

| 金利(実質年率) | 3.0%~18.0% |

| 借入限度額 | 1万〜800万円 |

| 無利息期間 | なし |

「SMBCモビット」は、三井住友カードが提供するカードローンブランドであり、Web完結による申込であれば、原則として在籍確認の電話連絡がありません。

- Webで申し込む

- 契約後は口座振込を利用する

- 書類提出による在籍確認を選択する

SMBCモビットは「Web完結申込で原則在籍確認の電話連絡なし」となるので、バレにくさを重視するなら、ぜひともWebで利用をするようにしましょう。

ただし、Web完結申込をするには「三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行のいずれかの口座を持っている」「社会保険証や組合保険証を持っている」ことが条件となるので、注意が必要です。

レイクは在籍確認の電話をする場合も非通知でバレにくい

| 実質年率 | 年4.5%~18.0% |

|---|---|

| 利用限度額 | 500万円 |

| 審査時間 | 最短15秒 |

| 融資時間 | Webで最短25分融資も可能(Web契約の場合)* |

| 実質年率 | 年4.5%~18.0% |

|---|---|

| 利用限度額 | 500万円 |

| 審査時間 | 最短15秒 |

| 融資時間 | Webで最短25分融資も可能(Web契約の場合)* |

※1:Web完結で申し込んだ場合

※2:21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込み可能。一部金融機関および、メンテナンス時間等を除きます。

レイクは原則職場への在籍確認の電話はなしですが、審査の結果によっては電話確認が必要になる場合もあります。

その場合も、社名は名乗らないことはもちろん、非通知または発信専用の番号で電話してくれたり、担当者を男性か女性か希望を考慮してくれたりと、バレない配慮に事欠きません。

また、電話での在籍確認が難しい場合は、書類を提出することで電話の代わりの在籍確認としてくれます。

書類提出による在籍確認を希望する場合は、レイクのフリーダイヤルまで問い合わせてみるとよいでしょう。

- 契約時に「Web完結(郵送なし)」を選択して申し込む

- 「スマホATM取引」を利用して借入・返済する

- 書類提出による在籍確認を選択する

銀行のカードローンは店舗利用で郵送物をカットできる場合あり

消費者金融のカードローンに続いて、ここでは銀行のカードローンについて見ていきましょう。

銀行のカードローンの最大の特徴は消費者金融と比べて金利が低いことですが、「バレにくさ」についてはどうなのでしょうか。

まず、在籍確認はあるものの銀行名で電話がかかってくるため、本人以外の社員が対応してもローンを利用したとはバレにくいでしょう(銀行名を名乗るかどうか選択できる銀行もあります)。

もし同僚に怪しまれたとしても「銀行口座をつくったので、確認の電話だったみたいです」などと自然な言い訳がしやすいというメリットもありますね。

勤務先以外では、家族に内緒で借りられるかも気になるところです。

銀行のカードローンでも郵送物が届くかどうかが大きなポイントといえるでしょう。

なお、三菱UFJ銀行カードローン「バンクイック」のように、銀行店舗内にあるテレビ窓口にて、ローンカードを受け取る場合、自宅や勤務先への郵送物をカットしてくれるところもあります。

次の表に、主な銀行のカードローンの「在籍確認」と「郵送物」についてまとめてみました。

| 勤務先への在籍確認の電話 | 郵送物 | |

|---|---|---|

| 三菱UFJ銀行カードローン「バンクイック」 | 原則あり | 原則なし (テレビ窓口で受け取れば郵送物なし) |

| セブン銀行カードローン | 原則なし(※1) | あり |

| みずほ銀行カードローン | 原則あり | 原則なし |

| 楽天銀行スーパーローン | あり | あり |

| オリックス銀行カードローン | 原則あり | あり |

| 横浜銀行カードローン | 原則あり (お勤め先確認書類でも可能) | あり |

| 千葉銀行カードローン | 原則あり | あり |

バレにくく借りたい、融資までのスピードを重要視するという人は、消費者金融のSMBCモビットやアイフルなどが向いているといえるでしょう。

三菱UFJ銀行カードローン「バンクイック」はテレビ窓口にてローンカードを受け取れる

| 在籍確認の電話 | 原則あり |

|---|---|

| 郵送物 | 原則なし (テレビ窓口で受け取れば郵送物なし) |

| カードレス | 非対応 |

| Web完結 | 申込までは可能 |

| 金利(年率) | 年1.8%~年14.6% |

| 限度額 | 最高500万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短翌営業日 |

| 利用できるATM | 三菱UFJ銀行、セブン銀行、ローソン銀行、E-net |

三菱UFJ銀行カードローン「バンクイック」では原則として勤務先への在籍確認は電話連絡によって行われます。

ただし申込時に在籍確認の電話のタイミングを相談できるので、自分が会社にいる時間を指定して自分が在籍確認の電話に出るということもできるでしょう。

また、三菱UFJ銀行の店舗内にあるテレビ窓口にてローンカードを受け取る場合は、自宅や勤務先への郵送物をなしにしてくれるので、カードローンの利用が家族にバレるのを回避できます。

また、ローンカードが三菱UFJ銀行のキャッシュカードのようなデザインなので、家族などにカードを見られても、一見してすぐにカードローンの利用を疑われるようなことも避けられそうです。

- 申込時に在籍確認の電話のタイミングをカードローンの担当者に相談する

- テレビ窓口にてローンカードを受け取ると、自宅への郵送物を回避できる

- 原則在籍確認の電話はかかってくるので、職場にバレない対策を取る必要あり

セブン銀行カードローンは原則勤務先への電話連絡なし(審査結果次第では連絡する可能性あり)

| 在籍確認の電話 | – |

|---|---|

| 郵送物 | あり |

| カードレス | 対応(※1) |

| Web完結 | 可能 |

| 金利(年率) | 12.0%~15.0% |

| 限度額 | 10万円〜300万円(※2) |

| 審査時間 | 最短翌日 |

| 融資時間 | 最短翌日 |

| 提携ATM | セブン銀行 |

(※2)初回利用時は50万円

セブン銀行カードローンは、在籍確認のために職場へ電話連絡をすることが原則ないため、銀行のなかでは比較的バレない可能性が高いカードローンです。

ただし審査結果次第では電話連絡する可能性があります。

セブン銀行カードローンの利用にあたってはセブン銀行の口座の開設が必須で、数日間かかることに注意しましょう。

- まずセブン銀行の口座を開設(口座を持っていない場合)

- アプリ完結で申し込む(電話連絡は行われない)

- そのままアプリを使ってセブン銀行ATMで借り入れ・返済

- 郵送物やアプリの画面を見られないように注意しながら利用する

みずほ銀行カードローンは原則職場へ在籍確認の電話連絡あり

| 在籍確認の電話 | 原則あり |

|---|---|

| 郵送物 | 原則なし(Web完結で申し込んだ場合はなし) |

| カードレス | 非対応 |

| Web完結 | 可能 |

| 金利(年率) | 2.0%~14.0%(※) |

| 限度額 | 10万円〜800万円 |

| 審査時間 | 最短当日 |

| 融資時間 | 最短当日 |

| 提携ATM | 全国のみずほ銀行、提携金融機関、ゆうちょ銀行、コンビニ等のATM |

みずほ銀行カードローンでは原則、職場へ在籍確認の電話連絡をしています。

ただしみずほ銀行ではなく、保証会社のオリコとアイフルが電話の在籍確認を行うのが一般的です。

保証会社の担当者が、職場に電話をかけて在籍確認を行いますので、職場バレしないよう事前に対処しておきましょう。

なお、みずほ銀行カードローンではWeb完結で申し込んだ場合、自宅に郵送物が送られてくることはありません。

来店・郵送物不要で申し込めるので、カードローンの家族バレを回避できます。

- みずほ銀行へ来店不要でWebで申し込む

- Web完結で申し込んだ場合は、自宅に郵送物が送られてこない

- 原則在籍確認の電話はかかってくるので、職場にバレない対策を取る必要あり

オリックス銀行カードローンは申込から借入、返済までWeb完結できる

| 在籍確認の電話 | 原則あり |

|---|---|

| 郵送物 | あり |

| カードレス | 対応 |

| Web完結 | 可能 |

| 金利(年率) | 1.7%~14.8% |

| 限度額 | 800万円 |

| 審査時間 | -(※1) |

| 融資時間 | -(※1) |

| 提携ATM | 都市銀行・地方銀行、ゆうちょ銀行、コンビニ・スーパー |

(※1)速やかな審査に努めていますが、土、日、祝日が間に入る場合や申込状況、審査状況によって時間がかかる場合もあります

オリックス銀行カードローンでは申込から借入、返済まですべての手続きをWeb完結できるので、周囲にバレる可能性が低いといえます。

オリックス銀行カードローンは原則、職場に在籍確認の電話がかかってきます。

ただし、電話担当者の個人名で連絡があるため、カードローンの利用がバレるリスクを軽減できます。

契約後には、郵送物(ローンカード、手続き完了の案内、利用ガイド)が普通郵便もしくは簡易書留郵便で送られてきます。

もし自宅で郵送物を受け取りたくない場合は、送付先を勤務先(ローンカードは自宅のみ)に指定できます。

なお、郵送物は中身がわからないように配慮されており、封筒にはローンに関する情報は記されていません。

- 申込から借入、返済まですべての手続きをWeb完結にする

- 自宅で郵送物を受け取りたくない場合は、送付先を勤務先に指定するのも一つの選択肢

- 原則在籍確認の電話はかかってくるので、職場にバレない対策を取る必要あり

auじぶん銀行カードローン(じぶんローン)は勤務先への電話や郵送物あり

| 在籍確認の電話 | あり |

|---|---|

| 郵送物 | あり |

| カードレス | 不可 |

| Web完結 | 可 |

| 金利(年率) | 1.48%~17.5% (au ID保有者や借り換えなら金利優遇あり) |

| 限度額 | 10万円~800万円 |

| 審査時間 | 最短1時間 |

| 融資時間 | 最短即日 |

| 提携ATM | ローソン銀行、セブン銀行、E-net、イオン銀行、三菱UFJ銀行、ゆうちょ銀行 |

auじぶん銀行カードローン(じぶんローン)では、契約後1週間程度で自宅にローンカードが届きます。家族と一緒に住んでいてバレたくない場合は注意が必要です。

また、申込み後、勤務先に銀行名を名乗って電話がかかってきます。

銀行名での電話があるのが不自然で、不審に思われてしまうような職場もあるでしょう。その場合、事前にauじぶん銀行側に伝えておけば、担当者の個人名での電話に変えてくれます。不安な場合は対策しておきましょう。

- 事前にauじぶん銀行ローンセンター(0120-926-603)に電話して相談しておく

- 郵送物や電話があっても誤魔化せる言い訳を考えておく

- 通帳に記録を残したくないならATMから、ローンカードを見られるリスクを減らしたいならWebから借入や返済を行う

PayPay銀行カードローンは郵送物やローンカードなしで利用できる

| 在籍確認の電話 | あり |

|---|---|

| 郵送物 | 原則なし |

| カードレス | 可 ※キャッシュカードが必要 |

| Web完結 | 可 |

| 金利(年率) | 1.59%~18.0% |

| 限度額 | 最大1,000万円 |

| 審査時間 | 最短当日 |

| 融資時間 | 最短当日 |

| 提携ATM | セブン銀行、ローソン銀行、イオン銀行 |

PayPay銀行カードローンは勤務先への電話が必須となっていて、「銀行名+担当者名」でかかってきます。プライバシーには配慮されているため、職場の人が電話に出てもカードローンの件であることは伏せられますが、気になる人もいるかもしれません。

なお、キャッシュカードでお金を借りられるため、すでにPayPay銀行の普通預金口座を持っている人は自宅への郵送物やローン専用カードなしで利用できます。

口座開設とカードローンを同時に申し込むこともできますが、その場合は自宅にキャッシュカードなどが届くため、家族がいる人はごまかし方を考えておくとよいでしょう。

- 郵送物や電話があっても誤魔化せる言い訳を考えておく

- PayPay銀行の普通預金口座を開設しておく

JCB CARD LOAN FAITHはクレジットカードみたいでバレにくい

| 在籍確認の電話 | 電話がかかってくる場合がある |

|---|---|

| 郵送物 | あり |

| カードレス | 不可 |

| Web完結 | 可 |

| 金利(年率) | 【キャッシングリボ払い】1.3%~12.5% 【キャッシング1回払い】5.0% |

| 限度額 | 【キャッシングリボ払い】最大900万円 【キャッシング1回払い】5万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 提携ATM | イオン銀行、みずほ銀行、三井住友銀行、三菱UFJ銀行、ゆうちょ銀行、セブン銀行、ローソン銀行、E-netなど多数 |

JCB CARD LOAN FAITHは、自宅にカードが届きます。また、勤務先に「株式会社JCB」と名乗って電話がかかってくる可能性があります。

しかし、JCBはクレジットカードで有名な会社のため「新しいクレジットカードを申し込んだ」などと言い訳しやすい点はメリットと言えます。カードの券面も、一目見ただけではローン専用のカードとはわからないデザインになっています。

また、バレにくさだけでなく、金利の低さも重視したい人にも向いているでしょう。

- 郵送物や電話があっても「クレジットカードのことで~」などと言い訳する

- 「融資ご利用内容のお知らせ」WEB確認サービスに登録して、書面の交付を避ける

- キャッシングリボ払い(毎月少しずつ返済)ではなく、キャッシング1回払い(翌月に一括返済)を選択する

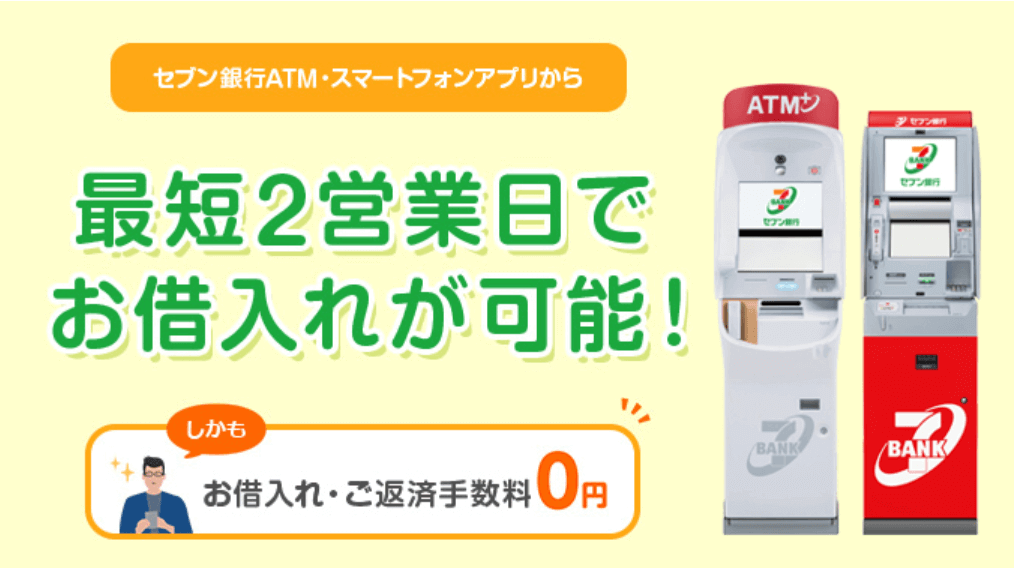

家族や会社にカードローンの利用がバレた8つの理由!対策を解説

この章では、カードローンの利用が家族や会社などにバレた理由について紹介します。

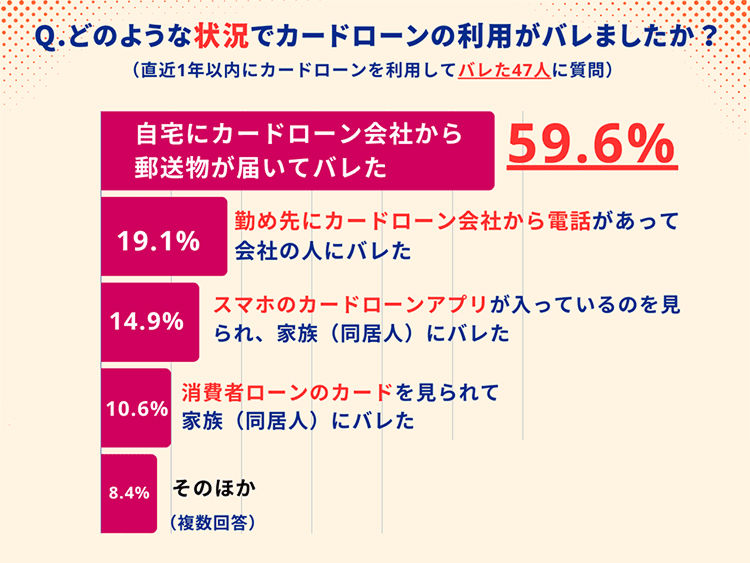

下のグラフは、カードローンの利用がバレた理由をまとめたものです。

カードローン利用者に聞いたアンケートによると、バレた原因は以下の8つの回答がありました。

カードローン利用者のさまざまなバレた理由から、バレない対策も含めて解説していきます。ぜひ参考にしてください。

1. 自宅に書類や利用明細書が届いた

カードローンに申し込んで利用を開始すると、ローンカードや契約書類、また利用明細書などが自宅に届きます。

基本的にカードローン会社は差出人は伏せて送付してくれるのですが、何らかのきっかけで家族が開封して内容を目にすれば借金はバレてしまうでしょう。

バレない対策

・ローンカードの店舗受け取り、もしくはカードレス利用ができるカードローンに申し込む

・その他のカードローンにどうしても申込みたい場合は、カスタマーセンターにいつ頃届くか確認し、自分が郵便物を受け取れる状況をつくる

- 「郵送物なしのカードローン」

アコム、アイフル、プロミス、レイク、SMBCモビット など

2. 自宅にローンカードが届いた

カードローン契約後、店舗受け取りやカードレス利用ができない場合は家にローンカードが郵送されることになります。

書類や利用明細書のときと同様に、家族が気づいて開封してしまうことがあればすぐに気づかれてしまいます。

バレない対策

・Webで申し込む

・契約手続きの中で、郵送物の有無に関して聞かれた場合は「なし」にチェック

- 「カードレス利用ができるカードローン」

アコム、アイフル、プロミス、レイク、SMBCモビット など

3. 家に延滞はがき/返済の督促状が届いた

お金を借りるときには秘密にできたとしても、返済を延滞すれば電話や手紙で自宅宛てに督促があります。

まず「延滞はがき」が届き、返済がない場合は「督促状」が届くようになっています。

「カードローンの督促である」という事実は他人にわからないようになっていますが、督促が続けば家族に隠しきれるものではないでしょう。

郵送物なし設定にしていても延滞はがきや督促状の受け取り拒否はできないので注意が必要です。

バレない対策

・延滞しないのが一番。きちんと返済計画を立ててやりくりする

・やむをえず返済が遅れてしまった場合、早ければ返済が遅れて1日で電話がかかってくるケースも。電話にきちんと出て遅れた理由といつまでに支払いできるか意思表示をすれば督促状の郵送を防げる可能性もある

・返済遅れでカードローン会社からの電話に出ないのは最悪の対応。きちんと電話に出て状況を説明する

4. 本人確認の電話、会社への在籍確認の電話

カードローンの申込時に自分の携帯電話ではなく自宅の電話番号を登録した場合、自宅に本人確認の電話がかかってきて家族にバレてしまうことがあります。

また、審査を受ける際には、基本的にカードローン会社から勤務先に電話がかかってきます。本当に勤務しているかどうかを確かめる「在籍確認」の電話です。

多くのカードローン会社は、電話を取り次ぐ人などにカードローンを申し込んでいることがバレないよう、細心の注意を払っています。

例えば、「鈴木と申しますが、〇〇さんはいらっしゃいますか」など、社名ではなく担当者の個人名を名乗りますし、具体的な用件をそこで口にすることもありません。

それでも、こうした在籍確認の方法を知っている人が電話を取り次いだら、勘づかれてしまうかもしれません。

また、日常的に職場の固定電話に電話がかかってくることが少ない職種の人も、在籍確認の電話を怪しむ可能性があるでしょう。

バレない対策

・電話による在籍確認がないカードローンに申し込む

・電話による在籍確認ではなく、書類提出による在籍確認にできるか相談してみる

・電話による在籍確認があるカードローンに申し込んだ場合でも、事前に担当者と在籍確認の日時等をすり合わせしておく(自分で電話をとるために、都合の良い日時と自部署の番号を伝えておく)

・「クレジットカードを申し込んだのでその確認電話でしょう」など、言い訳を用意しておく

- 「条件次第で電話連絡をなしにできるカードローン」

・アコム(電話連絡なし)

・SMBCモビット、プロミス(Web完結なら電話連絡なし)

・アイフル、プロミス(基本的には電話確認なし)

・レイク(相談すれば書類提出でOKの場合あり)など

カードローンの利用バレ回避の体験談

原則在籍確認の電話がないだけでなく、Web完結できるアイフルを選びました

カードローンを利用するリスクが知りたくて、インターネットで「借入 リスク」のキーワードで検索してみました。

続きを読む

すると、カードローンの審査において、勤務先に在籍確認の電話がかかってくる場合があることがわかったのです。

「勤務先にカードローン会社から電話連絡があるなんて、これはまずいな…」と不安に思いました。

私宛てに勤務先に電話がかかってくるのはまだしも、カードローン会社名を名乗って電話がかかってくるのは嫌でした。

そうこう悩みながら調べ続けていたところ、大手消費者金融のアイフルは原則、勤務先への在籍確認の電話がないことがわかりました。

さらにアイフルでは、Webで申込・借入・返済が完結できるので、同居している家族にもバレにくいことも理解しました。

以上の2点が決め手となり、アイフルに申し込みました。

今もアイフルから借入や返済を続けていますが、職場にも家族にも利用はバレていません。

5. 財布の中のローンカードを見られた

財布の中にローンカードを入れている人は、ふとしたときに家族や知人に借金がバレる可能性があります。

ローンカードは社名が目立たないデザインになっていますが、カードローンについて知識のある人が見ればバレてしまうことがあります。

ローンカードを持ち歩く場合は、周りの目につかないように気を使う必要があります。

バレない対策

・キャッシュカード一体型のローンカードに申し込む

・カードレスで利用できるカードローンに申し込む

6. 給料差し押さえの連絡・訪問があった

督促の連絡を無視したり、返済ができないままでいると最終的に差し押さえになる可能性もあります。

差し押さえが実行されれば職場に連絡が行き、給与の一部が強制的に返済に回されるようになります。

滞納から1ヶ月程度で自宅に担当者が訪ねてくる場合も。金融機関などの債権者から差し押さえ予告通知が来るまで3ヶ月程度、差し押さえ実行まで6ヶ月程度(あくまで目安)です。

差し押さえまでされてしまうと、カードローン利用を家族に内緒にし続けることは難しいでしょう。

バレない対策

・督促の連絡には誠実に対応する(返す意思があることを明確に伝える)

・できるだけ早く完済する、むずかしい場合はすぐに借入先に相談する

・債務整理も検討する

7. カードローンの口座引き落とし履歴を見られた

カードローンからキャッシングする際に銀行口座への振込を選択したり、返済方法を自動引き落としやネット返済にしていると、借り入れ・返済の履歴が通帳に残ります。

返済時の引き落としはカードローン会社の名前で記帳されるケースもあるため、通帳を見られればキャッシングしたことがバレてしまいます。

日頃、家族の目が届きやすい場所に通帳を保管している人は注意が必要です。

バレない対策

・夫婦で口座を共有している場合は、カードローン用に別口座をつくる

・消費者金融の場合、通帳に記載される名前を変更できる場合があるのでお願いする

8. ローン契約機やATMに入るところを見られた

ローン契約機やATMで借り入れ・返済をしている姿を家族や知り合いに見られると、お金を借りていることはその場でバレてしまいます。

都心部などは人の往来も多く、姿を見られてしまうケースは少ないですが、地方の消費者金融のATMなどはどうしても目立ってしまうでしょう。

バレない対策

・できるだけ自宅から離れた店舗を利用する

・Web上で借り入れ・返済ができるカードローンに申し込む

・コンビニATMを利用して借り入れ・返済する

- 「Webでの申込・融資に対応しているカードローン」

アコム、アイフル、プロミス、アコム、レイク、SMBCモビット など

カードローンの利用バレ回避の体験談

いっそのことと思い、実際に店舗にこっそり出向いて契約しました

数あるカードローンの中からプロミスを選んだ決め手は「電話やメールなどの連絡があまりない」点でした。

続きを読む

数あるカードローンの中からプロミスを選んだ決め手は「電話やメールなどの連絡があまりない」点でした。

とにかくカードローンの利用がバレないよう、まずは勤務先への在籍確認の電話がある会社を避けて、プロミスを選択しました。

プロミスの公式サイトではWebでも手続きが完結できると書かれていますが、「そんなWebの履歴があったら、周りの人に見られる可能性があるのでは…」と不安を覚えました。

私はWebの履歴を他の人に見られるリスクを避けるため、実際にプロミスの店舗にこっそり足を運んでカードローンの契約をしました。

いかがでしょうか。カードローンの利用がバレてしまう原因はほぼこの8つに絞られると考えられるので、それぞれ対策としてまとめたポイントを参考に、自分に該当しそうなリスクをケアしてみてくださいね。

カードローン利用者に聞いた「バレた?バレなかった?」225人独自アンケート

編集部では、直近1年以内にカードローンを利用した225人にアンケートを実施し、 カードローンの利用が家族や会社にバレたかを調査しました。

| カードローン利用者に聞いた「バレた?バレなかった?」225人独自アンケート調査 | |

|---|---|

| 調査期間 | 2024年2月13日〜2024年2月19日 |

| 調査方法 | クラウドワークスにて調査 |

| 調査人数 | 225人 (男性:136人、女性:86人、無回答:3人) |

| 対象者 | 直近1年以内に消費者金融(アコムやアイフルなど)や、銀行カードローンを利用した人 |

調査結果の概要は次のとおりです。

カードローン利用者の約8割が「バレなかった」と回答

直近1年以内に消費者金融や銀行カードローンを利用した人に、利用がバレた?バレない?を質問したところ、79.1%の人が「バレなかった」と回答しました。

2021年6月に編集部では同様のアンケート調査(回答者数375人)を行ったところ、約65%の人がバレなかったと回答していた結果から、カードローンの利用は以前と比べて、バレないようになってきているのかもしれません。

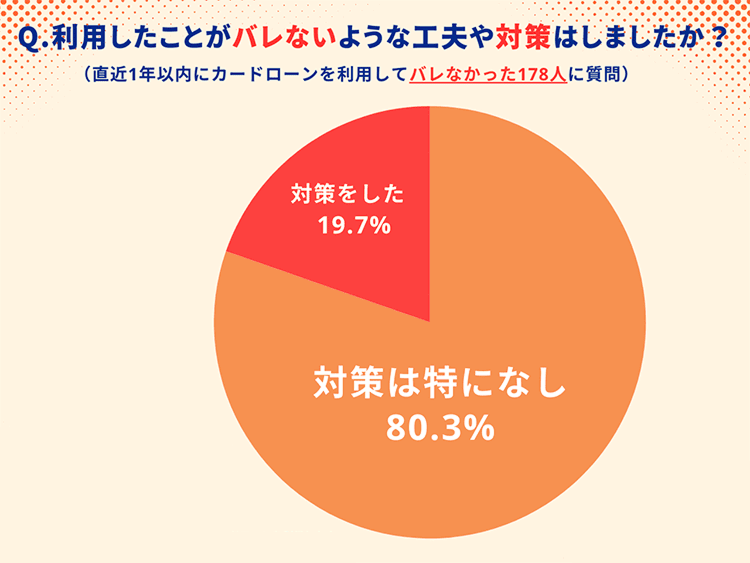

約8割がバレない対策をしなかったと回答

カードローンを利用してバレなかったと回答した人に対して、バレない対策をしたか質問したところ、「特に対策はしなかった」と回答している人が80.3%いることがわかりました。

バレなかった人が利用したカードローン1位は「アコム」

バレなかった人にどこのカードローンを利用したのかを質問したところ、アコム、アイフルと回答した人が多いことがわかりました。

大手消費者金融のカードローン利用者が多いことも要因として考えられますが、バレたくない人は、参考にしてみてください。

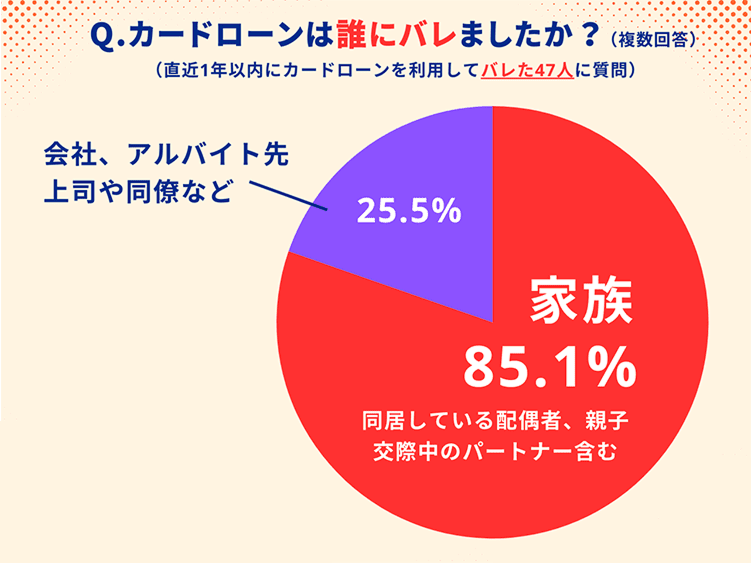

家族やパートナーにバレた人が多い

カードローンの利用が誰にバレたかを質問したところ、同居中の家族やパートナーにバレたと回答した人が85.1%いたことがわかりました。

カードローンの利用がバレた理由は「自宅に郵送物」が1位

バレた理由でもっとも回答が多かったのは、「自宅にカードローン会社から郵送物が届いたことで家族やパートナーにバレた」でした。

全体の約6割の回答者が「郵送物でバレた」という結果になりました。

カードローンをバレたくない人のよくある質問

Q1.カードローンの利用が誰にもバレないポイントは?

以下の3つのポイントに当てはまる会社を選ぶと家族や職場の人などにバレにくいでしょう。

Q2.バレずにキャッシングできる消費者金融は?

家族や知人にバレたくない場合は、在籍確認の電話を回避できるアイフルや、Web完結で電話連絡なしのSMBCモビットが適しています。

それぞれの公式HPでは、アイフルは「原則電話なし」、SMBCモビットは「Web完結なら電話連絡なし」と明言されています。

アイフルは郵送物も原則なしとなっているため、同居人や家族に内緒で借りたい人にも向いています。

この記事のまとめ

カードローンの利用が周囲にバレてしまった理由はさまざまですが、「自宅に書類が届いた」「自宅にローンカードが届いた」など、郵送物が原因で家族にバレたケースが多いことがわかりました。

心配する人が多い「職場への在籍確認の電話」も、バレるケースはそれほどでないものの、警戒したいポイントといえるでしょう。

これらに関しては、記事で紹介したように「郵便物をカットできる」「職場への在籍確認の電話連絡をカットできる」といったカードローンをしっかり選べば解消できます。

自分の要望に合ったカードローンを正しく選びましょう。