フリーローンとは利用目的が自由な個人向けのローン商品です。基本的に20歳以上の安定した収入がある人なら誰でも申し込みができます。

使い道が自由なローンとしてカードローンもありますが、大きく違う点はフリーローンは1度の審査で借り入れできる回数が1回だけという点です。

またフリーローンは基本的に利用目的の申告が必要なため、借入上限が高い傾向にあります。返済計画を立ててから契約を開始する点も大きな特徴でしょう。

この記事ではフリーローンの特徴や使い方をカードローンと比較しながらお伝えしていきます。シミュレーションや口コミ評判を掲載しているので、ぜひ参考にしてください。

証券外務員一種/2級ファイナンシャル・プランニング技能士

上野 香織

大学法学部を卒業後、証券会社に7年間勤め個人営業に携わる。証券会社での知識をもとに金融関連Webライターとして活動中。

【保有資格】

証券外務員一,二種資格、2級ファイナンシャルプランナー

当メディア「暮らしのマネー百貨 ローン」を運営しているモデル百貨では「NCワイドローン」というフリーローンを提供しています。長崎や佐賀にお住まいの人はチェックしてみてください。

目次

フリーローンとは?

フリーローンとは住宅ローンや自動車ローンなどの用途別ローンとは違い、利用目的を選ばないローンです。

銀行や金融機関によって異なりますが、以下のような用途での利用が可能です。

用途の例

- 引っ越し資金

- 家電の購入

- 結婚や結納資金

- 友人や親族への祝儀代

- 旅行資金

- 子供の習い事にともなう資金

- ライブやグッズ購入などの推し活費用

- ペットにかかる諸費用(トリミングや去勢手術など)

フリーローンはさまざまな用途に使えるため、自由度が高くまとまったお金が必要になったときに便利です。ただし原則事業や投資目的の利用はできません。

フリーローンは推し活やペットの諸費用など、さまざまな用途に利用できるのが最大の魅力。

カードローンとの詳細な比較やメリット・おすすめの人を詳しく解説していくので、ぜひご覧ください。

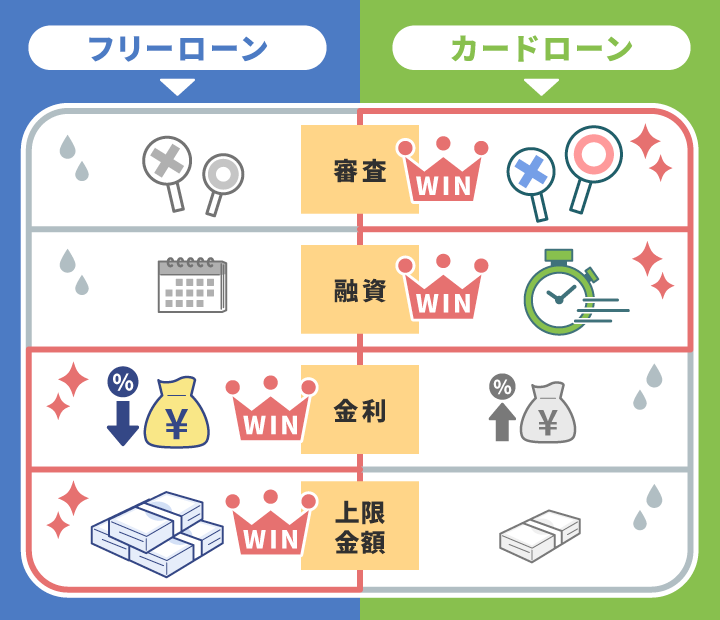

フリーローンとカードローンの違い

フリーローンとカードローンの大きな違いは借り入れができる回数です。カードローンは限度額内なら何度でも借り入れが可能ですが、フリーローンは1度しか借り入れができません。再び借り入れたい場合は、その都度審査が必要です。

| ローンの種類 | フリーローン | カードローン |

|---|---|---|

| 特徴 | ・借り入れは1回のみ ・利用目的の申告が必要 | ・限度額の範囲内なら何度でも借り入れが可能 ・利用目的の申告が必要ない |

| 提供元 | ・銀行、信用金庫 ・信販会社 ・クレジットカード会社 | ・銀行、信用金庫 ・信販会社 ・クレジットカード会社 ・消費者金融 |

| 追加融資の可否 | 不可 | 可 |

| 金利相場 | 年2.0%~15.0% | 年2.0%~18.0% |

| 借り入れ上限 | 300万円~1000万円 | 10万円~800万円 |

| 借り入れまでのスピード | 数日~数週間 | 最短即日 |

| 審査 | 比較的難度が高い | 比較的難度が低い |

| 返済期間 | 契約時に設定 | 完済するまで |

| メリット | ・カードローンより低金利 ・借り過ぎの心配がない | ・コンビニATMで気軽に借りられる ・繰り返し借り入れできる |

| デメリット | ・借り入れの度に審査が必要 ・審査に時間がかかる | ・金利が高め ・返済が長期化しやすい |

以上の特徴を踏まえて、フリーローンとカードローンそれぞれおすすめの人を詳しく解説します。

フリーローンがおすすめな人

- まとまったお金が必要な人

- カードローンよりも低金利で借り入れしたい人

- 計画的に返済したい人

- 借り過ぎを防止したい人

フリーローンはカードローンよりも低金利なことが多く、限度額も大きい傾向にあります。そのためある程度利用目的が決まっていて、まとまったお金が必要な人におすすめです。

また、フリーローンは借入時に決めた返済計画表をもとに毎月一定額を返済していく仕組みのため、返済期間が明確で計画的に利用できます。

一方で、カードローンよりも審査時間が長め、審査が比較的厳しめといったデメリットもあります。融資までには1〜2週間かかることも多いので、近日中に資金が必要な人には不向きです。

「お金を借りる」と考えたときに真っ先に浮かべるのはカードローンかと思います。フリーローンはカードローンに比べ知名度は低いですが、実はかなり利便性の高いローンです。

上限金利が低くまとまった資金を借り入れしやすい、計画的に返済も行えます。

カードローンがおすすめな人

- すぐに借りたい

- 少額を繰り返し借りたい

- 都合にあわせて返済したい

カードローンは早ければ申込当日に借り入れができるため、急な出費がある場合に便利です。また、一度カードを作っておくと、限度額内であれば必要なときいつでも借り入れができるため、万が一に備えたい人にもおすすめです。

一方で、カードローンは限度額内なら好きなだけ借りられるため、気がつくと多額の借り入れをしてしまう可能性も。月々の返済金額が上がり、返済が苦しくなってしまうこともあります。自分で返済計画を立てることが苦手な人は注意しましょう。

最近ではQRコード決済の残高に直接チャージしてくれるようなものも登場しており、利便性もアップ。しかし、手軽に借りれる性質上、借金返済のためにカードローンで新たな借金をするといった負のループに陥る人も…。

万が一に備えられる便利なサービスですが、計画的に利用しましょう。

フリーローンの特徴をわかりやすく解説

フリーローンの特徴をカードローンと比較しながらわかりやすく解説していきます。詳しくみていきましょう。

借り入れ上限がカードローンよりも高め

金融機関にもよりますが、フリーローンの借入上限は1,000万程度の商品が一般的です。カードローンの上限額は一般的に500~800万円なので、フリーローンの方が上限金額は大きいといえるでしょう。

ただし借り入れの上限は、申込者の収入や信用情報によって変わるため、収入が低めの人やすでに複数の金融機関から融資を受けている人は借入可能額が低くなることがあります。

また、フリーローンは担保が必要な「有担保型」と担保がいらない「無担保型」があります。有担保型は無担保型に比べて回収不能リスクが減るため、借り入れ上限が高くなるのが一般的です。

カードローンは初回契約の場合、限度額は低めに設定されることが多くあります。一方のフリーローンは審査次第で最初から高めの金額を借りることも可能です。

まとまった金額を借り入れしたい場合には、フリーローンがおすすめですよ。

金利はカードローンよりも比較的低い

フリーローンはカードローンよりも一般的に金利が低めです。例えば、三井住友銀行が提供するフリーローンとカードローンを比較してみましょう。

以下の表はそれぞれローンで100万円を借りた場合の金利です(2024年11月15日時点)。

▼三井住友銀行100万円を借りた場合の金利比較

| フリーローン(有担保型) | フリーローン(無担保型) | カードローン | ||

|---|---|---|---|---|

| 保証料外枠 | 保証料内枠 | |||

| 金利 | 年2.925% | 年3.125% | 年6.125% | 年12.0%~14.5% |

出典:フリーローン|三井住友銀行

フリーローン(有担保型)|三井住友銀行

カードローン|三井住友銀行

三井住友銀行の場合は、800万円以下ならフリーローンの方が金利が低いです。

低金利で借りられると、利息分の支払いも低くなるため、総支払い額を抑えることができます。ただし、金利は提供元や商品によっても変動するため、借入前に必ず確認しましょう。

カードローンの場合、初回契約ではほとんどが上限金利での契約となります。金利を抑えたいならば基本的にフリーローンです。

申し込みから借り入れまでは1~2週間かかる

フリーローンは申し込みから審査が終了するまで、1~2週間ほどかかります。対して、カードローンは即日融資が受けられるもの多数。金利や限度額がカードローンよりも優遇されている分、審査にも時間がかかってしまいます。

フリーローンはカードローンのように即日融資が受けられないため、利用するときは、余裕を持って申し込みましょう。申し込み自体はインターネットやローン契約機からできるため、来店せずに申し込みが可能です。

また、フリーローンの利用目的は自由ですが、お金の使い道を証明する申告書の提出が必要な場合があります。提出書類が多くなると、さらに審査に時間がかかってしまう可能性もあります。

「お金の使い道を証明する申告書」とは請求書や見積もり書・契約書などが該当します。パンフレットやカタログでもOKな場合があるので、捨てずにとっておきましょう。

カードローンに比べて審査が厳しめの傾向

カードローンは収入や借り入れ希望額の他に、他社からの借り入れ状況や申込者の返済能力を審査します。フリーローンはカードローンの審査内容に加えて、収入の高さや勤続年数を重視する傾向があります。

カードローンと比べて金利が低く設定されている分、金融機関側の貸し倒れ時のリスクも大きくなります。そのため、継続して返済できる人かどうかを厳重に審査するので、カードローンよりも審査が厳しくなりがちです。

また借入額が大きくなるほど、審査も厳しくなります。審査通過が不安な場合は、借入額を少なくすることも検討しましょう。

フリーローンのなかには専業主婦でも申込可能なものも存在します。

世帯主が忙しく申し込みにいけない場合などは、専業主婦でもOKなフリーローンを検討してみてください。

フリーローンの利用方法

フリーローンは来店、インターネット、電話などでの申し込みが可能です。今回はインターネットの申込手順を紹介します。

ただし、申込方法は各金融機関によって異なるため、借入前は金融機関のHPなどで確認してください。

- インターネットから申し込みフォームに必要事項を記入し送信

- 本人確認書類や収入証明書など必要書類のアップロード

- 審査機関は1~2週間

- メールや電話にて審査結果が伝えられる

- 契約の内容を確認

- 銀行の場合、口座を持っていなければ返済口座の開設

- 指定口座に入金

金融機関によっては仮審査→本審査と審査が2段階になる場合もあります。商品や金融機関によって必要書類も変わってくるため、事前に確認することで審査まで円滑に進みます。

また、勤務先への在籍確認がある場合もあります。在籍確認がスムーズにできるように、自分が電話に出られる番号を金融機関に申告しましょう。

在籍確認の電話では、個人名でかかってくる場合がほとんどです。金融機関名を名乗ることはないので、勤務先にローンを利用していることバレにくいですよ。

フリーローンが向いている人

フリーローンは以下の3つの項目に当てはまる人に向いているサービスです。

これまでカードローンを利用していた人でも、このどれかに当てはまるのであれば、金利を抑えられるので検討してみる価値はあります。

できるだけ金利を抑えたい

フリーローンは、カードローンに比べて金利が低い傾向のため、金利を抑えたい人に向いています。

同じ金額を借りた場合、金利が高いと返済額は多くなります。有担保にするなど条件次第ではカードローンの金利の半分以下に抑えることも可能です。

フリーランス

地方銀行のフリーローンは金利も低め

年収:500万円〜600万円以下

借入額:50万円

実質年利:14.6%(地方銀行)

審査期間:約5日

融資までの日数:約6日

家の整理をするのに利用したかったため、借り入れしました。金利が低いところ、返済方法も地方銀行としては豊富な点がよかったです。

塾講師

フリーローンは金利が低い

年収:600万円〜700万円以下

借入額:10万円

実質年利:11.0%(信金)

審査期間:約2日

融資までの日数:約7日

他の金融機関よりも金利が低いのが良い点だと思いました。ただ、入金までに時間がかかったのは不満点です。

金利が低い分、審査に時間もかかり即日融資は望めません。すぐにでも資金が欲しい人はカードローンを検討するのもひとつの手ですよ。

モデル百貨が提供しているNCワイドローンは、特別金利キャンペーン期間中であれば借入額にかかわらず年5.8%の金利で借り入れすることができますよ。

金額や必要となる時期の目処が立っている

フリーローンは、借り入れする目的が決まっており、必要な時期や金額が明確な人に向いています。

利用目的は自由ですが何に使うかを申告しなければならないことがあるためです。

「旅行を計画している」「引っ越しに伴い家電を買い替えたい」など、具体的な予定があるときはフリーローンを検討しましょう。

運送業

治療費・入院費代の捻出で利用した

年収:600万円〜700万円未満

借入額:30万円

実質年利:12.0%(都市銀行)

審査期間:2日

融資までの日数:4日

緊急入院をしその後の治療費や通院費が想定以上だったため、30万円を借り入れしました。申し込みから入金まで明確だったので、特に不満なく借り入れができました。

無職

専門学校の入学準備金として利用した

年収:100万円以下

借入額:30万円

実質年利:約6.0%(ろうきん)

審査期間:約1週間

融資までの日数:約2週間

専門学校でリカレント教育を受けるために入学準備金が必要だったため借り入れをしました。障害者年金を考慮してもらえたのがよかったです。金利も低くて満足でした。

金融機関の中には使途確認書類の提出が不要なところもあります。どうしても明確な使途が絞れない場合・複数の使い道に利用したい場合には、確認書類が不要な金融機関を選んでみてください。

返済計画をきちんと立てたい

フリーローンは借入時に返済計画表を作成するので、計画的に返済したい人に向いていいます。

フリーローンの返済期間は一般的に最長10年。その中で月々の返済額や期間を返済能力によって算出します。

返済計画書があることで、支出計画が立てやすく余計な出費を抑えることもできるでしょう。

会社員

追加借り入れ不可なので着実に返済できる

年収:400万円〜500万円以下

借入額:130万円

実質年利:8.0%(地方銀行)

審査期間:約3日

融資までの日数:約3日

消費者金融の借金をまとめるために利用しました。金利はやや高めかと感じましたが、返済機能しかないので、着実に借金を減らせました。

カードローンの返済方法は、借入金額が増えるほど月々の返済金額もあがる「残高スライド方式」が一般的。

完済していなくても追加借り入れができる性質上、気づいたときには毎月の返済額が膨れ上がる危険性もあります。一定金額で返済していきたい人は、フリーローンの方がよいでしょう。

フリーローンを選ぶときの注意点

フリーローンと一言でいっても、金融機関や商品によって内容が大きく変わります。借入前に契約内容を必ず確認しましょう。

借入可能額を確認する

借入可能額は申込者の収入や現在の借入状況のほかにも、借入額や目的によっても変わります。同じ商品でも個人によって借入可能額は変わるため、自分の必要とする金額が借りられるか契約前に確認しましょう。

消費者金融系のフリーローンは総量規制という法律が適用され、年収の1/3以上は借り入れできません。まとまった金額を借りたい場合には銀行系のフリーローンを検討してくださいね。

適用される金利を確認する

一般的にフリーローンはカードローンよりも金利が低いとされていますが、必ずしもそうとは限りません。金融機関や商品によって金利幅が設定されており、さまざまな条件によって適応されるため、契約前に確認しましょう。

借入額が大きいほど金利は低くなるからと、必要以上に借りてしまっては返済が厳しくなってしまう恐れもあります。

アルバイト

簡単に借り入れできたが金利は高かった

年収:300万円〜400万円以下

借入額:160万円

実質年利:13.5%(地方銀行)

審査期間:約1週間

融資までの日数:約2週間

白内障手術の資金が足りず借り入れしました。手続きが簡単で高齢でも手早く資金確保ができました。ただ、金利が高かったのは不満です。借りる際は返済に無理が生じない範囲で借り入れすることが大切ですよ。

返済期間と月の支払い額を確認する

フリーローンは返済計画書に基づき、返済期間と月々の支払い額を決めます。毎月の返済金額が月収内で無理なく返せる範囲になっているかを確認することが重要です。

ほとんどの金融機関では、返済シミュレーションをサイト上に用意しています。契約する前に、無理のない返済計画になっているか確認しましょう。

また、フリーローンの支払いが遅れてしまうと発生するのが損害遅延金です。遅延損害金は、延滞した日数分発生するため、遅れれば遅れるほど返済額が増えていきます。

遅延損害金の計算式

遅延損害金=借入額×年率÷365日×延滞日数

例えば借入額が100万円、年率14.6%で30日間滞納した場合の遅延損害金は12,000円となります。返済が遅れると月の支払い額も増えてしまうため、延滞せずに返済していきましょう。

どうしても返済資金が用意できない場合には、借入先に返済日前に相談することが大事!返そうという誠意が伝わり、返済を待ってくれる可能性もあります。

無断で延滞することが一番やってはいけないことなので、注意してくださいね。

フリーローンの上手な借り方&返し方

FPの私がおすすめするフリーローンの使い道は以下のとおりです。

フリーローンを利用する場合のおすすめの借り方や返し方の具体例を紹介します。ご自身が借りる場合のシミュレーションとして参考にしてください。

フリーローンはうまく活用すれば、生活の助けとなる心強い味方です。以下のシミュレーションを参考にしてよりよい生活を目指してくださいね。

結婚や転職などの人生の転換期

<家電や家具を購入したい29歳会社員のAさんの場合>

借入額:80万円

金利:年6.0%

月の支払い:14,000円

返済期間:5年間

→繰り上げ返済で総返済額を5.8万円減らすことに成功!

結婚を機に、新居に引っ越したAさん。家電や家具を新しく購入するために80万円をフリーローンで借り入れをしました。

返済期間5年間・金利年6.0%で月々14,000円の返済で契約しました。

子供が生まれる前に、少しでも借金を減らしたいと考えたAさんは、契約から1年後に20万円の繰り上げ返済を実行。

そのおかげで、返済期間を1年7カ月短縮でき、総返済額も5.8万円減らすことができました。

結婚や転職など人生の転換期にはまとまったお金が必要です。フリーローンは賢く利用することで、自分のやりたい事を実現する手助けとなります。

これからの人生をより良くするための先行投資として利用するのが賢い方法です。

事務員

無理なく返済計画が立てれるなら頼るのもOK

年収:100万円〜200万円以下

借入額:250万円

実質年利:2.8%(ろうきん)

審査期間:約2週間

融資までの日数:約3週間

結婚資金の費用が足りなかったためフリーローンを利用しましたが、審査も早くてとても助けられました。自分でしっかり計算して返済計画が無理なく立てられるのであれば、頼ってみてもいいと思います!

ライフサイクルが変わるときには大きな出費が発生しやすくなります。無理して生活資金から捻出してもその後の生活が苦しくなってしまうのは本末転倒。

ローンを利用すれば生活防衛費を積み立てていけるので心の余裕にもなりますね。

子供にかかる資金が必要になったとき

<子供の習い事の初期費用に充てたい35歳会社員Bさんの場合>

借入額:30万円

金利:年3.0%

月の支払い:8,724円

返済期間:3年間

→住宅ローンと同じ金融機関のフリーローンを利用して低金利を実現!

子供がサッカーを習いたいと言い出したが、ユニフォームやシューズの購入や年会費、合宿の積み立て費などまとまった資金が必要なことがわかったBさん。

初期費用を準備するため住宅ローンと同じ金融機関のフリーローンで30万円の借り入れすることにしました。

返済期間は3年間、金利年3.0% 月々8,724円の返済で契約。

Bさんは住宅ローンを利用していたため、特別金利が適用され低金利で借りることができました。子供もサッカーに励んでおり、Bさんも週末は子供の試合の応援に行くという楽しみができたそうです。

習い事や子供の趣味を応援する場合も、意外にもまとまったお金が必要になります。一方、子供のためのローンである教育ローンは、習い事は適用されない場合がほとんどです。

子供のやりたい事を実現できることは、親にとっても満足感の高い使い方となるでしょう。

借金の借り換えを検討しているとき

<複数のカードローンの管理に困っている25歳契約社員のCさん>

借入額:100万円

金利:年8.0%

月の支払い:20,276円

返済期間:5年間

→カードローンをまとめたら総支払い額を減らすことに成功!

複数の金融機関のカードローンを利用しているため、返済管理がうまくできず困っているCさん。延滞してしまうこともあり、総支払い額も徐々に増えてきているのが悩みです。

一度キレイに完済したいと思い、借金返済のためにフリーローンで100万円を借り換えることに。

返済期間5年、金利年8.0%、月々の支払いと20,276円で契約しました。

借り換えをしたことによって、金利が低くなり総支払い額を減らすことに成功。さらに、1つにまとめたことにより、返済管理がしやすくなり、延滞することもなくなりました。完済の目処がわかりやすくなったため、無駄な出費を抑えるようになったそうです。

カードローンは好きなときに好きなだけ借りられる利点もある一方、自転車操業に陥ってしまいがちです。

フリーローンに借り換えることで、返済の目安がわかりやすくなるため、延滞や使いすぎのリスクを抑えられます。

複数社からの借り入れをまとめたい場合、専用ローンである「おまとめローン」という商品もあります。おまとめローンは金利も低めに設定されているので、フリーローンと比較しながらどちらがいいか選択してくださいね。

フリーローンとカードローンを検討する際によくある質問

最後に、フリーローンについてのよくある質問と回答をまとめました。

フリーローンのおすすめはありますか?

フリーローンは提供している金融機関によってさまざまな商品があります。自分に合ったサービスを選ぶことが大切です。

選ぶ基準として以下の3つのポイントがあります。

- 金利の低さ

- 契約の手軽さ

- 高額希望の場合は借入上限も確認

金利は低ければ低いほど、総返済額が少なくなるため、できる限り低金利の商品を選びましょう。また、ネット上で契約ができる商品だと忙しい人でも利用しやすいためおすすめです。

迷った場合には自分と付き合いのある金融機関を選ぶのもおすすめ。金融機関への預金残高や返済実績から審査を有利にすすめてくれる可能性もありますよ。

また当メディア「暮らしのマネー百貨 ローン」を運営しているモデル百貨では「NCワイドローン」というフリーローンを提供しています。長崎や佐賀にお住まいの人はぜひご検討ください。

不定期で特別金利キャンペーン(年5.8%)を実施しているので、チェックしてみてください。

申し込んでからどのぐらいで借り入れができますか?

一般的にフリーローンは1〜2週間程度で借り入れができます。ただし、書類の不備や記入漏れなどがあると審査に時間がかかってしまうため、事前にしっかりと準備しておきましょう。

よくある不備として、年収を実際よりも多く申告してしまうという問題があります。審査会社は膨大なデータからある程度の年収を把握しています。

審査に通りたいからと年収を誇張して記入すると、審査時間延長だけでなく審査落ちの原因となることも。年収は偽らずに記載してくださいね。

他社からもローンを組んでいるのですが借り入れできますか?

他社からもローンを組んでいる場合でもフリーローンの借り入れは可能です。ただし、複数のローンがある場合は審査が厳しくなる傾向があります。

消費者金融の場合、貸付業法に定められた総量規制によって借入金額の合計が年収の3分の1を超えないように制限されています。

銀行の場合は総量規制の対象外ではありますが、消費者金融と同様な制限を設けているところも多くやはり審査は通りにくいといえます。

返済できるローンがあるなら、借入前に完済しておくようにしましょう。

パートやアルバイトでも借り入れはできますか?

パートやアルバイトでも安定した収入があり、申込条件を満たしていれば、フリーローンの申し込みはできます。

ただし、金融機関によって審査基準は変わるため、必ずしも審査に通るとは限りません。勤続年数が長く、借入額も低めであれば審査に通りやすくなる傾向にあります。

カードローンからフリーローンに借り換えることはできますか?

カードローンからフリーローンの借り換えは可能です。フリーローンに借り換えることで、返済管理がしやすくなり、負担を減らす効果があります。

ただし、新たに審査が必要となり、借り換えまで時間がかかることも。必ずしも今より金利が低くなるわけではないため、確認してから借り換えを検討しましょう。

フリーローンの審査に落ちたらどうすればいいですか?

フリーローンの審査に落ちる原因は以下のことが考えられます。

- 借入希望額が大きすぎる

- 他社からのローンが複数ある

- 信用情報に問題がある(延滞など)

審査に通る対策として借入希望額を下げる、他社ローンを完済する、信用情報の回復を待つなど対策してから再度申し込みましょう。

また、フリーローンは金融機関によって審査基準が変わるため、他の銀行なら通る場合もあります。ただし、審査落ち後、最低1カ月は空けてから申し込みましょう。

どうしてもすぐに借り入れが必要な場合は、カードローンを検討するのもひとつの手です。

過去に延滞などを起こしてしまっている場合には審査に落ちやすい傾向にあります。金融取引情報のトラブルは2〜5年以上の長期で審査に通らない可能性も。

返済は滞らせずに利用していくことが審査通過の秘訣といえますね。

フリーローンを上手に活用しましょう

フリーローンは、まとまったお金が必要な人や計画的に借り入れしたい人におすすめの商品です。使い道も自由なため、引っ越しや旅行、自分の趣味や家族や友人のお祝い費用など多くのことに利用できます。

カードローンと比べて金利が低く計画的に返済できるため、お金の管理に自信がない人にもおすすめです。

フリーローンを利用することで、今の生活を快適にするだけでなく未来への自己投資にもつながります。返済計画をきちんと立てて上手に利用しましょう。