初めてクレジットカードを作るなら、年会費無料のものを選ぶのがおすすめです。なぜなら、クレジットカードを初めて作成する方の場合、ポイントや特典をうまく活用して年会費のもとをとるのが難しい場合があるからです。

またクレジットカードは銀行口座と本人確認書類*があれば申し込み可能で、学生でも作成できるカードがあります。この記事では初めてのクレジットカードにおすすめのカードや利用の注意点を解説するので、ぜひクレカデビューの参考にしてください。

*参考:日本クレジット協会 クレジットカードお申込みの際のご本人確認について

まずはこれ!初心者におすすめのクレジットカード3選

| カード | JCB CARD W | 三井住友カード(NL) | 楽天カード |

|---|---|---|---|

| おすすめポイント! | 初心者におすすめNo.1 39歳以下限定で高還元! | コンビニで高還元! ナンバーレスで安心便利 | 楽天経済圏の最強カード 学生に人気 |

| 年会費 | 永年無料 | 永年無料 | 永年無料 |

| 還元率 | 1.0%~10.5%*1 Oki Dokiポイント | 0.5%〜0.7% Vポイント | 1.0% 楽天ポイント |

| 国際ブランド | |||

| 特徴 | ・18歳~39歳入会限定 ・ポイント常に2倍 | 対象店での スマホのタッチ決済で 還元率最大7%*2 | 楽天市場の利用で 常時還元率3.0% |

| 詳細 | ▼詳細をみる | ▼詳細をみる | ▼詳細をみる |

| 公式 | 申し込む | 申し込む | 申し込む |

| さらに知りたい人へ | ▼「クレジットカードを初めて作る人におすすめのカード8選」を見る | ||

*2 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。通常のポイントを含みます。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

初めてのクレジットカード作成のポイント

- 年会費無料のクレジットカードで作成費用を抑える

- 限度額は後から上げられるので、最初は低めに設定する

- キャッシング枠は0円に設定する

クレジットカードのおすすめランキングを知りたい方は以下の記事で紹介しています。こちらもぜひ、参考にしてください。

※表示価格はすべて税込です。

本記事はプロモーションを含みます。当サイトを経由して商品への申込みがあった場合には、売上の一部が運営者に還元されることがあります。なお、得た収益が記事中での製品・サービスの評価に影響を与えることはありません。

目次

初めてクレジットカードを選ぶ時の基準

クレジットカードには多くの種類があるので、その中から自分に合った一枚を見つけるのは至難の業といえるでしょう。初めてカードを発行するなら選ぶ基準がわからないので、なおさら迷ってしまうものです。

初めてカードを発行する方がカード選びで失敗しないための基準としては以下の5点です。

- 年会費

- ポイントと還元率

- 国際ブランド

- 付帯サービス

- セキュリティ

それぞれ説明していきましょう。

1.年会費

クレジットカードを持つのが初めてで、どのぐらいの頻度でカードを使うかわからないなら、年会費無料のクレジットカードがおすすめです。

クレジットカードを利用するためには年に1度カード会社へ料金の支払いが必要です。

この料金を年会費といいます。年会費はカードの使用料金ともいえる費用*です。年会費の金額はカードによって異なるので、カードを作る際には必ずチェックしましょう。一般的にゴールドカードやプラチナカード、ブラックカードなど、グレードが高いカードほど、年会費の金額が高く設定されています。

一方で年会費無料のカードや、カードの利用回数などの条件を満たすことで無料となるカードも多く存在します。年会費が有料のカードは、カードをまったく使わなくても解約しないかぎり年会費は発生します。

*参考:三井住友カード「クレジットカードの年会費は何のためのもの?」より

2.ポイント還元率

クレジットカードは利用することでポイントが貯まります。

貯めたポイントは景品と交換したり、現金・電子マネーでのキャッシュバックを受けることができます。利用金額に応じて加算されるポイントの割合を還元率といい、一般的に還元率は1%以上あると高還元率とされています。

年会費無料で還元率の高いクレジットカードをまとめた記事もご覧ください。

カードによっては、特定のお店での買い物に使用した場合に、還元率が上がるものもあります。ふだんよく自分が買い物する場所で還元率が高いカードを選ぶとよいでしょう。

3.国際ブランド

国際的に広く流通しているクレジットカードブランドは「国際ブランド」とされており、中でも、特に認知度が高い「VISA」「Mastercard」「JCB」「American Express」「Diners Club」の 5つのブランドを「主要ブランド」と呼びます。

| 分類 | 国際ブランド |

|---|---|

| 決済機能ブランド | VISA |

| Mastercard | |

| JCB | |

| T&Eカード(トラベル&エンターテインメントカード) | American Express |

| Diners Club |

主要ブランドのうち、VISA、Mastercard、JCBの3つは「決済機能ブランド」と呼ばれており、比較的多くの地域で使うことができる決済の利便性が高く評価されているブランドです。American Express、Diners Clubの2つは「T&Eカード(トラベル&エンターテインメントカード)」と呼ばれ、旅行やエンターテインメント関連へのサービスに強みをもっています。

4.付帯サービス

クレジットカードにはそれぞれ異なる、さまざまな内容の付帯サービスがあります。一般的にカードのグレードが高いほど、付帯サービスの質が上がります。

付帯サービスの例としては、特定の店での割引やポイントアップなど、ゴールドカード以上のランクでは空港ラウンジの無料利用といった特典が受けられることもあります。

海外旅行保険を付帯サービスに含むカードも多くあります。なお、クレジットカードの海外保険は「自動付帯」と「利用付帯」の2種類があります。

| 自動付帯 | 自動的に保険が適用される。 |

|---|---|

| 利用付帯 | 旅行費用をクレジットカードで支払うことで保険が適用される。自動付帯よりも補償額が高額な場合が多い。 |

自動付帯はカードを所有していることで自動的に保険が適用される保険。一方の利用付帯は旅行費用をクレジットカードで支払うことが保険適用の条件です。

カードを使う必要がない自動付帯の方が便利に思われますが、利用付帯の方が自動付帯よりも保証の限度額が高く設定されている場合が多く、一概にどちらが良いとはいえません。

付帯サービスはクレジットカードを持つメリットのひとつとなります。気になるカードがあれば自分のライフスタイルに合った付帯サービスがあるかどうかもチェックしましょう。

例えば、海外へ行く機会が多い方は海外旅行保険サービスが充実したカードを選ぶのがおすすめです。また、毎日の買い物での利用がメインの方は、行きつけのスーパーでの割引やポイントアップの有無を確認するとよいでしょう。

5.セキュリティ

クレジットカードは不正利用被害を受けるリスクがあるため、セキュリティの高さもカード選びのポイントとなります。

セキュリティ対策もクレジットカードによってさまざまな内容が存在します。不正利用された場合には損害保証が受けられるといった内容が一般的ですが、最近ではアプリで利用履歴を確認できるカードも出てきています。

また、カード情報の盗み見対策として、番号などの個人情報を掲載しないデザインのカードも発行されています。セキュリティが気になるのであれば選んでみてもよいかもしれません。

クレジットカードを初めて作る人向けのカード比較8選

当記事内で紹介しているおすすめのクレジットカードの一覧を紹介します。

| カード名 | デザイン | 年会費 | 還元率/ポイント | 国際ブランド | 特徴 | 詳細 | 公式 |

|---|---|---|---|---|---|---|---|

| 1 JCB CARD W |  | 永年無料 | 1.0%~10.5%*1/Oki Dokiポイント | 初心者におすすめNo.1 | ▼詳細をみる | 申し込む | |

| 2楽天カード |  | 永年無料 | 1.0%/楽天ポイント | 学生に人気 | ▼詳細をみる | 申し込む | |

| 3 Amazon Mastercard |  | 永年無料 | 1.0%/Amazonポイント | Amazonユーザーにおすすめ | ▼詳細をみる | 申し込む | |

| 4 dカード |  | 永年無料 | 1.0%/dポイント | ドコモユーザーにおすすめ | ▼詳細をみる | 申し込む | |

| 5 au PAYカード |  | 永年無料*2 | 1.0%/Pontaポイント | auユーザーにおすすめ | ▼詳細をみる | 申し込む | |

| 6 ファミマTカード |  | 永年無料 | 0.5%/Vポイント | ソフトバンクユーザーにおすすめ | ▼詳細をみる | 申し込む | |

| 7 三井住友カード(NL) |  | 永年無料 | 0.5%〜0.7%/Vポイント | コンビニで高還元 | ▼詳細をみる | 申し込む | |

| 8三菱UFJ VIASOカード |  | 永年無料 | 0.5%/VIASOポイント | たまったポイントが自動でキャッシュバック | ▼詳細をみる | 申し込む |

*2 au IDが無効となったときなど一部ケースで年会費1,375円(税込)がかかる

初めてのクレジットカードはJCB CARD Wがおすすめ

JCB CARD W

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0%~10.5%※ |

| 国際ブランド | JCB |

JCB CARD W

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0%~10.5%※ |

| 国際ブランド | JCB |

| 申し込み対象 | 18歳以上39歳以下(高校生を除く) |

|---|---|

| 家族カード年会費 | 無料 |

| 電子マネー | QUICPay Apple Pay Google Pay |

- 若者限定で作れる年会費無料カード

- JCBカードSの2倍ポイントが貯まる

- 会員専用Webサービス「MyJCB」で利用履歴の確認ができる

JCB CARD Wは年会費無料のカードです。JCBのクレジットカードとしてはポイント還元率が比較的高く、JCBカードSの2倍!日本企業のJCBだから日本国内に提携店が多いことも魅力です。

24時間365日体制の不正利用監視システムや、ネットショッピングでの本人認証サービスといったセキュリティも充実しています。利用明細を会員専用Webサービス「MyJCB」で確認できるので使いすぎ防止にも役立ち、初めての方でも使いやすさ抜群のカードです。

クレジットカードの利用シーンがすでに決まっているという場合は、次のようなカードもおすすめです。 利用シーン別におすすめのカードを紹介します。

楽天やAmazonを使う人向けのカード2選

ネットショッピングでクレジットカードを使えば、銀行振り込みやコンビニ払いの手間が省けるのでとても便利です。さらに自分がよく利用するネットショッピングと相性の良いカードを選べば、ポイント還元率が高くなり、お得に使うことができます。代表的なネット通販サイトと、それぞれ相性が良いオススメカードを3つ紹介していきます。

楽天カードは楽天市場でポイント倍率アップで高還元

楽天カード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | VISA・Mastercard・AMERICAN EXPRESS・JCB |

楽天カード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | VISA・Mastercard・AMERICAN EXPRESS・JCB |

| 申し込み対象 | 18歳以上(高校生も申し込み可能) |

|---|---|

| 家族カード年会費 | 無料 |

| スマホ決済 | Apple Pay Google Pay 楽天ペイ |

- 楽天での買い物でポイント還元率が3倍の3%に

- 「お買い物マラソン」や「毎月5と0のつく日はポイント4倍」などのキャンペーンではポイント最大43倍

楽天市場や楽天ブックスなど楽天グループ系列のネットショップで買い物をすることが多い方は、楽天カードがおすすめです。

ポイントが貯まりやすいカードとして知られており、基本のポイント還元率は1%で、楽天での買い物に利用すると還元率は3%に上昇します。ユーザーからの支持も根強く、評価の高いクレジットカードです。

Amazon Mastercardはアマゾンで還元率1.5%

Amazon Mastercard

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0~2.0% |

| 国際ブランド | Mastercard |

Amazon Mastercard

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0~2.0% |

| 国際ブランド | Mastercard |

| 申し込み対象 | 18歳以上(高校生を除く) |

|---|---|

| 家族カード年会費 | 無料 |

| スマホ決済 | Apple Pay Google Pay 楽天ペイ |

- Amazonの支払いで1.5%還元! プライム会員なら最大2%の還元率に

別名Amazonカードとも呼ばれる、Amazonユーザーと相性の良い一枚です。基本還元率は1%で、Amazonでの利用時なら1.5%、年会費5,900円のAmazonプライム会員なら最大2%の還元率となります。楽天カード同様にAmazonポイントは自動的にアカウントに加算されるので、交換忘れがないのもメリットです。

ドコモ・au・ソフトバンクユーザー向けのカード3選

毎月の携帯電話料金は固定費であるため、クレジットカードの支払いとひも付けることで自動的にポイントを貯められるようになります。特に毎月1〜2万円など、家計支出の中でも携帯電話料金の金額が多めな方なら、ぜひ検討してみましょう。ここではNTTドコモ、au、ソフトバンクの大手3キャリアと相性の良いカードを紹介します。

dカードは年会費無料で特約店でもポイントを貯めやすい

dカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | VISA・Mastercard |

dカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | VISA・Mastercard |

| 申し込み対象 | 満18歳以上(高校生を除く) |

|---|---|

| 家族カード年会費 | 無料(2枚まで) |

| スマホ決済 | Apple Pay |

- 年会費永年無料

- dカード特約店でポイントアップ

dカードはドコモユーザー以外でもメリットのあるカードです。dカードには特約店が豊富で、dポイントを貯めていたり、d払いを利用している方におすすめです。

ポイント還元率は1.0%ですが、d払いの支払先をdカードに設定しておくと還元率1.5%となり、さらにdポイントカードを提示することでポイントの3重取りも可能になります。

また最短5分で審査が完了するのも魅力です。

そのほかに、29歳以下なら旅行傷害保険は国内・海外とも付帯しています。

- マツモトキヨシ:100円(税込)で2ポイント

- 高島屋:200円(税込)で1ポイント

- 紀伊國屋書店:100円(税込)で1ポイント

- タワーレコード:100円(税込)で1ポイント

- スターバックスカード:100円(税込)で3ポイント(スターバックスカードへのオートチャージ、オンライン入金)

- JAL:100円(税込)で1ポイント

- オリックスレンタカー:100円(税込)で3ポイント

またdカードには「dカード GOLD」というランクが上のゴールドカードもあります。年会費がかかりますがドコモユーザーにはメリットも多いのであわせてご紹介します。

dカード GOLDはドコモユーザーはポイント還元率が最大10%でお得

dカード GOLD

| 年会費 | 11,000円(税込) |

|---|---|

| 還元率 | 1.0%~ |

| 国際ブランド | VISA・Mastercard |

dカード GOLD

| 年会費 | 11,000円(税込) |

|---|---|

| 還元率 | 1.0%~ |

| 国際ブランド | VISA・Mastercard |

| 申し込み対象 | 18歳以上(高校生を除く) |

|---|---|

| 家族カード年会費 | 無料(2枚目以降1枚につき1,100円) |

| スマホ決済 | Apple Pay |

- NTTドコモの携帯利用料金1,000円(税抜)ごとにポイント10%還元

- 国内主要空港やハワイなどの空港ラウンジ無料

- dカード特約店でポイントアップ

年会費が無料のdカードもありますが、携帯電話会社との相性の良さで選ぶなら、まずはこのカードを検討したいところ。

このdカード GOLDは、NTTドコモの携帯電話利用料金1,000円(税抜)ごとに10%のポイントが還元されるのが最大の特徴です。年会費が11,000円かかりますが、毎月の携帯電話利用料金(端末代金・事務手数料除く)が9,200円以上ある人なら

9,200円 × 0.1 × 12ヶ月 = 11,040円

となり、毎月の携帯料金の支払いだけで年会費のもとが取れます。さらに、dカード特約店なら還元率が1%から最大4%にまでアップする点も魅力です。

貯めたポイントは電子マネーのd払いに充当できるほか、毎月の携帯電話料金の支払いにも利用できます。

au PAYカードはチャージやコード払いで還元率合計1.5%

au PAY カード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | VISA・Mastercard |

au PAY カード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | VISA・Mastercard |

| 申し込み対象 | 18歳以上(高校生を除く) |

|---|---|

| 家族カード年会費 | 無料 |

| スマホ決済 | Apple Pay 楽天ペイ au PAY |

- 年会費永年無料

- au PAYへのチャージとコード支払いで1.5%のPontaポイントが貯まる

au PAYカードは一定の条件を満たしていれば年会費永年無料*で還元率1.0%です。通常還元率1.0%は高還元率といえますが、au PAYの残高チャージやコード払いを利用することで合計1.5%まで還元率がアップします。

さらに、au PAYマーケットを利用すると合計最大7%の還元率です。auユーザーやau PAYを利用している方におすすめのカードといえます。

*au PAY カードに登録されているau IDに紐付くau携帯電話(スマホ・タブレット・ケータイ・Wi-Fiルーターなど)、auひかり、auひかり ちゅら、UQ mobile、povo1.0、povo2.0の契約がない場合、かつ、1年間カード利用がない場合(*)、年会費1,375円(税込)がかかります。詳細はau PAY カードサイトにてご確認ください。(*)各種手数料(ETC発行手数料、ご利用明細書送付費用、遅延損害金など)は利用に含みません。

また「au PAY ゴールドカード」もあわせてご紹介します。

au PAY ゴールドカードはauの携帯電話利用料金が最大10%ポイント還元

au PAYゴールドカード

| 年会費 | 11,000円(税込) |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | VISA・Mastercard |

au PAY ゴールドカード

| 年会費 | 11,000円(税込) |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | VISA・Mastercard |

| 申し込み対象 | 20歳以上(学生、無職、パート・アルバイトを除く) |

|---|---|

| 家族カード年会費 | 無料(2枚目以降1枚につき2,200円) |

| スマホ決済 | Apple Pay 楽天ペイ au PAY |

- auの携帯電話利用料金が最大10%ポイント還元

- au PAYへのチャージとコード支払いで1.5%のPontaポイントが貯まる

auの携帯電話利用料金の最大10%がポイント還元されるカード。こちらも年会費無料のau PAYカードではなく、携帯電話料金を通じたポイントの貯めやすさという観点で、ゴールドカードをピックアップしました。

au PAYへのチャージとコード支払いで1.5%のPontaポイントへの還元も可能です。Pontaポイントはクレジットカードの請求額への充当やau PAY残高へのチャージで利用できるので、使い勝手の良さも魅力となっています。

ファミマTカードはVポイントが貯まりソフトバンクで使える

ファミマTカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | JCB |

ファミマTカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | JCB |

| 申し込み対象 | 18歳以上(高校生の方は、卒業年度の1月よりWebでのみ申込可能) |

|---|---|

| 家族カード年会費 | – |

| スマホ決済 | Apple Pay Google Pay |

- ファミリーマートで還元率が2倍の2%に

- 他社ポイントに交換できるVポイントが貯まる

ソフトバンクユーザーにはVポイントとの相性が良いファミマTカードがおすすめです。

ファミリーマートでは還元率が2%となるほか、Vポイント加盟店なら基本還元率から0.5%の上乗せとなり、1%の還元率となります。貯めたVポイントはソフトバンクの携帯電話料金や機種代金などに1ポイント=1円分として利用できます。

セキュリティに不安がある人向けのカード2選

近年はキャッシュレス化が進む一方で、不正利用や個人情報流出に対する不安も高まっています。クレジットカードも番号や有効期限などの情報が第三者に漏れてしまうと、不正利用につながりかねません。ここではセキュリティ面に特徴をもつカードを紹介していきます。

三井住友カード(NL)は学生特典が豊富で申し込みやすいカード

三井住友カード(NL)

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5~7%* |

| 国際ブランド | Visa・Mastercard |

※スマホのVisaタッチ決済・Mastercardタッチ決済での支払いが対象です。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

※上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Payで、Mastercardタッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5~7%* |

| 国際ブランド | Visa・Mastercard |

※スマホのVisaタッチ決済・Mastercardタッチ決済での支払いが対象です。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

※上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Payで、Mastercardタッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

| 申し込み対象 | 満18歳以上(高校生を除く) |

|---|---|

| 家族カード年会費 | 無料 |

| スマホ決済 | iD(専用)、PiTaPa、WAON、Apple Pay、Google Pay |

- カード番号の記載がなく、盗み見られる心配がない

- 24時間体制でカードの不正利用を監視

カード番号や有効期限などが印字されていないナンバーレス仕様の、非常にセキュリティ性の高いカードです。三井住友カードでは、「不正利用検知システム」で24時間利用を監視しているほか、紛失した際は専用アプリのVpassを通じて自身でスピーディーに利用をロックすることもできます。

また三井住友カード(NL)25歳以下の学生限定の特典が豊富なので、初めてクレジットカードを作る学生にもおすすめです。

- 対象のサブスクの支払いでポイント最大10%還元

- 対象の携帯料金の支払いでポイント最大2%還元

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

三菱UFJカード VIASOカードは貯まったポイントが自動でキャッシュバックされる

三菱UFJカード VIASOカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | Mastercard |

三菱UFJカード VIASOカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | Mastercard |

| 申し込み対象 | 18歳以上(高校生を除く) |

|---|---|

| 家族カード年会費 | 無料 |

| スマホ決済 | Apple Pay Google Pay 楽天ペイ |

- オンライン取引での不正利用はID・パスワード認証でしっかりガード

- 万が一の不正利用も60日以内なら損失を補てんしてくれる

オンライン取引では、NICOSカード 会員サイト「Net Branch」のID・パスワードの入力が必要な本人認証サービスを導入しています。またオンライン取引で不正利用があった場合、ご利用明細書の送付から60日以内なら損失を補てんしてくれる補償サービスがあります。

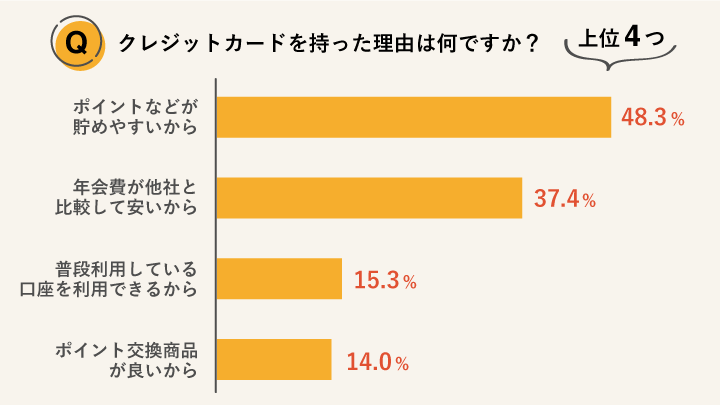

クレジットカードの発行理由に関するアンケート調査

当サイトおすすめクレジットカードの中に、気になるカードはありましたか?ところで、クレジットカードはどういった理由で作成する人が多いのでしょうか。アンケート調査を見てみましょう。

引用:株式会社ジェーシービー

「ポイントやマイルが貯めやすいから」という理由が最多。そして、「入会金・年会費が他社と比較して安いから(無料を含む)」が続いています。また、「日常的に利用している銀行・郵貯などの口座を利用できる」「ポイント交換商品が良いから」といったことも、クレジットカードを持った理由の多くを占めています。

今や日本人のクレジットカード保有率は85.7%です(2022年 クレジットカードに関する総合調査より)。政府によるキャッシュレス推進施策もあり、今後ますますクレジットカードをはじめとするキャッシュレス決済は世の中のスタンダードとなっていくでしょう。発行を考える理由はさまざまだとは思いますが、前向きに検討しているなら、今が良い時期かもしれません。

申し込みと利用時の注意点

クレジットカードは簡単に利用できて便利なものですが、注意点を抑えて計画的に利用しないといけません。ここでは、申し込み時や利用する際の注意点など、クレジットカードの利用の心構え等をそれぞれ紹介します。

クレジットカード申し込み時の注意点

クレジットカードを申し込む際には次の点に気を付けましょう。

利用可能枠を確認する

クレジットカードは一定期間内に利用できる利用可能枠が決まっています。クレジットカードの限度額はカードの種類によって違いますので、申し込みの際にしっかりと確認しておきましょう。

また、海外旅行などを理由とした一時的な引き上げや使いすぎを防止するための引き下げができるカードもあるので、あわせて確認するとよいでしょう。

短期間に複数の申し込みをすると審査に落ちる可能性がある

2枚以上のクレジットカードを発行したい場合は6ヶ月以上の期間をあけましょう。「多重申し込み」と見なされ、審査に落ちる可能性が高くなります。

クレジットカード利用時の注意点

使いすぎると支払いの残高不足になる

決済の時点で銀行口座の残高が不足していたとしても、利用できてしまうのがクレジットカードです。

「引き落とし日までに入金すればいい」と軽く考え、使いすぎてしまわないよう注意しましょう。支払いを延滞し続けた場合、利用停止になるなどクレヒス(クレジットヒストリー)といわれる信用情報が傷ついてしまいます。クレジットカードの支払期限に十分注意した、無理のない利用を心掛けてください。

暗証番号がバレると不正利用される可能性もある

盗難や紛失などにより、クレジットカードを不正利用されてしまうリスクがあることも把握しておきましょう。日頃から適切にカードを管理することはもちろん、推測されにくい暗証番号を設定するなど、万が一に備えた対策も重要です。

キャッシングを使うと金利がかかり返済額が増える

クレジットカードのキャッシング機能は、国内でも海外でも必要なときにATMで現金を引き出せて便利です。ですが、キャッシングには規定の金利がかかります。金利はおよそ年率15〜18%となり、借入額によっても変わってきますので注意しましょう。心配な方はあらかじめキャッシング枠を0円に設定しておくのも賢明です。

クレジットカードの作り方を解説

クレジットカードを作るにはインターネットから簡単に申し込みが可能です。事前に引き落としの口座情報と運転免許証などの本人確認書類を手元に用意し、下記の流れで申し込みを行いましょう。

- 契約者情報を入力

- 本人確認を行う

- 審査

- カードの受け取り

1.契約者情報を入力

希望のクレジットカードの申し込みサイトから、フォームに沿って本人情報を入力します。氏名や生年月日のほか、職業や年収なども入力します。

2.本人確認を行う

本人確認はインターネットで完結します。おもに、本人確認書類の画像をスマートフォンで撮影してアップロードするほか、運転免許証番号を入力する方法を選択できるところもあります。

3.審査

申し込み情報をもとにカード会社が発行について審査を行います。なお、各種ローンの利用や返済履歴であるクレジットヒストリーについても審査の対象となります。審査期間は会社によって異なりますが、手元に届くまでおよそ1〜2週間を見ておけばよいでしょう。

クレジットカードの審査基準について詳しく知りたい方は、クレジットカードの審査の記事をご覧ください。

4.カードの受け取り

一般的には本人確認が済んでいる場合は簡易書留、済んでいない場合は本人限定受取という本人でないと受け取りができない郵送方法で送付されます。

クレジットカードの使い方を解説

クレジットカードの使い方は利用シーンによって異なりますが、いずれもとても簡単です。決済の方法はそれぞれ以下のパターンが一般的です。

実店舗でのレジでクレジットカードを使う場合

- クレジットカードで支払うことを伝える

- 尋ねられたら支払回数を伝える

- クレジットカードをカードリーダーに差し込むか、スキャンする

- 暗証番号を入力する(省略されることもあり)

- 返却されたカードを受け取って完了

また、最近ではカードを決済端末にかざすだけで支払いが完了する、非接触型決済も普及しつつあります。非接触ICチップが埋め込まれているカードなら、よりスピーディーに支払いを済ませることができます。

ネット通販の場合でクレジットカードを使う場合

- クレジットカードに記載どおりのローマ字で氏名や番号を入力

- 裏面に記載された3桁か4桁のセキュリティコードを入力

- カードの種類によっては専用のサイトに移動し、ネット決済用のパスコードを入力

- 決済完了

*参考:日本クレジット協会 インターネットでのクレジットカードの利用

初めてクレジットカードを作る際のまとめ

いかがでしたでしょうか。クレジットカードは選択肢の多さに戸惑ってしまう人も多いかと思いますが、選び方の基準はそれほど複雑ではありません。押さえておきたい要点をまとめると、

- まずは年会費無料のカードに注目

- ネットショッピングや携帯キャリアなど、利用シーンを想定して選ぶとよい

- セキュリティに配慮したカードもある

- カードの申し込みには銀行口座番号と本人確認書類が必要

となります。まずは、自身がどのような場所で、どのような対象にお金を使うことが多いのかを振り返り、今回の記事をもとに相性の良い一枚を選んでみてはいかがでしょうか?