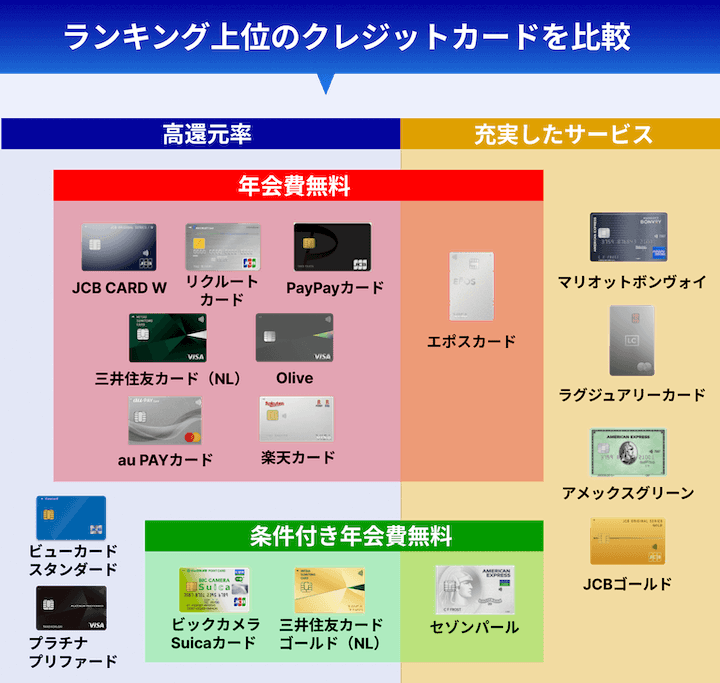

暮らしのマネー百貨編集部が324枚のクレジットカードの中からおすすめの33枚を厳選。そのすべてのカードスペックを点数化しランキングにしました。

初心者さん・学生さんでも選びやすい年会費無料のカードから、海外旅行に役立つ充実した特典があるゴールドカードなど幅広く紹介していきます。

自分のライフスタイルに合ったクレジットカードを利用すれば、ポイントやマイルを効率よく貯めることができたり、よく利用するサービスで割引や優待を受けることができたりします。

おすすめの中からご自身にぴったりのクレジットカードを見つけてみてください。

▼この記事の読み方▼

結局何が一番いいの?という人

→まずはランキング上位を確認

還元率、年会費、ステータス(特典)など目的がはっきりしている人

→利用目的別のおすすめを確認

目次

- 1位 dカード

- 2位 楽天カード

- 3位 Likeme by saison card

- 4位 au PAY カード

- 5位 JCB CARD W

- 6位 dカード GOLD

- 7位 リクルートカード

- 8位 PayPayカード

- 9位 ラグジュアリーカード(チタン)

- 10位 JCBカードS

- 11位 ビックカメラSuicaカード

- 11位 Visa LINE Payクレジットカード(P+)

- 13位 Vポイントカード Prime

- 14位 Amazon Mastercard

- 15位 JCBゴールド

- 16位 セゾンパール・アメリカン・エキスプレス・カード/Digital

- 16位 Olive

- 18位 三井住友カード(NL)

- 19位 Orico Card THE POINT

- 20位 三井住友カード プラチナプリファード

- 21位 イオンカードセレクト

- 22位 メルカード

- 23位 三菱UFJカード

- 24位 エポスカード

- 25位 三井住友カード ゴールド(NL)

- 26位 VIASOカード

- 27位 セブンカード・プラス

- 28位 セゾンカードインターナショナル

- 29位 ライフカード

- 30位 ビューカード スタンダード

- 31位 Marriot Bonvoy アメリカン・エキスプレス・カード

- 32位 ANAアメリカン・エキスプレス・カード

- 33位 アメリカン・エキスプレス・グリーン・カード

本記事はプロモーションを含みます。当サイトを経由して商品への申込みがあった場合には、売上の一部が運営者に還元されることがあります。なお、得た収益が記事中での製品・サービスの評価に影響を与えることはありません。

クレジットカードのおすすめ人気ランキング【2025年】お得な33枚を徹底比較

当サイト編集部が厳選した2025年最新のクレジットカードおすすめランキングを以下の表にまとめました。

このランキングは以下の6つの基準をもとに算出しています。

ランキングの評価基準

- 年会費

- 基本還元率

- ポイントサービス

- 旅行保険

- 付帯サービスにおけるコストパフォーマンス

- ポイントや決済などにおける使いやすさ

クレジットカードおすすめ人気ランキング

| カード名 | カード デザイン | 特徴 | 公式 サイト | 年会費 | 還元率 | ポイント サービス | 旅行 保険 | コスパ | 使いやすさ |

|---|---|---|---|---|---|---|---|---|---|

| 1位 dカード |  | dポイントカードの 提示でポイント 二重取り | 申し込む | 永年無料 | 1.0% | | |||

| 2位 楽天カード |  | 楽天市場の利用で いつでも還元率3% | 申し込む | 永年無料 | 1.0% | ||||

| 3位 Likeme by saison card |  | 女性向け自分磨き のための会員様 限定優待割引 | 申し込む | 永年無料 | 1.0%キャッシュバック | ||||

| 4位 au PAY カード |  | au PAYの利用で いつでも還元率1.5% | 申し込む | 永年無料 | 1.0% | ||||

| 5位 JCB CARD W |  | Amazonでの 買い物で還元率 4倍! | 申し込む | 永年無料 | 1.0%~10.5%※ | ||||

| 6位 dカード GOLD |  | ドコモケータイ、 ドコモ光の利用 料金1,000円 (税抜)ごとに 10%のポイント還元 | 申し込む | 11,000円 | 1.0% | ||||

| 7位 リクルートカード |  | 業界最高水準の ポイント還元率 1.2% | 申し込む | 永年無料 | 1.2% | ||||

| 8位 PayPayカード |  | PayPay残高に チャージできる 唯一のクレジット カード | 申し込む | 永年無料 | 1.0% | ||||

| 9位 ラグジュアリー カード (チタン) |  | ハイステータスで 豪華な独自特典 | 申し込む | 55,000円 | 1.0% | ||||

| 10位 JCB カード S |  | 国内外20万ヵ所 以上の割引優待 | 申し込む | 永年無料 | 0.5~10.0%※ |

※当サイトのランキングは、対象クレジットカードの公式ホームページに掲載されている情報を基準としています。

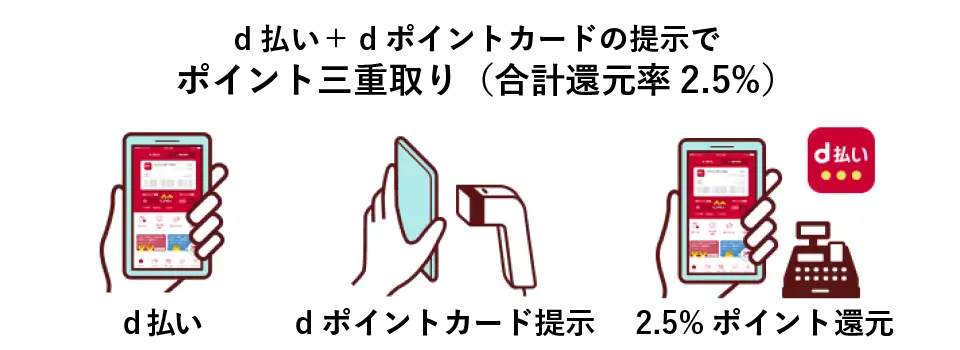

dカードはdポイントカードの提示でポイントの二重取りができる

dカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | VISA・Mastercard |

dカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | VISA・Mastercard |

- d払いを利用している or 利用を検討している方

- 徹底して多くのポイントを貯めたい方

- 29歳以下の方

dカードの基本情報

| ETCカード | 550円(初年度無料・前年度に一度でも使っていれば2年目以降も無料) |

|---|---|

| 家族カード | 無料 |

| 付帯保険 | 国内旅行傷害保険:最高1,000万円、海外旅行傷害保険:最高2,000万円(※29歳以下のみ)、お買物あんしん保険、海外航空便遅延費用特約 |

| ポイントの種類 | dポイント |

| タッチ決済 | Visaのタッチ決済、Mastercardコンタクトレス |

| スマホ決済 | Apple Pay |

| 交換可能マイル | JAL |

| 最短発行 | 5日 |

| ポイント使い道 | ・月々のドコモのケータイ・ドコモ光サービス料金の支払いに充当 ・ファミリーマートなどを含む全国のdポイント加盟店で利用など |

| 申し込み条件 | 満18歳以上であること(高校生を除く)※その他条件は公式サイトを参照 |

dカードのメリット・デメリット

- dポイントカードの提示でポイント二重取り

- 29歳以下であれば旅行傷害保険が適用になる

- 29歳以上は旅行保険の適用なし

- ケータイ補償はドコモユーザーのみ

dカードの還元率

dカードの還元率は1.0%と高く、さらに年会費も無料です。特約店も多く、ポイントが貯まりやすいのでドコモユーザーに限らずおすすめしたいカードです。

特徴はdポイントカードの提示でポイント二重取りができること。dポイント加盟店は急速に増えており、加えてキャンペーンの開催も多いので人気を得ています。

特約店には家電のノジマやマツモトキヨシなどのほか、JALやJTBなど旅行会社もあります。高額になる旅行代金や家電の購入は、より多くのポイントが貯まるでしょう。

29歳以下の方なら国内・海外旅行傷害保険がつきます。さらにドコモユーザーなら携帯電話の補償もあり、dカードを選ぶメリットは十分です。

dカードのお得な特典

- dポイントカードの提示でポイント二重取り

- 特約店の利用でポイント還元率が1.5〜5%にアップ

- ポイントモールを経由して買い物をするとポイント最大10.5倍

- ドコモ携帯の新規購入後1年間は最大1万円分の補償が付帯

- 家電のノジマでは3%割引+2.0%還元

- 29歳以下なら年会費無料にもかかわらず国内・海外旅行傷害保険が付帯

dカードの特約店

- 家電のノジマ 還元率2.0%+3%割引

- マツモトキヨシ:還元率3.0%

- スターバックス:還元率4.0% (スターバックスカードへのチャージのみ)

- JTB:還元率4.0%

- 紀伊國屋書店:還元率2.0%(iD決済時のみ)

- メルカリ:還元率2.25%

楽天カードは楽天市場の利用でいつでも還元率3%

楽天カード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | VISA・Mastercard・AMERICAN EXPRESS・JCB |

楽天カード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | VISA・Mastercard・AMERICAN EXPRESS・JCB |

- 楽天市場などの楽天サービスをよく利用する方

- 年会費無料のカードでお得にポイントを貯めたい方

楽天カードの基本情報

| ETCカード | 550円 |

|---|---|

| 家族カード | 無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円 |

| ポイントの種類 | 楽天ポイント |

| タッチ決済 | Visaのタッチ決済、Mastercardコンタクトレス |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ |

| 交換可能マイル | ANA |

| 最短発行 | 通常1週間〜10日前後 |

| ポイントの使い道 | ・ミスタードーナツなどを含む楽天ポイントカード加盟店での利用 ・楽天サービス(楽天市場、楽天トラベル、楽天ブックス他)での利用など |

| 申し込み条件 | 18歳以上であること |

出典:楽天カード

楽天カードのメリット・デメリット

- 楽天市場でいつでも還元率3.0%

- SPUの条件達成でポイント最大17%還元

- 公共料金の支払いでは還元率が0.2%に下がる

- 国内旅行傷害保険の適用なし

楽天カードの還元率

楽天カードは還元率が1.0%の高還元率のカードです。楽天市場の利用では常時還元率が3.0%になります。さらに楽天グループサービスを使えば使うほど、ポイントがアップするSPU(スーパーポイントアッププログラム)を活用すると最大で17%の還元率になります。

また「毎月5と0のつく日」や「お買い物マラソン」などポイントアップイベントも頻繁に開催されているため、ポイントを貯める楽しみを存分に味わえるカードといえるでしょう。

とにかくお得にポイントを貯めることができる手段が豊富で、楽天グループにかぎらず、東急ストアやENEOS、西友など数多くの特約店でポイント優待があります。また、楽天加盟店で楽天ペイを利用するとポイント二重取りができます。

楽天カードは多くのボーナスポイントがもらえる新規入会&利用キャンペーンがたびたび実施されているので、入会はタイミングを見定めて手続きをしましょう。

楽天カードのお得な特典

- 還元率

- SPU(スーパーポイントアッププログラム)利用でポイント最大17倍

- ETCカード利用でもポイント1%還元

- 貯まったポイントは1ポイント=1円相当として利用可能

- その他

- カードデザインを選べる(ディズニーやアーティストとのコラボデザインなど)

- 4つの国際ブランドから選べる

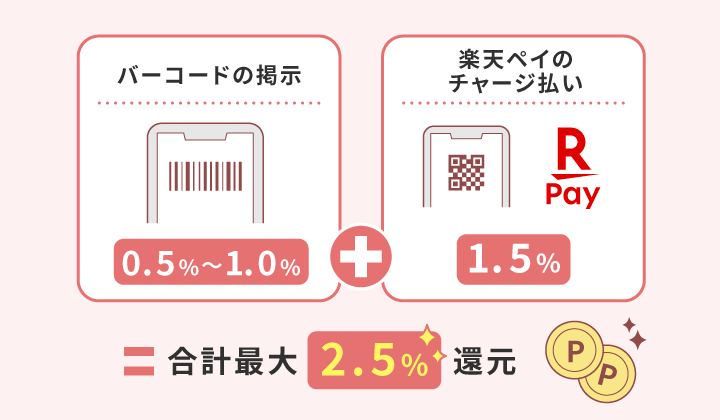

楽天カードのポイントアップサービス

- 毎月5と0のつく日にエントリー&楽天カードの利用:+1倍(SPUの還元率+1.0%)

- 楽天イーグルス、ヴィッセル神戸が勝利した翌日:最大+2倍(SPUの還元率+2.0%)

- 毎月1日はワンダフルデー:+2倍(SPUの還元率+2.0%)

- お買い物マラソン:最大+10倍(SPUの還元率+還元率10%)

- 楽天モバイルの対象サービスの契約:+4倍(還元率+4.0%)

Likeme by saison cardは女性向けの優待が豊富なキャッシュバック型カード

Likeme by saison card

| 年会費 | 無料 |

|---|---|

| 還元率 | 1% |

| 国際ブランド | Mastercard・JCB |

Likeme by saison card

| 年会費 | 無料 |

|---|---|

| 還元率 | 1% |

| 国際ブランド | Mastercard・JCB |

- ポイント交換や有効期限の管理を手間に思う方

- 女性らしいデザインカードを持ちたい方

- 女性向けの特典を得たい方

Likeme by saison cardの基本情報

| ETCカード | 無料 |

|---|---|

| 家族カード | 無料 |

| 付帯保険 | 海外旅行損害保険:最高3,000万円 |

| ポイントの種類 | キャッシュバック型 |

| タッチ決済 | JCBのタッチ決済 |

| スマホ決済 | Apple Pay、Google Pay |

| 交換可能マイル | – |

| 最短発行 | JCB:最短5分、Mastercard:最短3営業日 |

| ポイントの使い道 | キャッシュバック |

| 申し込み条件 | 18歳以上で電話連絡が可能な方 |

Likeme by saison cardのメリット・デメリット

- 女性向けサービスでの会員限定割引がある

- 利用料の1%が毎月キャッシュバック

- 国内旅行傷害保険の適用がない

- 選ぶ国際ブランドによってサービスが異なる

Likeme by saison cardの優待特典

Likeme by saison cardは艶やかな券面デザインが人気。脱毛サロンやレジャー施設、カルチャースクールなどの利用料金が割引になる会員限定特典があり、女性におすすめしたいクレジットカードです。

【Likeme優待特典】

- エミナルクリニック(脱毛料金から2%OFF)

- ビューティーサロンリッツ(金券3,000円分プレゼント)

- ネイル予約アプリ『ネイリー』(1,000円分のクーポンプレゼント)

- cake.jp(何度でも全商品対象5%OFFクーポン)

- カラオケ館(室料一般料金より30%OFF) など

ポイントサービスはなく、カード請求時にショッピング利用額の1%が自動キャッシュバックされます。毎月キャッシュバックされるというわかりやすさ、ポイント交換や失効の心配がないのもメリットです。

セゾンカードの豊富な会員優待が付帯しています。旅行やショッピンング、習い事など幅広い優待サービスがあります。

セキュリティ面での配慮もあり、カード表面は番号の印字のないナンバーレス仕様。カードを利用するたびにセゾンPortalアプリのPUSH通知でお知らせが届きます。オンライン上の不正利用の補償もあるので安心です。

Likeme by saison cardのお得な特典

- 毎月カード利用分の1%がキャッシュバック

- 女性にうれしいサービスでの優待割引が豊富

- 利用のたびにPUSH通知が届く

au PAY カードはau PAYとひも付けるとPontaポイントを二重取りできる

au PAY カード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | VISA・Mastercard |

au PAY カード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | VISA・Mastercard |

- au PAYを利用している or 利用を検討している方

- auユーザーの方

au PAY カードの基本情報

| ETCカード | 無料 |

|---|---|

| 家族カード | 無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円、お買物あんしん保険 |

| ポイントの種類 | Pontaポイント |

| タッチ決済 | – |

| スマホ決済 | Apple Pay |

| 交換可能マイル | - |

| 最短発行 | 最短4日(即時利用サービスなら最短2分で審査終了) |

| ポイントの使い道 | ・auPAY、auショッピングなどのauサービスで利用 ・au携帯料金の支払いに利用 |

| 申し込み条件 | ・満18歳以上であること(高校生は除く) ・本人または配偶者に定期収入があること *学生は定期収入の有無にかかわらず申し込み可能 |

au PAY カードのメリット・デメリット

- 即時利用サービスなら最短2分で審査終了

- au PAY マーケット以外のネットショップでポイント優待がない

- スマホ利用料の割引はauユーザーのみ

au PAY カードの還元率

基本還元率は1.0%。スマホ決済サービスau PAYとひも付ければ、残高へのチャージで100円ごとに1ポイントが貯まり、いつでもポイントの二重取りが可能です。貯まるのは使い道豊富なPontaポイント。ポイント倍増キャンペーンなども多数開催されています。

また、セブン‐イレブンやイトーヨーカドーなど、日常的に使える特約店が豊富なカードでもあります。グルメ・ファッション・家電に至るまで2,000万点以上の品ぞろえのある通販サイト「au PAY マーケット」をお得に利用できることも特徴で、au PAY カード会員限定で最大7%のポイント還元を受けることができます。

auユーザーの方におすすめしたいのが「au PAY マーケット」利用金額の最大10%を翌月のスマホ利用料から割り引くという、いわば「スマホのお買い物割」。うまく活用すれば、家計の節約になります。

au PAY カードのお得な特典

- 日常的に使いやすい特約店が多い

- au PAY マーケットの利用で最大7%ポイント還元

- auユーザーにはau PAY マーケット利用金額の最大10%を翌月のスマホ利用料から割り引いてくれるサービスあり

- 使い道豊富なPontaポイントが貯まる

- 年間100万円のお買物あんしん保険 ・最短2分で審査が終了する即時利用サービスあり

au PAY Pontaアップ店

au PAY(コード支払い)を利用すると、Pontaポイントをさらにお得に貯めることができます。

- ノジマ:+1%

- オリジン弁当:+1%

- Tomod’s:+1.5%

- 上島珈琲店:+1% など

JCB CARD WはAmazonでの買い物でポイント還元率が4倍

JCB CARD W

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0%~10.5%※ |

| 国際ブランド | JCB |

JCB CARD W

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0%~10.5%※ |

| 国際ブランド | JCB |

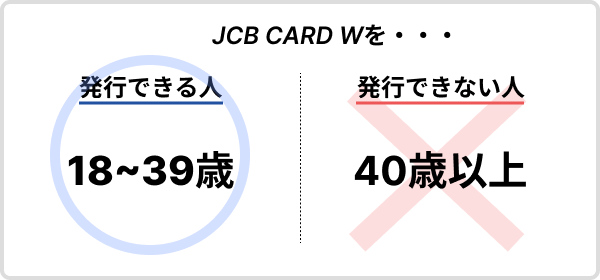

- 18〜39歳の方

- Amazonをよく利用する方

- 年会費無料のカードでお得にポイントを貯めたい方

JCB CARD Wの基本情報

| ETCカード | 無料 |

|---|---|

| 家族カード | 無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯)、ショッピングガード保険(海外) |

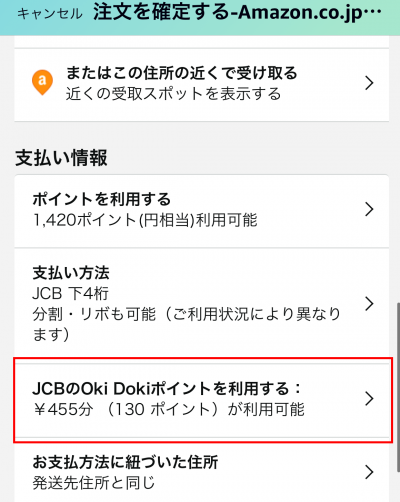

| ポイントの種類 | Oki Dokiポイント |

| タッチ決済 | JCBのタッチ決済 |

| 電子マネー | QUICPay、Apple Pay、Google Pay |

| 交換可能マイル | ANA、JAL、スカイマイル |

| 最短発行 | 最短5分でカード番号発行* |

| ポイントの使い道 | ・Amazonでの利用 ・スターバックスカードへのチャージ ・楽天ポイントやnanacoポイントなどの他社ポイントに交換 ・「Oki Dokiポイント即時交換サービス」で商品券と交換など ・カードの支払いに充当(キャッシュバック) |

| 申し込み条件 | ・18歳以上39歳以下であること(高校生を除く) ・本人または配偶者に安定継続収入があること※学生は安定継続収入の有無にかかわらず申し込み可能 |

【2】顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはJCB公式サイトをご確認ください。

JCB CARD Wのメリット・デメリット

- Amazonでポイント4倍(2%)の高還元率

- いつでも通常のJCBカードの2倍のポイントが貯まる(1.0%)

- 国内旅行傷害保険がない

- 国際ブランドはJCBのみ

JCB CARD Wの年会費

JCB CARD Wは年会費無料です。初めてクレジットカードを発行する方にもおすすめできる定番カードです。

ただし、注意しなければいけない点として、年齢制限があります。JCB CARD W は40歳以上の方は申し込むことができません。

18~39歳の間に発行すれば、40歳以降になっても年会費無料で使い続けることができます。

JCB CARD Wの還元率

JCB CARD Wは還元率1.0%の高還元率のクレジットカードです。さらに、ポイントの貯めやすさが秀逸で、ポイント優待サイト「Oki Doki ランド」経由で買い物をすれば還元率は最大21倍の10.5%まで跳ね上がります。

特約店の中にはAmazonもあり、「Oki Doki ランド」経由でAmazonを利用すればいつでも4倍以上のポイントが付与されます。さらに貯まったポイントをAmazonでの支払いに高レートで利用できるので、Amazonをよく利用する方には特に活用メリットの高いカードです。

【OkiDokiランドの利用方法】

しかも、ポイント交換の手間なく貯めたポイントをAmazonのサイト画面で直接利用できます。もちろん他ポイントへの移行やキャッシュバックも可能です。

JCB CARD Wのお得な特典

- 少額決済でもポイントが貯まりやすい

- 月の合計利用額に応じてポイントが貯まる

- JCBオリジナルシリーズパートナー(特約店)の利用でポイント還元率最大10倍

- Amazon、セブン‐イレブン、スターバックスなど豊富な特約店

- ポイント優待サイト「Oki Doki ランド」を経由すればポイント還元率最大20倍

- ネットショッピングや旅行、ふるさと納税でポイントが貯まる

- Oki Dokiポイント1pt=3円としてカードの支払いにそのまま利用可能

- AmazonではOki Dokiポイント1pt=3.5円分として利用できる

JCB CARD Wの特約店

- セブン‐イレブン:ポイント3倍(1.5%)

- Amazon:ポイント4倍(2%)

- スターバックス:ポイント20倍(10%)※スターバックス カードへのオンライン入金・オートチャージ

- 成城石井:ポイント2倍(1.0%)

- 高島屋:ポイント3倍(1.5%)

女性向け特典が充実したJCB CARD W plus Lもおすすめ

「JCB CARD W」のサービスはそのままに、コスメ・ネイルなど女性にうれしい協賛企業からの優待や特典が追加付帯します。プレゼント企画も毎月実施されています。

カードデザインもおしゃれ感のある3パターンから選ぶことができますよ。

dカード GOLDはドコモユーザーならポイント還元が断然お得

dカード GOLD

| 年会費 | 11,000円(税込) |

|---|---|

| 還元率 | 1.0%~ |

| 国際ブランド | VISA・Mastercard |

dカード GOLD

| 年会費 | 11,000円(税込) |

|---|---|

| 還元率 | 1.0%~ |

| 国際ブランド | VISA・Mastercard |

- ドコモのケータイ・ドコモ光を利用している方

- 空港ラウンジの利用特典が欲しい方

dカード GOLDの基本情報

| ETCカード | 無料 |

|---|---|

| 家族カード | 1,100円(1枚目は無料) |

| 付帯保険 | 国内旅行傷害保険:最高5,000万円、海外旅行傷害保険:最高1億円(うち5,000万円分が自動付帯)、お買い物あんしん保険、海外航空便遅延費用特約 |

| ポイントの種類 | dポイント |

| タッチ決済 | Visaのタッチ決済、Mastercardコンタクトレス |

| スマホ決済 | Apple Pay、Google Pay |

| 交換可能マイル | JAL |

| 最短発行 | 5日 |

| ポイントの使い道 | ・月々のドコモのケータイ・ドコモ光サービス料金の支払いに使える ・ファミリーマートなどを含む全国のdポイント加盟店で利用など |

| 申し込み条件 | ・満18歳以上であること(高校生は除く) ・安定した継続収入があること *その他条件は公式サイトを参照 |

dカード GOLDのメリット・デメリット

- ドコモのケータイ・ドコモ光の利用料金の10%がポイント還元

- ケータイ補償や選べる特典

- ドコモケータイを利用していないとメリットが少ない

- 年会費に11,000円かかる

dカード GOLDの還元率

dカード GOLDの還元率は1.0%です。特約店ではさらにポイント優遇、dポイント加盟店ではポイント二重取り。そんなdカードのサービスに加え、ゴールドカードらしい空港ラウンジサービスの利用と年間利用額によるポイント加算がつきました。

旅行傷害保険の補償金額も高額になり、海外旅行傷害保険は自動付帯分も最高5,000万円の補償が備わっています。

ドコモユーザーにはさらに価値のある特典がプラスされています。毎月のドコモケータイまたはドコモ光の利用料金が10%もポイント還元されます。

通信費は毎月引き落とされる固定費として節約が困難な支出ですが、10%還元で貯まったdポイントはそのまま支払いにも充当できるため、支出の削減が実現します。

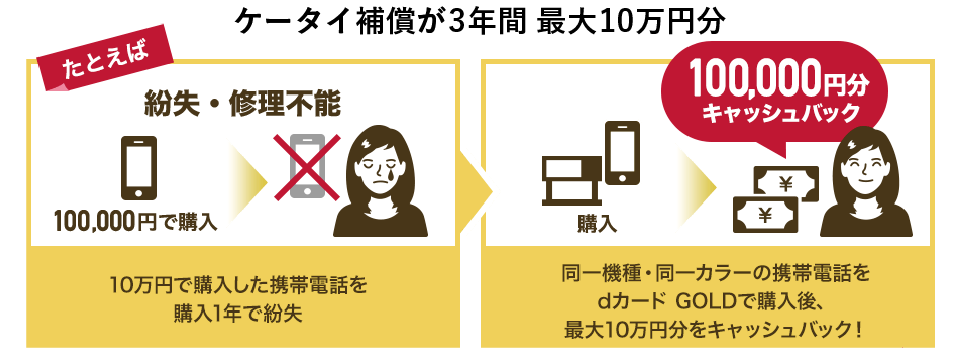

さらに、ケータイ補償が他カードと段違いです。携帯電話購入後3年間にわたり、最大10万円までの補償があります。

「ケータイ補償だけでも価値があるのに、10%還元でいつのまにか多くのポイントが貯まり重宝しています」との口コミも。ドコモユーザーなら、最初に検討すべきカードです。

dカード GOLDのお得な特典

- 毎月のドコモのケータイ・ドコモ光の利用料金の10%をポイント還元

- 充実のケータイ補償(購入後3年間最大10万円)

- 年間利用額累計が100万円以上で11,000円相当、200万円以上で22,000円相当の選べる特典

- ポイントモールの経由でポイント1.5~10.5倍

- dポイント加盟店でポイント二重取りが可能

- 国内の主要空港、ハワイ・ホノルルの空港内にあるラウンジが無料利用可能

- 海外旅行傷害保険のうち最大5,000万円が自動付帯

dカード GOLDの特約店

- 家電のノジマ 還元率2.0%+3%割引

- マツモトキヨシ:還元率3.0%

- スターバックス:還元率4.0% (スターバックスカードへのチャージのみ)

- JTB:還元率4.0%

- 紀伊國屋書店:還元率2.0%(iD決済時のみ)

- メルカリ:還元率2.25%

リクルートカードは年会費無料かつ高還元率で付帯保険も充実

リクルートカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.2% |

| 国際ブランド | VISA・Mastercard・JCB |

リクルートカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.2% |

| 国際ブランド | VISA・Mastercard・JCB |

- ポイント高還元にこだわりたい方

- ホットペッパーなどリクルートのサービスを利用している方

- 付帯保険を重視したい方

リクルートカードの基本情報

| ETCカード | 年会費無料 |

|---|---|

| 家族カード | 無料 |

| 付帯保険 | 国内旅行傷害保険:最高1,000万円、海外旅行傷害保険:最高2,000万円、ショッピング保険 |

| ポイントの種類 | リクルートポイント |

| タッチ決済 | – |

| スマホ決済 | Apple Pay、Google Pay |

| 交換可能マイル | – |

| 最短発行 | – |

| ポイントの使い道 | ・じゃらん・ホットペッパービューティーなどリクルートが提供する各種サービスで使用 ・Pontaポイントやdポイントなどの他社ポイントに交換 |

| 申し込み条件 | – |

リクルートカードのメリット・デメリット

- 業界最高水準のポイント還元率1.2%

- 年会費無料カードながら国内・海外旅行傷害保険が付帯

- 特約店がリクルート系サービスに限られる

- ポイント還元以外の特典が少ない

リクルートカードの還元率

リクルートカードは基本還元率1.2%で業界最高水準です。しかも、年会費無料ながら国内・海外ともに旅行傷害保険の適用がある希少なカードです。年間200万円までのショッピング保険もしっかり付帯しています。

リクルートが提供するホットペッパービューティーの利用で還元率は3.2%まで上昇するほか、旅行予約サイトのじゃらんnetでも還元率が上がり、多くのポイントを貯めることができます。

貯まったポイントはPontaポイントやdポイントに等価レートで交換できるのもうれしいところ。ポイントの利用先にも困りません。

リクルートカードのお得な特典

- リクルートのサービスを利用すればポイント還元率最大で3.2%

- 年会費無料カードとしてはめずらしく国内・海外の旅行傷害保険が付帯

- ショッピング保険は国内・海外ともに年間200万円

- じゃらんnetで宿泊予約をして決済すれば還元率3.2%

- ホットペッパーグルメで予約・来店をすれば予約人数×50ポイントが付与

- Pontaポイントやdポイントと1ポイント→1ポイントの等価レートで交換可能

PayPayカードはPayPay残高にチャージでき、1.5%還元になる唯一のカード

PayPayカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0%~1.5%* |

| 国際ブランド | VISA・Mastercard・JCB |

PayPayカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0%~1.5%* |

| 国際ブランド | VISA・Mastercard・JCB |

- PayPayを利用している方

- Yahoo!ショッピングの利用が多い方

PayPayカードの基本情報

| ETCカード | 550円 |

|---|---|

| 家族カード | 無料 |

| 付帯保険 | なし |

| ポイントの種類 | PayPayポイント |

| タッチ決済 | Visaのタッチ決済、Mastercardコンタクトレス、JCBのタッチ決済 |

| スマホ決済 | PayPay |

| 交換可能マイル | – |

| 最短発行 | 最短5分でカード番号付与 |

| ポイントの使い道 | ・PayPayカード公式ストアで利用 ・PayPay残高にチャージなど |

| 申し込み条件 | 日本国内在住で満18歳以上 本人または配偶者に安定した継続収入がある 本人認証が可能な携帯電話を持っている |

PayPayカードのメリット・デメリット

- PayPay残高にチャージができる

- Yahoo!ショッピングの利用で3.0%の高還元

- 付帯保険なし

- ETCカードは有料

PayPayカードの還元率

基本ポイント還元率1.0%。年会費は永年無料。200円の利用につき1%のPayPayポイントが貯まり、1ポイント=1円でPayPayでの支払いにそのまま使えます。 ポイントの有効期限が無期限なのもうれしいところ。PayPay残高へのチャージができる唯一のカードなので、PayPayユーザーは持っておくと便利でしょう。

また、次の条件をクリアすればPayPayでの支払いで常時還元率1.5%になります。

PayPayステップ付与条件(カウント期間:前月1日0:00~同月末日23:59)

- PayPayで30回以上の支払い(200円以上の支払いが対象)

- PayPayで100,000円以上の支払い

Yahoo!ショッピングの利用でもポイント優待があり、いつでも最大5%が付与されます。ポイントサービス以外の特典や保険はありませんが、PayPayでのお得な利用を求める方におすすめします。

また、PayPayはソフトバンクとワイモバイルユーザーにお得なサービスが豊富なので、この2つの携帯電話会社を利用する方にはお得な組み合わせとなります。

ラグジュアリーカード(チタン)は豪華特典が魅力のハイステータスカード

ラグジュアリーカード(チタン)

| 年会費 | 永年無料55,000円(税込) |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | Mastercard |

ラグジュアリーカード(チタン)

| 年会費 | 55,000円(税込) |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | Mastercard |

- 豪華な特典を得たい方

- ステータスを重視したい方

- ビジネスとプライベート、両方で活用したい方

ラグジュアリーカード(チタン)の基本情報

| ETCカード | 無料 |

|---|---|

| 家族カード | 16,500円 |

| 付帯保険 | 国内旅行傷害保険:最高1億円(利用付帯) 海外旅行傷害保険:最高1億2千万円(自動付帯) |

| ポイントの種類 | 独自ポイント |

| タッチ決済 | – |

| スマホ決済 | Apple Pay Google Pay |

| 交換可能マイル | JAL・ANA・ハワイアン航空・ユナイテッド航空 |

| 最短発行 | 5営業日 |

| ポイントの使い道 | ・オリジナルカタログでの商品交換 ・キャッシュバック |

| 申し込み条件 | 学生を除く満20歳以上 |

ラグジュアリーカード(チタン)のメリット・デメリット

- 豪華な独自特典

- インビテーションなしで申し込めるステータスカード

- 国際ブランドはMastercardのみ

- 年会費が高額

ラグジュアリーカード(チタン)の還元率

ラグジュアリーカードはステータスカードながらポイント還元率が高く、チタンカードの基本還元率は1.0%です。キャッシュバックでも還元率は変わらず、決済額の1.0%が充当されます。

また、マイル還元率も0.6%と高めです。交換⼿数料無料で1ポイントをJAL・ANA・ハワイアン航空・ユナイテッド航空の0.6マイルに交換できます。

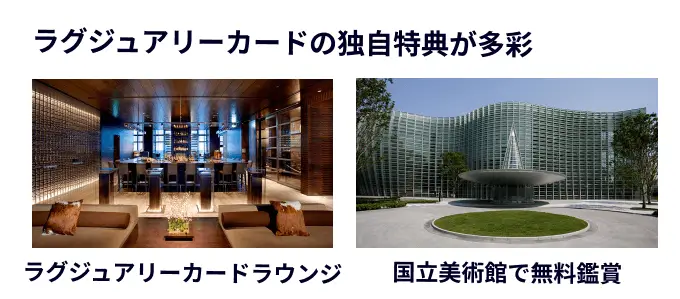

ラグジュアリーカード(チタン)の豪華特典

画像引用:ラグジュアリーカード(チタン)公式

ラグジュアリーカードは今や高級ステータスカードの代名詞ともなっていて、独自の豪華な会員特典が多数あります。

特典の一部を挙げるとご覧のとおり、プライベートにもビジネスにも役立つ幅広い特典を受けることができます。

ラグジュアリーカード(チタン)の豪華特典

- コース料理のアップグレード

- 高級ホテルや会員制ラウンジなど上質な空間をプライベートや仕事で利用できる

- 東急ホテルズ、プリファード ホテルズ&リゾーツの上級会員資格が無条件で付与

- プライオリティ・パス無料付帯

- 映画鑑賞券を毎月最大1枚プレゼント

- 国立美術館の所蔵作品展を同伴者1名様まで無料鑑賞できる

- 最大9,990万円までカード決済が可能

- 会員専⽤アプリで期間限定優待が多数配信される

評判高いのが「ホテルブランド ステータスマッチ」と呼ばれるホテルでの上級会員資格です。

ラグジュアリーカード(チタン)の会員になると、通常は年間宿泊数が条件に達した人に限り与えられる東急ホテルズやプリファード ホテルズ&リゾーツの上級会員資格が、無条件で付与されます。

無料の客室アップグレード、アーリーチェックイン、レイトチェックアウト、ポイント特典などのVIPサービスです。

ラグジュアリーカード(チタン)はラグジュアリーカードの中で一番取得しやすいスタンダードなカードなので、初めてのステータスカードにもおすすめです。

JCBカードSは年会費無料ながら国内外20万ヵ所以上の割引優待がある

JCB カード S

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5~10.0% ※ |

| 国際ブランド | JCB |

JCB カード S

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5~10.0% ※ |

| 国際ブランド | JCB |

- 温泉・レストラン・レジャーなどを優待価格で楽しみたい方

- スマートフォン保険を付帯させたい方

JCBカードSの基本情報

| ETCカード | 無料 |

|---|---|

| 家族カード | 無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) ショッピングガード保険(海外) |

| ポイントの種類 | Oki Dokiポイント |

| タッチ決済 | JCBのタッチ決済 |

| 電子マネー | QUICPay、Apple Pay、Google Pay |

| 交換可能マイル | ANA、JAL、スカイマイル |

| 最短発行 | 最短5分でカード番号の発行が可能(モバ即*で申し込んだ場合) |

| ポイントの使い道 | ・AmazonなどJCBの幅広い優待店で利用 ・楽天ポイントやnanacoポイントなどの他社ポイントに交換 |

| 申し込み条件 | ・18歳以上で、本人または配偶者に安定継続収入のある方 ・高校生を除く18歳以上で学生の方 |

【2】顔写真付き本人確認書類による本人確認

※モバ即での入会後、カード到着前の利用方法について、詳しくはJCB公式サイトをご確認ください。

JCBカードSのメリット・デメリット

- 国内外20万ヵ所以上の割引優待「クラブオフ」

- スマートフォンの保険が付帯(利用付帯)

- 基本ポイント還元率は0.5%

- 国内旅行傷害保険が付帯していない

JCBカードSの年会費・還元率

JCBカードSはJCBが2023年12月にリリースした新カードです。モバイル即時入会サービス(通称:モバ即)で入会すると、最短5分でカード番号の発行が可能。カードが届く前に、すぐにネットショッピングや店頭で利用できます。

年会費は永年無料。ETCカードや家族カードも無料です。

ポイント還元率は基本0.5%ですが、Amazonやセブン‐イレブンなどの「JCB ORIGINAL SERIES」と呼ばれるポイント優待店を活用すれば、還元率を上げることができますよ。

JCBカードSの会員優待とスマホ保険

新カード、JCBカードSの特筆しておきたいメリットは国内外20万ヵ所以上の優待サービスを利用できる「クラブオフ」、そして「JCBスマートフォン保険」が付帯していることです。

年会費無料カードで、ここまでのサービスが付帯しているものは稀有です。JCBカードが気になっているなら、ポイント重視派は「JCB CARD W」、サービス重視派は「JCBカードS」を推奨します。

優待サービス「クラブオフ」

| 宿泊や温泉、レストラン、レジャーなどの優待サービス 会員本人だけでなく、家族(配偶者・子など2親等まで)や友人も一緒に利用可能 | 宿泊(国内約20,000軒のホテルや旅館):最大80%オフ レジャー(全国約1,000ヵ所の遊園地やテーマパーク):最大65%オフ 映画(全国約300館の映画館):会員優待価格 日帰り湯(全国約1,000ヵ所):最大60%オフ など |

|---|

スマートフォン保険

| スマートフォンの画面割れの際の修理費用を補償 | 補償内容:破損(スマホ画面割れ) 年間補償限度額:30,000円 自己負担額:10,000円 |

|---|

JCBカードSの特約店

- セブン‐イレブン:ポイント3倍(1.5%)

- Amazon:ポイント3倍(1.5%)

- スターバックス:ポイント20倍(10%)

- 成城石井:ポイント2倍(1.0%)

- 高島屋:ポイント3倍(1.5%)

ビックカメラSuicaカードはビックカメラで最大11.5%のポイント還元

ビックカメラSuicaカード

| 年会費 | 524円(税込)* |

|---|---|

| 還元率 | 0.5~1.5% |

| 国際ブランド | VISA・JCB |

ビックカメラSuicaカード

| 年会費 | 524円(税込)* |

|---|---|

| 還元率 | 0.5~1.5% |

| 国際ブランド | VISA・JCB |

- ビックカメラ・コジマ・ソフマップの利用が多い方

- Suicaの利用が多い方

ビックカメラSuicaカードの基本情報

| ETCカード | 524円 |

|---|---|

| 家族カード | なし |

| 付帯保険 | 国内旅行傷害保険:最高1,000万円 海外旅行傷害保険:最高500万円 |

| ポイントの種類 | ビックポイント JRE POINT |

| タッチ決済 | – |

| スマホ決済 | Apple Pay |

| 交換可能マイル | JAL |

| 最短発行 | 仮カードのみ即日発行可能 |

| ポイントの使い道 | ・Suicaへのチャージ ・アトレを含むJRE POINT加盟店で利用など |

| 申し込み条件 | ・満18歳以上であること(高校生は除く) ・電話連絡がとれること ・日本国内に居住していること |

ビックカメラSuicaカードのメリット・デメリット

- ビックポイントとJRE POINTを貯められる

- ビックカメラやコジマでポイント最大11.5%

- Suica定期券の機能を付けられない

- 家族カードの付帯がない

ビックカメラSuicaカードの還元率

年1回の利用があれば年会費無料で使えるので、ビックカメラ・コジマ・ソフマップをよく利用する方は発行しない手はないでしょう。この3店の利用では還元率10%。チャージしたSuicaで支払えば合計11.5%還元となり、たいへんお得です。

そのほかの店舗の利用でも、ビックポイントとJRE POINTの両方が貯まるので還元率は実質1.0%となります。

ビューカードならではの機能として、Suicaとして利用できることもメリットです。オートチャージ機能付きなので、残高を気にすることなくスムーズに使えます。しかも、カードタイプのSuicaも、モバイルSuicaもJRE POINTが1.5%(通常の3倍)貯まりますよ。通勤・通学の電車利用に便利でお得なおすすめカードです。定期券の購入でも還元率は1.5%になります。

ビックカメラSuicaカードのお得な特典

- ビックカメラ・コジマ・ソフマップの利用で10%還元

- Suicaチャージや定期券の購入でJRE POINT1.5%還元

- ビックカメラ・コジマ・ソフマップの利用時にチャージしたSuicaで支払えば11.5%還元

- 1,000円の利用につきビックポイント5ポイントとJRE POINT5ポイントの両方が貯まる

ビックカメラSuicaカードの特約店

- JR東日本ホテルズ:宿泊基本料金を最大20%割引

- JRホテルグループ:宿泊基本料金を10%割引など

- 東急ホテルズ:宿泊基本料金を10%割引

- 駅レンタカー:基本料金の10%割引

- カラオケ ビッグエコー:一般料金よりルーム料金30%OFFまたはドリンクバー付・飲み放題コース 会計総額より10%OFF

- カラオケ JOYSOUND直営店:会員料金よりルーム料金30%OFF

Visa LINE Payクレジットカード(P+)はチャージ&ペイで還元率5%

Visa LINE Payクレジットカード(P+)

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5%〜 |

| 国際ブランド | VISA |

Visa LINE Payクレジットカード(P+)

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5%〜 |

| 国際ブランド | VISA |

- 年会費をかけたくない方

- LINE Payを利用している or 利用を検討している方

Visa LINE Payクレジットカード(P+)の基本情報

| ETCカード | 550円(税込)初年度年会費無料(前年度に1度でも使っていれば2年目以降も無料) |

|---|---|

| 家族カード | 永年無料 |

| 付帯保険 | 海外旅行傷害保険:最大2,000万円 |

| ポイントの種類 | LINEポイント |

| タッチ決済 | Visaのタッチ決済 |

| スマホ決済 | Apple Pay、Google Pay |

| 交換可能マイル | – |

| 最短発行 | 最短10秒* |

| ポイントの使い道 | ・コンビニやスーパーを含む全国のLINE Pay加盟店で利用 ・LINEスタンプ・着せ替えなど各種サービスで利用 |

| 申し込み条件 | 満18歳以上であること(高校生は除く) |

Visa LINE Payクレジットカード(P+)のメリット・デメリット

- LINE Payのチャージ&ペイを便利に利用できる

- 支払い通知がLINEで届く

- 特約店がない

- 5%還元には獲得上限(1ヶ月500ポイントまで)がある

Visa LINE Payクレジットカード(P+)の還元率

Visa LINE Payクレジットカード(P+)は基本還元率0.5%で年会費が永年無料のカードです。

このカード最大の特徴は、スマホ決済サービスLINE Payとひも付けて残高チャージなしで支払いができるチャージ&ペイサービスが利用できることです。月間10,000円分はポイント還元率が5%(獲得上限500ポイント/月)になり、たいへんお得です。

貯まったLINEポイントはそのまま1ポイント=1円としてLINE Payの支払いで使えます。支払い通知はすぐにLINEで届くので、不正利用にも気づきやすいでしょう。

手数料無料でPayPayポイントへの等価交換が可能なのも便利です。

券面デザインは鮮やかな4つのカラーから選ぶことができます。カードレスタイプもありますよ。

Visa LINE Payクレジットカード(P+)のお得な特典

- 便利なチャージ&ペイサービス

- チャージ&ペイサービスのポイント還元率5%(1ヶ月の獲得上限は500ポイントまで)

- PayPayポイントへ1ポイント1円相当として交換可能

- 表面に番号表記のないスタイリッシュな4色展開のカードデザイン

- 貯まったポイントは1ポイント=1円相当で利用できる

Visa LINE Payクレジットカード(P+)の最新情報

QRコード決済のLINE Payが2025年4月30日(水)をもってサービスを終了するとの発表がありました。それにともない「Visa LINE Payクレジットカード(P+)」のサービスの存続についても、改めて発表されることが予想されます。

Vポイントカード PrimeはVポイントが高還元率で貯まるカード

Vポイントカード Prime

| 年会費 | 無料* |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | Mastercard |

Vポイントカード Prime

| 年会費 | 無料* |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | Mastercard |

- Vポイントを貯めたい方

- ファミリーマートやすかいらーくグループの利用が多い方

- 海外旅行に行く予定のある方

Vポイントカード Primeの基本情報

| ETCカード | 無料 |

|---|---|

| 家族カード | なし |

| 付帯保険 | 国内旅行損害保険:最高1,000万円 海外旅行損害保険:最高2,000万円 |

| ポイントの種類 | Vポイント |

| タッチ決済 | Mastercardコンタクトレス |

| スマホ決済 | Apple Pay、Google Pay |

| 交換可能マイル | ANA |

| 最短発行 | 7〜10日程度 |

| ポイントの使い道 | ・WAON POINT加盟店で利用 ・コジマポイントなどの他社ポイントに交換 |

| 申し込み条件 | ・18歳以上であること(高校生は除く) ・電話連絡可能であること |

Vポイントカード Primeのメリット・デメリット

- Vポイントが高還元率で貯まる

- 年1回以上の利用があれば年会費無料

- 国際ブランドはMastercardのみ

- 家族カードの付帯がない

Vポイントカード Primeの還元率

Vポイントカード Primeの基本還元率は1.0%。毎週日曜日は200円につき3ポイント貯まるので1.5%です。また、Vポイント提携先ではカード提示とカード払いでポイントの二重取りができます。

ドラッグストアのウエルシア、スーパーのマルエツなど、Vポイント加盟店は全国的に多数あるので、それらの店で買い物をすればさらにお得感を得ることができるでしょう。加盟店独自のキャンペーンも多数開催されています。

【Vポイント加盟店】

- ファミリーマート

- ENEOS

- ウエルシア

- マルエツ

- TSUTAYAグループ各店舗

- すかいらーくグループ各店舗

- オートバックス など

ETCカードも一緒に発行することをおすすめします。ETCの利用も同様に通常還元率1.0%、日曜日は1.5%にポイントアップします。週末のお出掛けで多くのポイントを獲得できます。

貯まったVポイントは加盟店で1ポイント=1円として利用できます。支払いの際に「ポイントで払います」と言えばよいだけです。

Vポイントカード Primeのお得な特典

- 年会費は実質無料(初年度無料・年1回使えば翌年度も無料)

- TSUTAYAレンタル入会金・更新料無料

- 海外旅行保険が自動付帯

- J’sコンシェル(旅行やレジャー、癒しなど、会員様限定の優待サービス)

- リボ払いの利用で2.0%

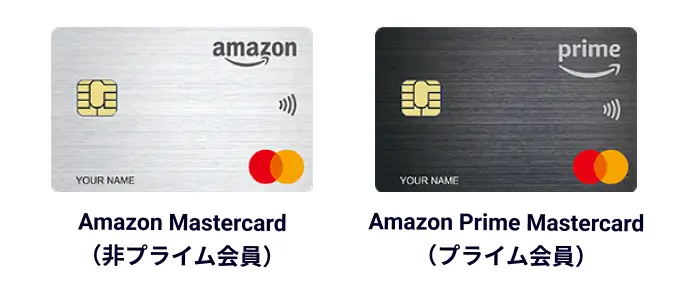

Amazon MastercardはAmazonでいつでも1.5%還元以上

Amazon Mastercard

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0~2.0% |

| 国際ブランド | Mastercard |

Amazon Mastercard

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0~2.0% |

| 国際ブランド | Mastercard |

- Amazonで高い還元率を得たい方

- セブン‐イレブンの利用が多い方

Amazon Mastercardの基本情報

| ETCカード | 無料 |

|---|---|

| 家族カード | 無料 |

| 付帯保険 | 海外旅行傷害保険:最大2,000万円 |

| ポイントの種類 | Amazonポイント |

| タッチ決済 | Mastercardコンタクトレス |

| スマホ決済 | Apple Pay Google Pay |

| 交換可能マイル | – |

| 最短発行 | 「即時審査サービス」なら最大10分程度で審査終了 |

| ポイントの使い道 | ・Amazonで利用 ・ギフト券への交換 |

| 申し込み条件 | 満18歳以上の方(高校生は除く) |

Amazon Mastercardのメリット・デメリット

- Amazonでいつでも還元率1.5%(プライム会員なら2%)

- コンビニで1.5%還元

- Amazonとコンビニの他には特約店がない

- 国際ブランドはMastercardしか選べない

画像引用:Amazon公式

Amazon Mastercardの還元率

Amazon Mastercardは年会費無料で利用できるAmazonでの利用に特化したクレジットカード。Amazonの利用で、非プライム会員は1.5%、プライム会員は2.0%が還元されます。

また、全国のセブン‐イレブンなどのコンビニ利用で利用金額200円につき1.5%分のポイント還元があることもメリットです。

Amazon Mastercardの即時審査サービス

「Amazonですぐにクレカで買い物をしたい!」そんな場合も、最大10分程度で審査終了する「即時審査サービス」があります。

申し込み後、審査に通ればすぐに「Amazonテンポラリーカード」と呼ばれる仮カードが発行されます。カード番号がAmazonアカウントに自動登録されるので、そのまますぐに決済できますよ。

即時審査サービスの利用条件

- 受付時間9:00~19:00

- 満18歳以上

- 引き落とし口座がインターネットで手続き完了できる方

- 利用可能枠は3万円まで

- 支払い方法は1回払いのみ

Amazonやコンビニでの利用に絞ってポイントを獲得したい人におすすめ。年会費永年無料なので、2枚目・3枚目カードとして発行するとよいでしょう。

JCBゴールドは総合力抜群のステータスカード

JCBゴールド

| 年会費 | 11,000円(税込)※1 |

|---|---|

| 還元率 | 0.5%~10.0%※2 |

| 国際ブランド | JCB |

JCBゴールド

| 年会費 | 11,000円(税込)※1 |

|---|---|

| 還元率 | 0.5%~10.0%※2 |

| 国際ブランド | JCB |

- JCBブランドの中でハイクラスのカードにステップアップしていきたい方

- 旅行や出張の機会が多い方

JCBゴールドの基本情報

| ETCカード | 無料 |

|---|---|

| 家族カード | 1,100円(税込) 1枚目:年会費無料、2枚目以降1名につき1,100円(税込) |

| 付帯保険 | 国内旅行傷害保険:最高5,000万円(利用付帯) 海外旅行傷害保険:最高1億円(利用付帯) |

| ポイントの種類 | Oki Dokiポイント |

| タッチ決済 | JCBのタッチ決済 |

| 電子マネー | QUICPay、Apple Pay、Google Pay |

| 交換可能マイル | JAL・ANA・スカイマイル |

| 最短発行 | 「モバイル即時入会サービス」なら最短5分* |

| ポイントの使い道 | ・Amazonなど提携店で利用 ・キャッシュバック |

| 申し込み条件 | 20歳以上の安定した継続収入がある方 |

【2】顔写真付き本人確認書類による本人確認

※モバ即での入会後、カード到着前の利用方法について、詳しくはJCB公式サイトをご確認ください。

JCBゴールドのメリット・デメリット

- 上質な特典・保険・サービスがそろう総合力

- JCBのハイクラスカードへのアップグレードを目指せる

- 選べる国際ブランドはJCBのみ

- 年会費がかかる

JCBゴールドの還元率

JCBゴールドの基本ポイント還元率は0.5%。ですが次の2つの点から、使い方によって高還元率カードとなります。

- 特約店「JCBオリジナルシリーズ」の利用(Amazon・セブン‐イレブン・スターバックスなど80店舗以上でポイント倍増)

- 「JCB STAR MEMBERS(スターメンバーズ)」適用で最大60%ポイントアップ

JCBには「JCBオリジナルシリーズ」という特約店が80以上あり、獲得ポイントが最大+19倍になります。Amazonでは3倍、セブン‐イレブンでは3倍です。

また、年間でJCBカードを一定金額以上利用すれば、「JCBスターメンバーズ」というメンバーシップサービスの適用があり、年間300万円以上の決済で基本ポイントが2倍、年間100万円以上の決済で基本ポイントが1.5倍になります。

JCBゴールドの魅力は上質な特典・保険・サービスがそろう総合力

画像引用:JCBゴールド公式

JCBゴールドの魅力はクレジットカードに一般的に付帯する特典・保険・サービス、全てにおいてのランクの高さです。ゴールドカードらしい、上質な特典を幅広く味わうことができます。

JCBゴールドの特典・保険・サービス

- 映画館やスポーツクラブなど国内外20万ヵ所以上の施設で利用できる優待

- 全国約1,200ヵ所のゴルフ場のプレー予約「ゴルフエントリーサービス」

- 世界1,400ヵ所以上の空港ラウンジを有料で利用できる「ラウンジ・キー」付帯

- 海外旅行傷害保険は最大補償額1億円(利用付帯)

- 国内・海外航空機遅延保険(利用付帯)

- JCBスマートフォン保険(利用付帯)

- 年間最高50,000円:1事故につき自己負担額10,000円

2年連続で年間100万円以上の利用があれば、ワンランク上のゴールドカード「JCBゴールドザ・プレミア」への招待もあり、さらなる豪華な特典を同一年会費で利用できますよ。

初年度は年会費無料。ゴールドカードながら最短5分でカード番号を発行でき、すぐに使えます。安心の両面ナンバーレスカードも登場しています。

セゾンパール・アメリカン・エキスプレス・カードはQUICPay(クイックペイ)※の利用で還元率2%

セゾンパール・アメリカン・エキスプレス Digital

| 年会費 | 無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | AMERICAN EXPRESS |

()

セゾンパール・アメリカン・エキスプレス・カード Digital

| 年会費 | 無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | AMERICAN EXPRESS |

(プロモーションを含みます)

※「QUICPay」「QUICPay+」は、株式会社ジェーシービーの登録商標です。

- 年会費を抑えてアメックスカードが作りたい方

- ポイント高還元にこだわりたい方

セゾンパール・アメリカン・エキスプレス・カードの基本情報

| ETCカード | 無料 |

|---|---|

| 家族カード | 無料 |

| 付帯保険 | オンライン・プロテクション |

| ポイントの種類 | 永久不滅ポイント |

| タッチ決済 | American Expressのタッチ決済 |

| スマホ決済 | Apple Pay、Google Pay |

| 交換可能マイル | ANA、JAL |

| 最短発行 | デジタルカードなら最短5分 |

| ポイントの使い道 | ・オンラインストア「STOREE SAISON」で商品と交換 ・Amazonギフトカードなど各種商品券と交換 ・マイルやdポイントなどの他社ポイントに交換 ・カードの支払いに充当(ポイントdeお買物サービス) など |

| 申し込み条件 | ・18歳以上であること(高校生を除く) ・連絡可能であること |

セゾンパール・アメリカン・エキスプレス・カードのメリット・デメリット

- QUICPayの利用で高還元率

- セゾンカード・セゾンアメックスカード両方の優待特典がある

- 国内・海外旅行傷害保険の適用なし

- 基本ポイント還元率は0.5%

セゾンパール・アメリカン・エキスプレス・カードの還元率

基本還元率は0.5%ですが、QUICPay(クイックペイ)の利用で2.0%*の高還元率カードとなります。QUICPayは全国267万ヵ所以上の店舗で利用できる電子マネーです。コンビニ・スーパーマーケット・ガソリンスタンドなど数多くの加盟店があります。

QUICPayとカードをあらかじめひも付けておけば、支払時にお店の端末にスマホをかざすだけでOK。

しかもポイントは有効期限なしの永久不滅ポイントなので、ポイントを使い忘れても失効してしまうことはありません。

アプリ上で最短5分発行&ナンバーレスカード

セゾンパール・アメリカン・エキスプレス・カードはWebで申し込みをすれば最短5分でスマホにデジタルカードが発行されるので、ネットショッピングはもちろんリアル店舗でもすぐ利用できます。

後日届くプラスチックカードは、カード番号、有効期限、セキュリティコードなどの掲載がないナンバーレスカードなので、プラスチックカードでの買い物でもナンバーの盗み見をされる心配がありません。

セゾンパール・アメリカン・エキスプレス・カードのお得な特典

- QUICPay(クイックペイ)加盟店での利用でいつでも還元率2.0%*

*利用金額が年間合計300万円(税込)に達する引落月までが対象 - 盗み見に配慮した完全ナンバーレスカード

- セゾンポイントモールを経由したネットショッピングでポイント最大30倍

セゾンパール・アメリカン・エキスプレス・カードの特約店

- Amazon:最大9倍

- 楽天市場:最大2倍

- 成城石井:最大10倍

- ピザハット:最大4倍

- SHEIN:最大16倍

- TSUTAYAオンラインショッピング:最大4倍

Olive 一般は高還元率かつ使い勝手が良い

Olive 一般

| 年会費 | 永年無料*1 |

|---|---|

| 還元率 | 0.5%〜20%*2 |

| 国際ブランド | Visa |

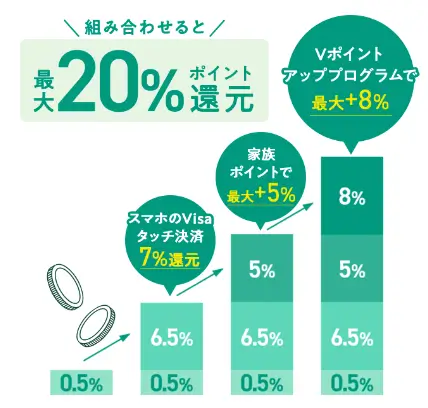

*2 対象のコンビニ・飲食店でスマホのタッチ決済を利用すると最大7.0%還元。さらに「Vポイントアッププログラム」と「家族ポイント」を併用すると通常のポイント分を含んだ最大20%還元まで実現可能。ただし、商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

Olive 一般

| 年会費 | 永年無料*1 |

|---|---|

| 還元率 | 0.5%〜20%*2 |

| 国際ブランド | Visa |

*1 年会費永年無料は一般ランクのみとなります。*2 対象のコンビニ・飲食店でスマホのタッチ決済を利用すると最大7.0%還元。さらに「Vポイントアッププログラム」と「家族ポイント」を併用すると通常のポイント分を含んだ最大20%還元まで実現可能。ただし、商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- 三井住友銀行の口座を開設予定の方

- SBI証券で「積立をしている」または「積立予定」の方

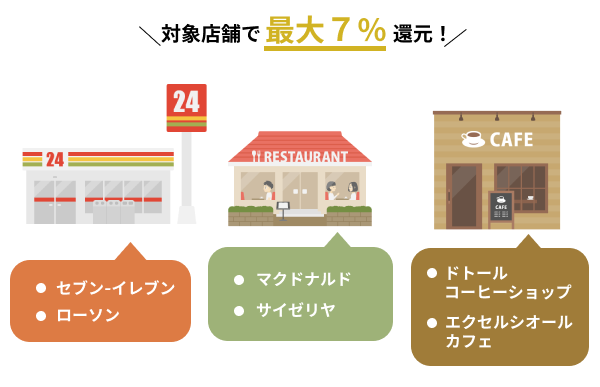

- セブン‐イレブンやマクドナルドなどの対象店舗の利用が多い方

Olive 一般の基本情報

| ETCカード | 無料(前年度に利用がない場合は年会費550円) |

|---|---|

| 家族カード | 無料(クレジットモードのみ利用可能) |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円 |

| ポイントの種類 | Vポイント |

| タッチ決済 | Visaのタッチ決済 |

| スマホ決済 | Apple Pay、Google Pay |

| 交換可能マイル | ANA |

| 最短発行 | 最短3営業日 |

| ポイントの使い道 | ・Vポイントアプリで買物の支払いに使用 ・WAON POINT、ANAマイルなどの他社ポイントに交換 ・「V景品交換」で商品券や景品と交換 ・カードの支払いに充当(キャッシュバック) など |

| 申し込み条件 | 日本国内在住の個人のお客さま ※クレジットモードは満18歳以上(高校生は除く)が対象 |

Oliveのメリット・デメリット

- キャッシュカード・クレジットカード・デビットカード・ポイント払いの4つの機能が一つに集約

- 対象コンビニやマクドナルドなどの飲食店にてスマホでタッチ決済すると最大20%還元

- 三井住友銀行のOliveアカウント契約が条件

- クレジット機能の国際ブランドはVisaのみ

Oliveは対象のコンビニ・飲食店でいつでも高還元率

Oliveは三井住友銀行のキャッシュカード・クレジットカード・デビットカード・ポイント払いの4つの機能を担う画期定期なサービスです。

Visaで世界初*の「フレキシブルペイ」搭載により、クレジットモード・デビットモード・ポイント払いモードという3つの支払いモードをスピーディーに切り替えて決済できます。

つまりOliveアカウントを開設するとアプリ一つでキャッシュレス決済のほか、銀行口座の確認や振込手続き、資産運用(SBI証券)などを一括管理できるということです。

Olive 一般の還元率

年会費永年無料のOlive 一般は基本還元率0.5%です。ですが、セブン‐イレブン・マクドナルドなどでスマホのタッチ決済を利用すると、いつでも最大7.0%*の高還元になります。

※スマホのVisaタッチ決済・Mastercardタッチ決済での支払いが対象です。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

※上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Payで、Mastercardタッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

さらにVポイントアッププログラムの条件を達成すると、対象店舗で最大20%にまで上がります。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

「Vポイントアッププログラム」対象サービス

対象サービス還元率達成条件

| Oliveアカウントの契約&アプリログイン | +1% | Oliveアカウントに契約の上、三井住友銀行アプリもしくはVpassアプリへ月1回以上ログイン |

| Oliveアカウントの選べる特典 | +1% | ・Oliveアカウントの選べる特典で「Vポイントアッププログラム+1%」を選択 ・Oliveフレキシブルペイ プラチナプリファードは2つ選べるため、+2%も可能 |

| Oliveアカウントの契約&住宅ローンの契約 | +1% | Oliveアカウントに契約の上、住宅ローンの契約があること |

| SBI証券 | +1% | 当月のVポイント投資で合計10,000ポイント以上利用 |

| +0.5% | 当月末のNISA口座における投資信託の保有資産評価額が200万円以上 | |

| +0.5% | 当月末のNISA口座における投資信託の保有資産評価額が100万円以上 | |

| SMBCモビット | 最大 +1% | OliveアカウントおよびSMBCモビットを契約の上、Oliveアカウント契約口座を支払い方法に登録し利用 |

Olive 一般のお得な特典

OliveはSMBCグループの口座とクレジットカードが一体となったサービスであるため、三井住友銀行の振込手数料やATMの時間外手数料が無料になるなど、生活のちょっとした出費を抑えることができます。

三井住友銀行の口座を利用する人であれば、高還元率で使い勝手が良いため便利なキャッシュレス生活を送ることができるでしょう。銀行口座残高とカード決済額をアプリで把握しやすいので、キャッシュレス初心者の方にも向いています。

Oliveの基本特典(手数料優待サービス)

- 定額自動送金《きちんと振込》の手数料が無料

- (Oliveアカウント契約口座を出金口座とした)SMBCダイレクトの他行あて振込手数料が月3回まで無料

- 三井住友銀行の本支店ATM、三菱UFJ銀行の店舗外ATMで24時間手数料無料

Oliveの選べる特典(どれか1つを選択できる優待サービス)

- 給与・年金受取特典(200ポイント付与)

- 銀行口座の残高が10,000円以上の場合、100ポイント付与*1

- コンビニATM手数料 月1回無料*2

- Vポイントアッププログラム+1%還元

*1 円預金・外貨預金の残高が10,000円以上の場合が対象です。

*2 対象はイーネットATM・ローソン銀行ATM・セブン銀行ATMです。

三井住友カード(NL)はスマホのタッチ決済でポイント還元率最大7%!

三井住友カード(NL)

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5~7%* |

| 国際ブランド | Visa・Mastercard |

※スマホのVisaタッチ決済・Mastercardタッチ決済での支払いが対象です。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

※上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Payで、Mastercardタッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5~7%* |

| 国際ブランド | Visa・Mastercard |

※スマホのVisaタッチ決済・Mastercardタッチ決済での支払いが対象です。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

※上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Payで、Mastercardタッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- セブン‐イレブンやマクドナルドなどの対象店舗の利用が多い方

- 年会費無料のカードでお得にポイントを貯めたい方

三井住友カード(NL)の基本情報

| ETCカード | 無料 初年度以降、年に一度もETCの利用がない場合550円(税込)かかります。 |

|---|---|

| 家族カード | 無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円 |

| ポイントの種類 | Vポイント |

| タッチ決済 | Visaのタッチ決済、Mastercardタッチ決済 |

| スマホ決済 | iD(専用)、PiTaPa、WAON、Apple Pay、Google Pay |

| 交換可能マイル | ANA |

| 最短発行 | 最短10秒でカード番号発行 ※即時発行ができない場合があります。 |

| ポイントの使い道 | ・Vポイントアプリで買物の支払いに使用 ・WAON POINT、ANAマイルなどの他社ポイントに交換 ・「V景品交換」で商品券や景品と交換 ・カードの支払いに充当(キャッシュバック) など |

| 申し込み条件 | 満18歳以上であること(高校生は除く) |

三井住友カード(NL)のメリット・デメリット

- 対象コンビニやマクドナルドなどでのスマホのタッチ決済でいつでもポイント最大7%の高還元

- セキュリティの高い完全ナンバーレスカード

- 国内旅行傷害保険の適用なし

- 基本ポイント還元率は0.5%

三井住友カード(NL)は両面ナンバーレス

三井住友カード (NL)は両面ナンバーレスの次世代カードとして人気の高いカードです。業界最高水準といわれる不正利用検知システムは、24時間365日体制のモニタリングを実施。

クレジットカードを保有するうえで安全性を重視する方に最適のカードです。なお、カード番号は専用アプリ「Vpass」から簡単に確認できます。

三井住友カード(NL)の還元率

三井住友カード (NL)は基本還元率0.5%ですが、ポイントアップ制度が充実しています。最大の特徴はセブン‐イレブン・マクドナルドなどでスマホのタッチ決済を利用すると、いつでもポイント最大7%の高還元で利用できることです。

さらに、新サービス「家族ポイント」を利用すれば、家族1人を登録するごとに+1%のポイントが加算され、最大12%還元です。ポイントプログラムと対象店舗をうまく利用すれば、日常的な利用でも驚くほどポイントが貯まっていくでしょう。

三井住友カード(NL)のお得な特典

- 貯まったVポイントは1ポイント=1円分で利用できる

- カード番号はVpassアプリでいつでも確認でき、コピー&ペーストでネットショッピングもスムーズに利用できる

- 支払いは「かざす」だけ! Visaのタッチ決済とMastercardタッチ決済に対応

- 25歳以下の学生限定のポイントアップサービスがある

Orico Card THE POINTはオリコモールの利用で還元率大幅アップ

Orico Card THE POINT

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0%~ |

| 国際ブランド | Mastercard・JCB |

Orico Card THE POINT

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0%~ |

| 国際ブランド | Mastercard・JCB |

- 徹底して多くのポイントを貯めたい方

- 特定サイトにかぎらず、さまざまなサイトでポイントを貯めたい方

Orico Card THE POINTの基本情報

| ETCカード | 無料 |

|---|---|

| 家族カード | 無料 |

| 付帯保険 | – |

| ポイントの種類 | オリコポイント |

| タッチ決済 | – |

| スマホ決済 | Apple Pay |

| 交換可能マイル | ANA、JAL |

| 最短発行 | – |

| ポイントの使い道 | ・「eオリコ」でギフト券などと交換 ・dポイントやWAONポイントなどの他社ポイントに交換 |

| 申し込み条件 | 18歳以上であること(高校生は除く) |

Orico Card THE POINTのメリット・デメリット

- 数多くの大手ネットショッピングサイトでポイント加算がある

- 「オリコモール」を経由すればさらなるポイント加算

- 付帯保険なし

- 貯めたポイントを店舗で利用する際に他社ポイントへの移行が必要

Orico Card THE POINTの還元率

Orico Card THE POINTは年会費無料で基本還元率は1.0%です。入会後半年間は還元率が2.0%になる特典もあります。「オリコモール」を経由してネットショッピングをすると各店舗ごとのポイント加算に加え、特別加算ポイントが上乗せされるため還元率が最大で15.5%になります。

「オリコモール」にはAmazonや楽天市場、Yahoo!ショッピングなど大手サイトも多数参加しているので、利用を習慣づけるとポイントが効率的に貯まっていくでしょう。

カード自体にiDとQUICPayの2種類の電子マネーが搭載されています。事前チャージの必要なし、専用端末にかざすだけでスムーズな支払いができるとともに、月ごとの総利用額に対してポイントが付与されるので少額決済の積み重ねでも無駄なくポイントが貯まります。

Orico Card THE POINTのお得な特典

- 入会後6ヶ月間は還元率が2.0%にアップ

- オリコモールを経由すれば最大で還元率15.5%に

- オリコモールには600店舗以上が参加

- iDとQUICPayがダブル搭載

- 少額決済の積み重ねでもポイントが貯まりやすい

Orico Card THE POINTの特約店

- Amazon:還元率0~4%

- 楽天市場:還元率0.5%

- Yahoo!ショッピング:還元率0.5%

- さとふる:還元率2.0%

- ベルメゾン:還元率0.5%

- Apple公式サイト:還元率0.5%

- じゃらんnet:還元率1.0%

- DHCオンラインショップ:還元率2.0%

三井住友カード プラチナプリファードはSBI証券のつみたて投資でポイント付与率最大5.0%

三井住友カード プラチナプリファード

| 年会費 | 33,000円(税込) |

|---|---|

| 還元率 | 1~10% |

| 国際ブランド | Visa・Mastercard |

三井住友カード プラチナプリファード

| 年会費 | 33,000円(税込) |

|---|---|

| 還元率 | 1~10% |

| 国際ブランド | Visa・Mastercard |

▼カード番号の印字がない両面ナンバーレスタイプとカード裏面に記載のあるスタンダードタイプが各2色

- つみたてNISAや投資信託を始めたい方

- ポイント還元率を重視したい方

- プラチナカードのステータスが欲しい方

三井住友カード プラチナプリファードの基本情報

| ETCカード | 550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は翌年度年会費が無料 |

|---|---|

| 家族カード | 無料 |

| 付帯保険 | 国内旅行損害保険:最高5,000万円 海外旅行損害保険:最高5,000万円 |

| ポイントの種類 | Vポイント |

| タッチ決済 | Visaのタッチ決済 |

| スマホ決済 | Apple Pay、Google Pay |

| 交換可能マイル | ANA |

| 最短発行 | 最短10秒でカード番号発行※即時発行ができない場合があります。 |

| ポイントの使い道 | ・Vポイントアプリで買物の支払いに使用 ・WAON POINT、ANAマイルなどの他社ポイントに交換 ・「V景品交換」で商品券や景品と交換 ・カードの支払いに充当(キャッシュバック) など |

| 申し込み条件 | ・満20歳以上で安定的かつ継続的な収入があること |

三井住友カード プラチナプリファードのメリット・デメリット

- SBI証券の投資信託でポイント付与率最大5.0%

- 特約店の利用で還元率が通常の1%に加えて+1~9%になる

- プラチナカードだが、レストラン優待やホテル優待がない

- 空港ラウンジサービスは国内・ハワイのみ

三井住友カード プラチナプリファードの還元率

三井住友カード プラチナプリファードの基本還元率は1.0%。他の三井住友カードに比べて高還元率で、ステータスとポイント還元の両方を得たい人に支持されています。

なによりプラチナプリファードだけの優待店舗があるのが特徴です。なかでも、プリファードストアという100店舗にも及ぶ特約店があり店舗数は拡大中、最大10%のポイント還元を受けられるサービスもあります。

またSBI証券のクレカ積立で投資額の最大5.0%の付与率があることも特徴です。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

ポイント特化型のプラチナカードとして、さまざまなシーンで特別な優待があります。

三井住友カード プラチナプリファードのポイント優待

| 基本ポイント還元率 | 還元率1%(一般的な三井住友カードの2倍) |

|---|---|

| 新規入会&利用特典 | 新規入会&3ヶ月後末までに40万円(税込)の利用で、40,000ポイントプレゼント |

| 2年目以降の継続特典 | 毎年、前年100万円の利用ごとに10,000ポイントのプレゼント(最大40,000ポイント) |

| プリファードストア(80店以上の特約店) | 最大10%還元 |

| セブン‐イレブン・マクドナルドなどで スマホのVisaのタッチ決済*1利用 | いつでも最大7%還元* |

| SBI証券の投資信託 | 積立額(上限毎月10万円)の最大5.0%のVポイントが貯まる ※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。 |

※スマホのVisaタッチ決済・Mastercardタッチ決済での支払いが対象です。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

※上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Payで、Mastercardタッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

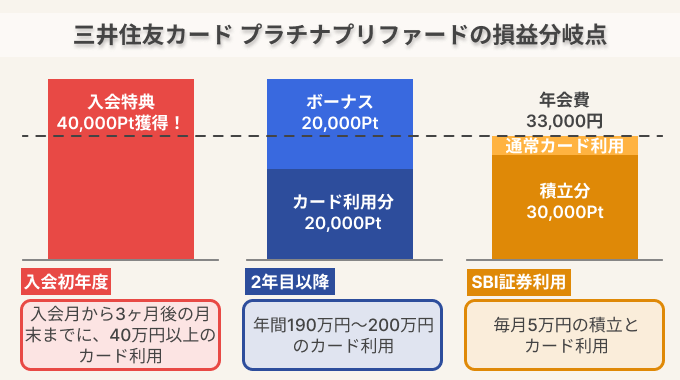

三井住友カード プラチナプリファードの損益分岐点

三井住友カード プラチナプリファードの年会費は33,000円(税込)です。ポイント優待だけの観点で、年会費以上のメリットを得ることができる場合を、パターン別に算出しました。

プリファードストアの利用や指定の対象のコンビニやマクドナルドなどで最大7%*のポイント還元などの特典を省いたとしても、次のような損益分岐点になります。

※スマホのVisaタッチ決済・Mastercardタッチ決済での支払いが対象です。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

※上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Payで、Mastercardタッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- 入会初年度(入会月から3ヶ月後の月末までに40万円以上のカード利用があれば年会費相殺)

- 入会2年目以降(損益分岐点は年間190万円〜200万円のカード利用があれば年会費相殺)

- SBI証券のクレカ積立利用者(月5万円の積立と年間30万円のカード利用があれば年会費相殺)

※2024年10月買付分までの還元率で積み立てた場合での算出

三井住友カード プラチナプリファードのお得な特典

- コンシェルジュサービス(Visaが提供する「Visaプラチナ・コンシェルジュ・センター」を24時間365日利用可能

- 選べる無料保険(ライフスタイルに合わせて好きな補償プランに変更できる)

- 国内空港ラウンジ(国内の主要空港、およびハワイ・ホノルルの空港内にあるラウンジを無料利用できる)

イオンカードセレクトはイオングループ各店舗でWAONで支払うと常に還元率が1.5%

イオンカードセレクト

| 年会費 | 無料 |

|---|---|

| 還元率 | 0.5~1.0% |

| 国際ブランド | VISA・Mastercard・JCB |

イオンカードセレクト

| 年会費 | 無料 |

|---|---|

| 還元率 | 0.5~1.0% |

| 国際ブランド | VISA・Mastercard・JCB |

- イオングループ店舗の利用が多い方

- ふだん使いで幅広い優待を得たい方

イオンカードセレクトの基本情報

| ETCカード | 無料 |

|---|---|

| 家族カード | 無料 |

| 付帯保険 | ショッピングセーフティ保険 |

| ポイントの種類 | WAON POINT |

| タッチ決済 | Visaのタッチ決済、Mastercardコンタクトレス、JCBのタッチ決済 |

| スマホ決済 | Apple Pay |

| 交換可能マイル | JAL |

| 最短発行 | 30分以内(Webで申し込み後、店頭受け取りサービスの利用で) |

| ポイントの使い道 | ・WAON POINT加盟店で利用 ・dポイントやコジマポイントなどの他社ポイントに交換 |

| 申し込み条件 | ・18歳以上であること(高校生は除く) ・電話連絡可能であること |

イオンカードセレクトのメリット・デメリット

- イオングループ各店舗でのさまざまな優待

- 年間50万円以上の利用で、無料でゴールドカードを発行できる

- 国内・海外旅行傷害保険の適用なし

- イオングループ以外の店舗では還元率0.5%

イオンカードセレクトの還元率

イオンカードセレクトはWAONにチャージした後、WAONで支払えばいつでも還元率は1.5%です。

イオングループの利用が日常的に多い方には、利用価値の非常に高い便利なカードです。クレジットカード・キャッシュカード・電子マネーの3つの機能が一体になっていて、例えばイオングループ対象店舗で簡単にポイント二重取りができます。

また、毎月20日と30日に開催される「お客さま感謝デー」では食料品のほか、衣料品なども全て5%OFFで購入できます。イオンシネマの300円割引も必見です。

イオン銀行ATMでは24時間入出金手数料が無料。金利の優遇もあり、公共料金の支払いや給与振込などをイオン銀行に統一することでポイントも増大します。

イオンゴールドカードセレクトへのインビテーションを狙って、メインカードとして利用するのもおすすめです。年間50万円以上利用すれば、年会費無料で豪華な特典を取得できますよ。ふだん使いでどんどん利用しましょう。

イオンカードセレクトのデザイン

イオンカードセレクトにはさまざまなカードデザインがあり、ミニオンズ/ミッキーマウス/トイ・ストーリーのデザインカードを選ぶことができます。

イオンカードセレクトのお得な特典

- 全国のイオン・イオンモール・ダイエー・マックスバリュなど、イオングループ対象店舗でいつでもポイント2倍(還元率1.0%)

- WAONへのチャージで還元率+0.5%

- イオングループ対象店舗の毎月20日・30日「お客さま感謝デー」で買い物代金5%OFF

- いつでもイオンシネマの映画料金が300円OFF、「お客さま感謝デー」では700円OFF

- 各種公共料金の支払い1件につき毎月5WAONポイント

- イオン銀行を給与振込口座に指定すると毎月10WAONポイントの付与

- イオン銀行の普通預金金利が最大年0.10%の優遇

- 年間50万円以上の利用があるなど、一定の条件を満たせば年会費無料でゴールドカードが発行される

- ミニオンズ・ミッキーマウスなどのデザインが選べる

イオンカードセレクトの特約店

【ポイント2倍となるイオングループ対象店舗】

- イオン:還元率1.0%

- ダイエー:還元率1.0%

- グルメシティ:還元率1.0%

- マックスバリュ:還元率1.0%

- ピーコックストア:還元率1.0%

- まいばすけっと:還元率1.0%

- ミニストップ:還元率1.0%

- ハックドラッグ:還元率1.0%

- マルエツ:還元率1.0%

【そのほかの特約店】

- イオンシネマ:映画鑑賞300円OFF

- J-netレンタカー:基本料金より最大55%OFF

- タイムズカーレンタル:利用料最大15%OFF

メルカードはメルカリで最大4%還元

メルカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | JCB |

メルカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | JCB |

- メルカリの利用が多い方

- 支払いのタイミングを調整したい方

メルカードの基本情報

| ETCカード | なし |

|---|---|

| 家族カード | なし |

| 付帯保険 | – |

| ポイントの種類 | 独自ポイント |

| タッチ決済 | – |

| スマホ決済 | – |

| 交換可能マイル | – |

| 最短発行 | 4営業日 |

| ポイントの使い道 | ・メルカリの買い物で利用 ・キャッシュバック |

| 申し込み条件 | 18歳以上でメルカリのアカウントを保有している方 (高校生は卒業年の1月1日以降 申し込み可能) |

メルカードのメリット・デメリット

- メルカリで還元率最大4%

- メルカリで販売した売上金をカード支払代金に充当できる

- 旅行保険の付帯がない

- 家族カード・ETCカードの付帯がない

メルカードの還元率

画像引用:メルカード公式

メルカードの基本ポイント還元率は1.0%ですが、メルカリの利用で最大4.0%まで還元率が上がります。還元率はメルカリでの取引実績などにより変動します。自分が何%のポイント還元を受けることができるのかはメルカードの初期設定後にわかります。

また、毎月8日には+8%キャンペーンが開催されており、キャンペーン期間中に「メルカード」または「メルペイのあと払い」を利用すると、決済対象金額の最大8%相当分(還元上限300ポイント)のポイントが加算されます。このキャンペーンは毎月1~8日の間にエントリーする必要があります。

メルカードのポイント優待

- メルカリで最大還元率4%

- 毎月8日は還元率+8%(カード利用分のみ・上限300ポイント)

メルカードの支払い方法

メルカードは他のクレジットカードと支払い方法が大きく違います。

「メルペイのあと払い」という形で、利用枠内であれば決済したその日から支払い可能となり、月々定額払いを行うこともできます(支払い期限は原則決済の翌月末日まで)。

お支払いのタイミングをあなたの都合に合わせて決めることができます。利用後すぐにお支払いいただいても、給与日後でも翌月末日でも大丈夫です。

引用元:メルカード公式

また、メルカリで販売した売上金を支払いに充てることもできます。

両面ナンバーレスカードなので、紛失、盗難の際の安心感もありますよ。カード番号、有効期限、セキュリティコードなど支払いに必要な情報はすべてアプリで管理できます。

三菱UFJカードはコンビニで5.5%還元のある銀行系カード

三菱UFJカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5〜5.5% |

| 国際ブランド | VISA・Mastercard・AMERICAN EXPRESS・JCB |

三菱UFJカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5〜5.5% |

| 国際ブランド | VISA・Mastercard・AMERICAN EXPRESS・JCB |

- 利用の安心感を重視したい方

- 三菱UFJ銀行の「口座を持っている」または「口座を開設予定」の方

三菱UFJカードの基本情報

| ETCカード | 無料(新規発行手数料1,100円) |

|---|---|

| 家族カード | 永年無料 |

| 付帯保険 | 海外旅行損害保険:最高2,000万円(利用付帯) |

| ポイントの種類 | グローバルポイント |

| タッチ決済 | Visaのタッチ決済、Mastercardコンタクトレス |

| スマホ決済 | Apple Pay、QUICPay |

| 交換可能マイル | JAL |

| 最短発行 | MastercardとVisaのみ翌営業日発行 |

| ポイントの使い道 | ・Pontaポイント、nanacoポイントなどの他社ポイントに交換 ・商品と交換 ・カードの支払いに充当(キャッシュバック) など |

| 申し込み条件 | 18歳以上で本人または配偶者に安定した収入があること。または18歳以上の学生(高校生を除く) |

三菱UFJカードのメリット・デメリット

- 対象店舗でポイント5.5%還元、条件達成で最大15%還元

- 最短翌営業日発行

- 基本還元率が0.5%と低め

- 国内旅行傷害保険の適用がない

三菱UFJカードの年会費

三菱UFJカードはこれまで年会費が1,375円かかっていましたが、2024年の8月より年会費が無料になりました。

カード番号や有効期限を裏面化した新デザインが好評で、クレジットカード初心者でもメインカードとして安心感があります。

便利なのが、プラスEXカードを年会費1,100円で追加発行できることです。東海道・山陽・九州新幹線(東京~鹿児島中央間)のネット予約&チケットレスサービスを利用できるようになります。

三菱UFJカードの還元率

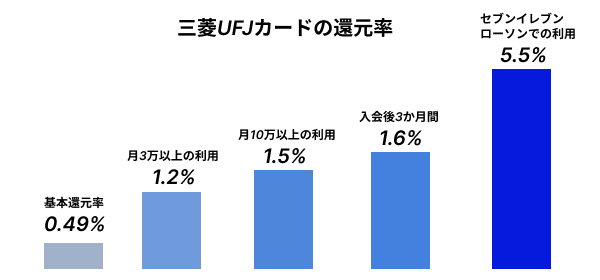

三菱UFJカードの基本ポイント還元率は0.5%ですが、入会後3ヶ月間は還元率1.6%です。

月間の利用金額によって、その月の獲得ポイントにすぐに反映されるポイント制度も魅力。月3万円以上の利用でポイント1.2倍、月10万円以上の利用でポイント1.5倍の優遇がありお得にポイントが貯まります。

さらに、セブン‐イレブンなどでいつでも5.5%の高い還元率でポイントを獲得できる新サービスが始まり、今まで以上に魅力的になりました。

また、三菱UFJカードは三菱UFJニコス株式会社が発行する銀行系カードであるため、引き落とし口座を三菱UFJ銀行に設定すると1,000Pontaポイントがプレゼントされます。

三菱UFJカードのお得な特典

- セブン‐イレブンなどでいつでも5.5%の高還元率、条件達成で最大15%

- 最高2,000万円の海外旅行傷害保険

- 年会費永年無料(2024年8月以降入会の場合)

- 入会後3ヶ月間はポイント還元率1.6%

- 月3万円以上の利用でポイント1.2倍

- 月10万円以上の利用でポイント1.5倍

- 「POINT名人.com」を経由した買い物でポイント最大25倍

- プラスEXカード・銀聯カードを追加発行できる

- タッチ決済によるスムーズな支払いが可能

- 最短翌営業日発行(MastercardとVisaのみ)

三菱UFJカードの優待店舗

条件達成で最大15%還元

- セブン‐イレブン

- スシロー

- 松屋

- オーケー

- オオゼキ ほか

エポスカードは即日発行可能でデザインカードが充実

エポスカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | VISA |

エポスカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | VISA |

- 自分好みのデザインを選びたい方

- クレジットカードの発行を急いでいる方

- マルイをよく利用する方

エポスカードの基本情報

| ETCカード | 無料 |

|---|---|

| 家族カード | なし |

| 付帯保険 | 海外旅行傷害保険:最高3,000万円(利用付帯) |

| ポイントの種類 | エポスポイント |

| タッチ決済 | Visaのタッチ決済 |

| スマホ決済 | Apple Pay |

| 交換可能マイル | ANA、JAL |

| 最短発行 | 店舗での即日受け取り・アプリ内での即時発行 |

| ポイントの使い道 | ・マルイの店舗・通販で利用 ・dポイントやPontaポイントなどの他社ポイントと交換 ・エポスNetでギフト券や商品と交換など |

| 申し込み条件 | ・満18歳以上であること(高校生は除く) ・日本国内に居住していること |

エポスカードのメリット・デメリット

- 豊富なデザインカードの中から自分好みの1枚を選べる

- ゴールドカード招待へのハードルが低い

- マルイ店舗の利用がない人には利用できるサービスが少ない

- 国内旅行傷害保険の適用がない

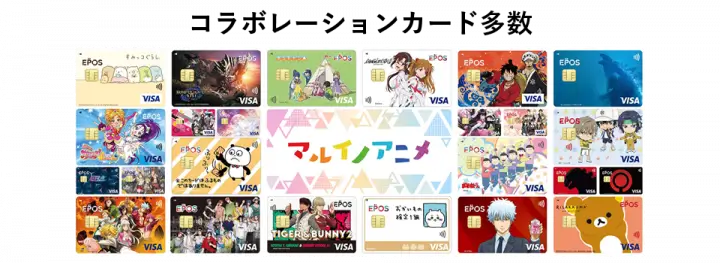

エポスカードは人気のアニメ・ゲーム・エンタメとコラボしたデザインカードが豊富

数あるクレジットカードの中で、エポスカードはかわいい・かっこいい・おしゃれなデザインカードが豊富なことで人気を集めています。

デザインカードの内容は次のとおり。アニメ・ゲーム・エンタメ関連が豊富です。発行料1,000円で別のデザインに変更もできます。

エポスカードのデザインカードの一例

ちいかわ・エヴァンゲリオン・ワンピース・銀魂・オトメイト・リラックマ・ちみたん・毎日でぶどり・NARUTO-ナルト-疾風伝・東方Project・「駅メモ!」・マリマリマリー・NO COFFEE・ムーミン など

*2024年10月時点

また、入会特典として選んだカードの内容に関連したグッズがもらえることも魅力の1つです。

年会費無料ながら、カードのデザインを選べてオリジナルグッズまでもらえるクレジットカードです。自分好みのデザインがあるか、公式サイトをチェックしてみるとよいかもしれません。

▼「ちいかわおかいもの検定マスコット」ちいかわエポスカードに新規入会または切り替え後、3ヶ月以内に累計1万円以上のショッピングをするともらえる!

国際ブランドは知名度・シェア率ともに世界No. 1のVISA(2023年Nilson Reportより)。Webで申し込みをした後、マルイ店舗のエポスカードセンターでの即日受け取りが可能です。

エポスカードのインビテーション

特筆しておきたいのが、エポスゴールドカードへのインビテーションについてです。インビテーションが届けば、通常5,000円の年会費が永年無料になるほか、保険の補償額がさらに上がります。

「1ヶ月10万円以上の利用をしたら、入会翌月にすぐにインビテーションが届いて驚いた」「学生だったので少額利用でしたが、入会1年後に招待が来ました」などの口コミ情報も。比較的容易にゴールドカードを持てるため、高い評価を得ているカードです。

エポスカードのお得な特典

- 「緊急医療アシスタンスサービス」海外での事故やケガに24時間日本語対応

- エポスゴールドカードへのインビテーションが届けば年会費永年無料でゴールドカードを持つことができる

- 即日発行・受け取りが可能

- ポイントUPサイトの利用でポイント2~30倍

- 年4回、会員限定「マルコとマルオの7日間」で期間中何度でも10%オフ

エポスカードの特約店

- マルイグループ:還元率1.0%

- 家電のノジマ:還元率2.5%

- ケユカ:還元率2.5%

- エクスペディア:還元率最大5.5%

- 楽天市場:還元率1.0%

- HIS:還元率1.5%

- スターバックス:還元率1.0%(スターバックスカードへのオンライン入金・オートチャージの場合)

- イオンシネマ:エポトクプラザからシネマチケットの事前購入で1,800円→1,400円

三井住友カード ゴールド(NL)は年間100万円以上の利用で翌年以降年会費永年無料

三井住友カード ゴールド(NL)

| 年会費 | 5,500円(税込) |

|---|---|

| 還元率 | 0.5~7%*1 |

| 国際ブランド | Visa・Mastercard |

※スマホのVisaタッチ決済・Mastercardタッチ決済での支払いが対象です。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

※上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Payで、Mastercardタッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード ゴールド(NL)

| 年会費 | 5,500円(税込) |

|---|---|

| 還元率 | 0.5~7%*1 |

| 国際ブランド | Visa・Mastercard |

※スマホのVisaタッチ決済・Mastercardタッチ決済での支払いが対象です。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

※上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Payで、Mastercardタッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- 年間100万円以上のカード決済がある方

- 空港ラウンジの利用特典が欲しい方

三井住友カード ゴールド(NL)の基本情報

| ETCカード | 550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は翌年度年会費が無料 |

|---|---|

| 家族カード | 無料 |

| 付帯保険 | 国内旅行傷害保険:最高2,000万円、海外旅行傷害保険:最高2,000万円 (国内・海外ともに利用付帯) お買物安心保険 |

| ポイントの種類 | Vポイント |

| タッチ決済 | Visaのタッチ決済、Mastercardタッチ決済 |

| スマホ決済 | Apple Pay、Google Pay |

| 交換可能マイル | ANA |

| 最短発行 | カード番号即時発行サービスなら最短10秒で利用可能* |

| ポイントの使い道 | ・Vポイントアプリで買物の支払いに使用 ・WAON POINT、ANAマイルなどの他社ポイントに交換 ・「V景品交換」で商品券や景品と交換 ・カードの支払いに充当(キャッシュバック) など |

| 申し込み条件 | ・満18歳以上(高校生を除く)であること ・本人に安定継続収入があること |

三井住友カード ゴールド(NL)のメリット・デメリット

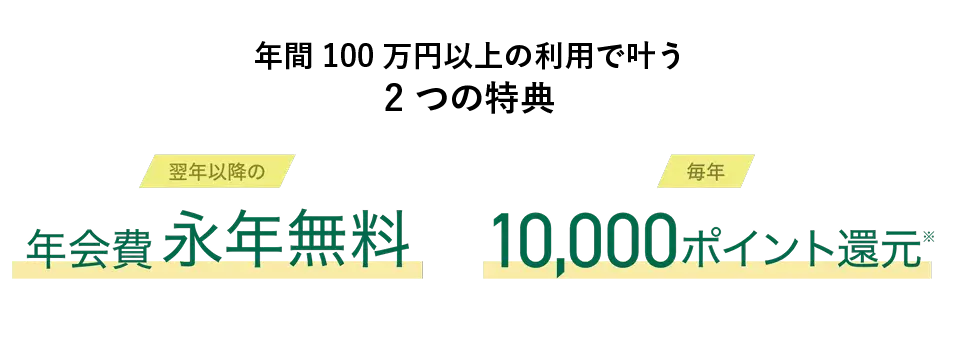

- 年間100万円以上の利用で翌年以降の年会費が永年無料

- 対象のコンビニや飲食店でのスマホのタッチ決済利用でポイント最大7%*の高還元率

- カード最大の恩恵を受けるには年間100万円以上の利用が必要

- ゴールドカードとしては空港ラウンジサービス以外の特典に乏しい

※スマホのVisaタッチ決済・Mastercardタッチ決済での支払いが対象です。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

※上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Payで、Mastercardタッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード ゴールド(NL)のポイント還元率

セブン‐イレブン・マクドナルドなどでのスマホのタッチ決済でいつでも最大7%*の高還元。ポイントの優遇とサービス、ステータス性を兼ね備えた魅力あるカードです。

家族カードを無料で複数枚発行できるのも高評価。「家族ポイント」という新サービスを利用すればセブン‐イレブン・マクドナルドなどでのスマホのタッチ決済利用で最大7%*に加えて家族1人につき+1%ずつポイントが加算されます(最大12%還元)。家族みんなで恩恵を受けることができますよ。

※スマホのVisaタッチ決済・Mastercardタッチ決済での支払いが対象です。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

※上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Payで、Mastercardタッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード ゴールド(NL)の年会費

三井住友カード ゴールド(NL)の年会費は5,500円(税込)です。

ゴールドカードのため、やや年会費は高いですが、年間100万円以上の利用で翌年以降の年会費が永年無料になります。

さらに、年間100万円以上の利用で10,000ポイントが還元されます。メインカードとして使うのであれば、年会費以上に得することができるでしょう。

三井住友カード ゴールド(NL)のお得な特典

- 年間100万円の利用で継続特典10,000ポイントプレゼント

- カードに番号が印字されていないので、カード番号を盗み見されることがない

- 家族1人を登録するごとにセブン‐イレブン・マクドナルドなどで+1%のポイントが加算され、最大12%還元になる

- 国内の主要空港、ハワイ・ホノルルの空港内にあるラウンジが無料利用可能

- 支払いは「かざす」だけ! Visaのタッチ決済とMastercardタッチ決済に対応

- 国内・海外旅行傷害保険の最高2,000万円が利用付帯

三菱UFJカードVIASOカードはキャラクターやアニメなど、豊富なデザインカードから選べる

三菱UFJカード VIASOカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | Mastercard |

三菱UFJカード VIASOカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | Mastercard |

- 貯めたポイントの管理・交換が面倒な方

- 自分の気に入ったデザインカードを発行したい方

三菱UFJカードVIASOカードの基本情報

| ETCカード | 無料(発行手数料1,100円) |

|---|---|

| 家族カード | 無料 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円、ショッピングパートナー 保険サービス |

| ポイントの種類 | キャッシュバック型 |

| タッチ決済 | – |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ |

| 交換可能マイル | – |

| 最短発行 | 翌営業日 |

| ポイントの使い道 | 登録口座へのキャッシュバック |

| 申し込み条件 | 18歳以上で本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く) |

三菱UFJカードVIASOカードのメリット・デメリット

- 貯めたポイントを失効する心配がない

- 自動キャッシュバックなので、ポイント交換の手間がない

- 基本還元率は0.5%

- キャッシュバックは1年以内に1,000ポイント貯めるという条件付き

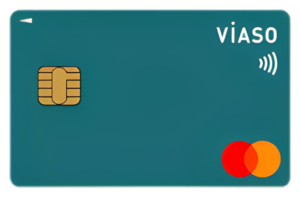

三菱UFJカードVIASOカードの還元率

VIASOカードの基本還元率は0.5%です。1,000円の利用で5ポイントが貯まります。

基本還元率はあまり高くはありませんが、次のようなサービスではポイント2倍(還元率1.0%)になります。スマホやインターネット利用料など、生活に必要なサービスでのポイントアップが好評です。

ポイント2倍の対象サービス

- ETC利用料

- スマートフォン・携帯電話・PHSの利用料金(対象:NTTドコモ、au、ソフトバンク、ワイモバイル)

- インターネットプロバイダーの利用料金(対象:Yahoo! BB、OCN、au one net、BIGLOBE、ODN)

また、POINT名人.comというポイントアップモールがあり、このモールを経由した上でショッピングをすると還元率が最大24倍上乗せになります。

対象は370ショップ以上。楽天市場やYahoo!ショッピングなど、大手通販サイトもお得に利用できます。

また、ポイントは入会月を基準として1年間蓄積され、対象月に自動で登録口座に入金(キャッシュバック)されます。

三菱UFJカードVIASOカードのデザイン

コラボカードが多く、豊富なデザインの中から気に入ったものを選べるのもメリット。

選んだデザインカードによって、オリジナルステッカーやポストカード、ゲーム内で使えるアイテムコードがもらえるなどの入会特典も用意されています。

▼スヌーピー、サンリオなどのキャラクターコラボや、マンガ・アニメ・映画などのエンタメ作品、サッカーチームのものなど幅広いラインアップ

VIASOカードのお得な特典

- ポイント管理の必要がない自動キャッシュバック型

- ETCやスマホ、インターネット利用料でポイント2倍

- POINT名人.comを経由したネットショッピングで還元率最大24倍上乗せ

- コラボレーションカードが豊富なので気に入ったデザインを選べる

セブンカード・プラスはnanacoポイントがチャージのたびにお得に貯まる

セブンカード・プラス

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | JCB |

セブンカード・プラス

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | JCB |

- セブン&アイグループの店舗利用が多い方

- ふだん使いで幅広い優待を得たい方

- 電子マネーnanacoを活用したい方

セブンカード・プラスの基本情報

| ETCカード | 無料 |

|---|---|

| 家族カード | 無料 |

| 付帯保険 | ショッピングガード保険(最大100万円) |

| ポイントの種類 | nanaco |

| タッチ決済 | – |

| スマホ決済 | Apple Pay |

| 交換可能マイル | ANA |

| 最短発行 | 1週間 |

| ポイントの使い道 | ・セブン&アイグループ各店で利用 ・nanacoマークのあるお店で利用 |

| 申し込み条件 | ・18歳以上で本人または配偶者に安定継続収入のある方 ・18歳以上で学生(高校生除く)の方 |

セブンカード・プラスのメリット・デメリット

- セブン‐イレブンで最大10%還元

- イトーヨーカドーで8のつく日は5%OFF

- ポイントの利用先がnanacoとANAマイルに限定される

- セブン&アイグループ以外の店舗では還元率0.5%

セブンカード・プラスの還元率

セブン&アイグループ各社や提携企業の各種サービスで使える「7iD」に登録すれば、セブン‐イレブンで10%還元を受けることができます。さらに、支払い口座をセブン銀行に設定すれば+1%となり11%還元! セブン‐イレブンの利用が多い人は持っておいて損はないクレジットカードです。

また、電子マネーnanacoにチャージするたびに200円ごとに1nanacoポイントが貯まります。チャージしたnanacoを利用して買い物をすれば合計還元率は0.75%。このことだけで還元率を上げることができます。

2つのチャージ方法

- 都度チャージ(店頭、またはアプリでチャージ)

- オートチャージ(残高が設定の金額を下回ると自動的にチャージ)

イトーヨーカードーなど、セブン&アイグループの対象店で利用すると常に2倍(還元率1.0%)のポイントを獲得できます。

チャージしたnanacoの利用に加えて、セブン&アイ各店でアプリを提示して買い物をするとポイントの3重取りも可能です。

【セブン&アイグループの対象店での特典】

- 常にポイント2倍

- アプリを提示して買い物をすると200円ごとに1マイル

- 毎月8のつく日にイトーヨーカドーで買い物をすると、食料品・衣料品・住まいの品のほとんど全品5%引き

- セブン‐イレブンで対象商品をnanacoで支払うと、もれなくボーナスポイントのプレゼント

【セブン&アイグループ対象店】

- セブン‐イレブン

- イトーヨーカドー

- ヨークマート

- デニーズ

- そごう西武

- アリオ専門店

- LOFT など

貯まったnanacoポイントは1ポイント=1円としてさまざまな町のお店で使うことができます。カードはnanaco一体型とnanaco紐付型の2種類あり、ディズニーデザインもおすすめです。

セブンカード・プラスのお得な特典

- セブン‐イレブンで最大10%還元

- nanacoを紐付けられる唯一のクレジットカード

- 公共料金の支払いでもnanacoポイントを貯められる

- 貯まったポイントは電子マネーnanacoとして1ポイントから使える

- nanacoへのチャージだけで200円につき1ポイント

- セブン&アイグループ対象店での豊富な優待

- セブン&アイグループ対象店で8のつく日はほとんど全品が5%割引

セゾンカードインターナショナルはデジタル発行可能!

セゾンカードインターナショナル

| 年会費 | 無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | VISA・Mastercard・JCB |

セゾンカードインターナショナル

| 年会費 | 無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | VISA・Mastercard・JCB |

- 最低限のクレジットカード機能で十分な方

セゾンカードインターナショナルの基本情報

| ETCカード | 無料 |

|---|---|

| 家族カード | 無料(セゾンカードインターナショナル デジタルはなし) |

| 付帯保険 | – |

| ポイントの種類 | 永久不滅ポイント |

| タッチ決済 | Visaのタッチ決済 |

| スマホ決済 | Apple Pay、Google Pay |

| 交換可能マイル | ANA、JAL |

| 最短発行 | 最短5分でデジタルカードの発行が可能 |

| ポイントの使い道 | ・Amazonギフト券に交換 ・ショッピングでの支払いに使う |

| 申し込み条件 | 18歳以上の連絡可能な方(高校生を除く) |

セゾンカードインターナショナルのメリット・デメリット

- ポイントの有効期限がない

- セゾンポイントモールの利用でポイント最大30倍

- 1円以上のショッピングまたはキャッシングの利用がないと手数料がかかる

- 旅行傷害保険の付帯なし

セゾンカードインターナショナルの還元率

セゾンカード会員は「セゾンポイントモール」という会員専用ポイントアップモールを利用できます。モールを経由したネットショッピングでは、なんとポイント最大30倍!AmazonやJoshin webショップなど、さまざまな人気ショップでの買い物で多くのポイントを獲得できます。

さらにポイントは有効期限のない永久不滅ポイント。失効の心配がないので、好きなタイミングでポイント交換ができます。

【セゾンポイントモール参加店】

- Amazon(ポイント1〜9倍)

- 楽天市場(ポイント1〜2倍)

- エクスペディア(ホテル予約:ポイント5〜6倍)

- Dell(ポイント3〜4倍)

- adidas ONLINE SHOP(ポイント5〜6倍)

- さとふる(ポイント2〜3倍)

- Yahoo!トラベル(宿泊+航空券:ポイント3〜4倍)など

セゾンカードインターナショナルはデジタル発行ですぐに利用可能

スマホアプリ内でデジタルカードの発行が可能で、最短5分で利用できるようになります。ネットショッピングはもちろん、Apple Payでの電子決済も設定可能なので、実店舗でもすぐに使えるようになります。

セゾンカードインターナショナルのお得な特典

- ポイントの有効期限なし

- セゾンポイントモールを経由したネットショッピングでポイント最大30倍

- 国内初のナンバーレスプラスチックカード

- エクスプレス予約サービス(プラスEX会員)

- ガソリンスタンドのapollostation・出光・シェルでは永久不滅ポイントに加えてPontaポイントも貯まる

ライフカードは誕生月にポイント3倍でポイントプログラム

ライフカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | VISA・Mastercard・JCB |

ライフカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | VISA・Mastercard・JCB |

- クレジットカード決済が多い方

- ふだん使いで多くのポイントを貯めたい方

ライフカードの基本情報

| ETCカード | 無料(初年度無料・次年度以降も1回以上の利用で年会費1,100円が無料) |

|---|---|

| 家族カード | 無料 |

| 付帯保険 | – |

| ポイントの種類 | 独自ポイント |

| タッチ決済 | Visaのタッチ決済 |

| スマホ決済 | Apple Pay、Google Pay |

| 交換可能マイル | ANA |

| 最短発行 | 2営業日 |

| ポイントの使い道 | ・キャッシュバックや楽天ポイントなどに移行 ・家電や食品などの特典に交換 |

| 申し込み条件 | 日本国内にお住まいの18歳以上(但し高校生を除く)で、電話連絡が可能な方 |

ライフカードのメリット・デメリット

- 入会後1年間はポイント1.5倍、誕生月は3倍

- 会員限定モールの利用でポイント最大25倍

- 国内・海外旅行傷害保険の付帯なし

- 特約店がない

ライフカードの還元率

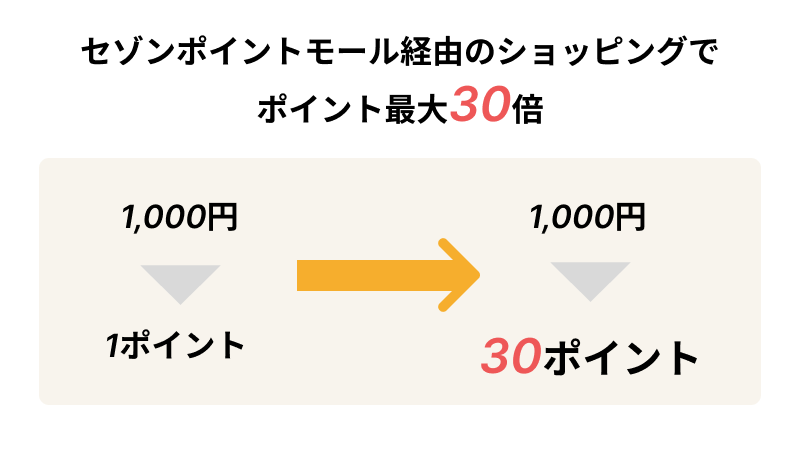

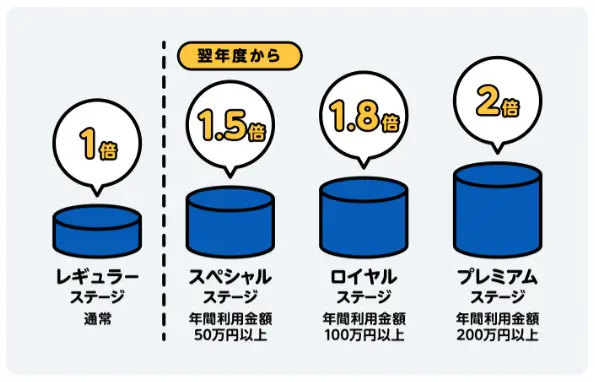

ライフカードの基本ポイント還元率は0.5%。利用金額1,000円につき1ポイントが貯まります。次のようなさまざまなプログラムがあります。

ライフカードのポイントプログラム

- 入会初年度ポイント1.5倍

- 誕生月ポイント3倍

- ステージ制プログラム

- 会員限定ショッピングモールサイト「L-Mall」利用でいつものネットショッピングでポイント最大25倍

ステージ制プログラムでは、年間の利用金額に応じて1.5倍、1.8倍、2倍というふうにポイントが増えていきます。使えば使うほど効率的に多くのポイントを貯めることができるようになっています。

ライフカードの海外アシスタンスサービス

海外旅行中、ライフカード会員は世界主要都市20ヶ所に設置された窓口を利用できます。

現地の情報収集から病気やケガをしたときの病院の紹介まで、現地スタッフが日本語で案内してくれる頼れるサービスです。

海外アシスタンスサービス「LIFE DESK」

- 渡航先での各種情報提供(交通機関の案内・ショーやイベント情報の案内 など)

- 海外でより楽しい時間を過ごすための予約(ホテル、リゾート施設の予約・レストランの予約 など)

- もしものトラブルが生じたときの対応(カードの盗難、紛失時の手続き・保険会社への連絡先の案内 など)

一方で、充実したアシスタンスサービスがあるものの、通常のライフカードには海外旅行傷害保険の適用はありません。

そこでおすすめしたいのが学生専用ライフカードです。海外旅行傷害保険が自動付帯かつ海外利用総額の3%がキャッシュバックされる学生特典が魅力です。海外に行く予定がある学生におすすめのカードです。

ライフカードのお得な特典

- 入会後1年間はポイント1.5倍

- 1年間の利用額に応じてポイント最大2倍

- ポイントの有効期限は最大5年

- 会員限定モールの利用でいつものネットショップの利用がポイント最大25倍

- 海外アシスタンスサービス付帯

ビューカード スタンダードは通勤・通学で電車やバスを利用しているなら検討すべき1枚

ビューカード スタンダード

| 年会費 | 524円(税込) |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | VISA・Mastercard・JCB |

ビューカード スタンダード

| 年会費 | 524円(税込) |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | VISA・Mastercard・JCB |

- 通勤・通学などでJRの利用が多い方

- JRの駅ビルをよく利用する方

ビューカード スタンダードの基本情報

| ETCカード | 524円 |

|---|---|

| 家族カード | 524円 |

| 付帯保険 | 国内旅行傷害保険:最高1,000万円、海外旅行傷害保険:最高500万円 |

| ポイントの種類 | JRE POINT |

| タッチ決済 | – |

| スマホ決済 | Apple Pay、楽天ペイ |

| 交換可能マイル | JAL |

| 最短発行 | 10日程度 |

| ポイントの使い道 | ・Suicaへのチャージ ・「JRE MALL」で買い物利用 ・商品交換 |

| 申し込み条件 | 電話連絡のとれる満18歳以上の方(高校生を除く) |

ビューカード スタンダードのメリット・デメリット

- モバイルSuicaへのチャージで1.5%、モバイルSuica定期券で5%還元

- 年間の利用額に応じてボーナスポイントがある

- 特約店がJR系の店舗やサービスに限られる

- 年会費がかかる

ビューカード スタンダードの還元率

ビューカード スタンダードはSuica・定期券・クレジットカードの3つの機能が1枚のカードになっています。JRをよく利用する人には持っておいて損のないカードです。年会費は524円ですが、通勤・通学でいつの間にかポイントが貯まっていきます。

このカードを利用すると、SuicaへのオートチャージやモバイルSuicaへのチャージで1.5%のポイント還元が受けられます。さらに、モバイルSuicaで定期券を購入すれば還元率は5.0%まで上がります。

また、「えきねっと」を利用して新幹線eチケットを購入すると5%のポイントが貯まります。出張などで新幹線を多く利用する方にもおすすめのカードです。

ふだんの買い物でも、ビューカード スタンダードでチャージしたSuicaで決済をすれば還元率は1.5%になり、他カードと比べても高い還元率で利用できます。

貯まったポイントは1ポイント=1円相当としてSuicaにチャージできるので、無駄なく生かせます。海外旅行傷害保険が利用付帯しているのもこのカードのメリットです。

ビューカード スタンダードのお得な特典

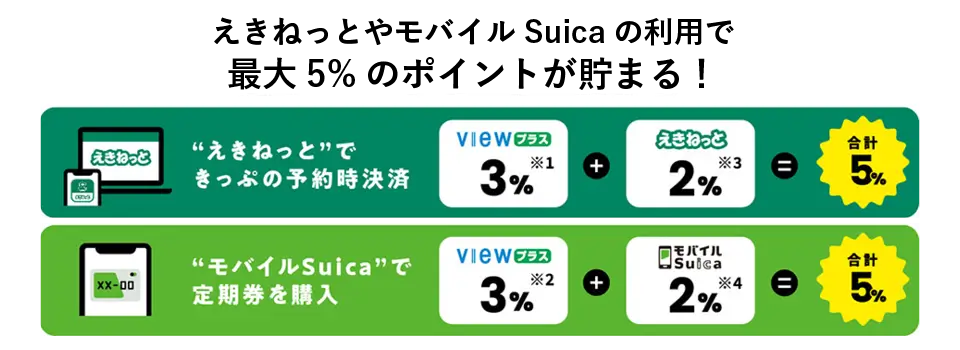

- 「えきねっと」でのきっぷ購入でポイント還元率5%

- モバイルSuicaでのグリーン券購入でポイント還元率5%

- モバイルSuicaでの定期券購入でポイント還元率5%

- 駅ビルなどのJRE POINT加盟店で買い物をするとポイント還元率1%

- JR東日本運営の通販サイト「JRE MALL」での買い物でポイント還元率最大3.5%

- Suicaへのチャージで還元率1.5%

- 通常還元率と合わせれば2.0%

- 1ポイント=1円相当としてSuicaにチャージすることができる

- 年間の利用額累計に応じて、ボーナスポイントがもらえる

ビューカード スタンダードのJRE POINTが貯まる加盟店

- エキュート

- アトレ

- ルミネ

- ニュウマン

- NewDays

- KIOSK など

Marriott Bonvoy アメリカン・エキスプレス・カードはホテル特典とマイル高還元率の人気カード

Marriott Bonvoy アメリカン・エキスプレス・カード

| 年会費 | 23,100円(税込) |

|---|---|

| 還元率 | 0.6%~ |

| 国際ブランド | AMERICAN EXPRESS |

Marriott Bonvoy アメリカン・エキスプレス・カード

| 年会費 | 23,100円(税込) |

|---|---|

| 還元率 | 0.6%~ |

| 国際ブランド | AMERICAN EXPRESS |

- 旅行好きで、優雅なホテルステイを楽しみたい方

- 年間150万円以上のカード決済が見込める方

- 日常の買い物で効率的にマイルを貯めたい方

Marriott Bonvoy アメリカン・エキスプレス・カードの基本情報

| ETCカード | 無料 |

|---|---|

| 家族カード | 1枚目無料、2枚目以降11,550円 |

| 付帯保険 | 国内旅行傷害保険:最大2,000万円(利用付帯) 海外旅行傷害保険:最大3,000万円(利用付帯) |

| ポイントの種類 | Marriott Bonvoyポイント |

| タッチ決済 | American Expressのタッチ決済 |

| スマホ決済 | Apple Pay、Google Pay |

| 交換可能マイル | 39の航空会社のマイルと交換できる |

| 最短発行 | 最短60秒で結果通知メールが届く |

| ポイントの使い道 | ・希望航空会社のマイルへ移行 ・マリオット・インターナショナル系列のホテル滞在 |

| 申し込み条件 | ・満20歳以上であること ・日本国内に居住していること ・安定した収入があること |

Marriot Bonvoy アメリカン・エキスプレス・カードのメリット・デメリット

- カード継続のたびに無料宿泊特典を得られる

- マイル還元率が最大で1.25%

- 無料宿泊特典は年間150万円以上のカード利用者限定

- ふだん使いできる特約店が少ない

Marriot Bonvoy アメリカン・エキスプレス・カードの無料宿泊特典

「年間150万円以上の利用」という条件をクリアすれば、カード継続のたびに1泊1室、大人2名までの無料宿泊特典がプレゼントされます。

▼無料宿泊特典が利用できるのは世界138の国と地域、7,900軒を超えるMarriott Bonvoyロイヤルティプログラム参加ホテル

世界中のラグジュアリーなホテルに滞在できるカードとして、旅行愛好家から絶大な支持を得ています。日本国内では、ザ・リッツ・カールトンやシェラトン、エディション、ウェスティンホテルなどが人気です。

また、Marriott Bonvoyのシルバーエリート会員資格が自動付与されるだけでなく、年間100万円以上のカード利用でゴールドエリート会員資格へアップグレードされるのも魅力です。ゴールドエリート会員の特典は次のとおり。ホテル滞在時の満足感を上げる、特別な優待です。

【ゴールドエリート会員の特典】

- 空室状況により、部屋のアップグレード

- ホテル滞在時のお買い物で25%のポイントボーナス

- ゴールドウェルカムギフトポイントの進呈

- 午後2時までのレイトチェックアウト など

Marriott Bonvoy アメリカン・エキスプレス・カードの還元率

Marriott Bonvoy アメリカン・エキスプレス・カードのマイル還元率は1.0%の高還元率です。

さらに、60,000ポイントをまとめて交換をすると5,000マイルがボーナスとして進呈され、マイル還元率は1.25%にアップします。

Marriott BonvoyポイントはANAやJALを含め、39の航空会社のマイルと交換できます。世界中を旅したい方には、使い勝手抜群です。

Marriott Bonvoy アメリカン・エキスプレス・カードのお得な特典

- カード継続のたびに無料宿泊特典

- マイル還元率は最大1.25%

- シルバーエリート会員資格が自動付帯

- 会員限定価格でMarriott Bonvoy系列ホテルにお得に宿泊できる

ANAアメリカン・エキスプレス・カードはボーナスマイルがあり旅行関連サービスが豊富

ANA アメリカン・エキスプレス・カード

| 年会費 | 7,700円(税込) |

|---|---|

| 還元率 | 0.5〜0.75% |

| 国際ブランド | AMERICAN EXPRESS |

ANA アメリカン・エキスプレス・カード

| 年会費 | 7,700円(税込) |

|---|---|

| 還元率 | 0.5〜0.75% |

| 国際ブランド | AMERICAN EXPRESS |

- 陸でも空でも効率的にANAマイルを貯めたい方

- 飛行機の利用が多い方

ANAアメリカン・エキスプレス・カードの基本情報

| ETCカード | 無料(発行手数料935円) |

|---|---|

| 家族カード | 2,750円 |

| 付帯保険 | 国内旅行傷害保険:最高2,000万円 海外旅行傷害保険:最高3,000万円 |

| ポイントの種類 | メンバーシップ・リワード |

| タッチ決済 | アメックスのタッチ決済 |

| スマホ決済 | Apple Pay |

| 交換可能マイル | ANA |

| 最短発行 | 1週間程度 |

| ポイントの使い道 | ・ANAマイルへ移行 ・航空券との交換 |

| 申し込み条件 | 20歳以上の本人に安定した収入のある方 |

ANAアメックスのメリット・デメリット

- ボーナスマイルが豊富

- 手厚いサービスや保険

- 基本ポイント還元率は0.3%

- 「ポイント移行コース」の登録には年間参加費6,600円が追加で必要

ANAアメックスの還元率

画像引用:ANAアメックス公式

ANAアメリカン・エキスプレス・カード(ANAアメックス)は年会費を抑えながら、ANAマイルを効率的に貯めたい人におすすめのクレジットカードです。

基本還元率は0.3%ですが、「ポイント移行コース」への登録(年間参加費6,600円)でマイル還元率が1.0%になります。また、ポイント有効期限が無期限にもなります。

ボーナスマイルなどの優待も多く、陸でも空でもマイルを徹底して貯めたい人におすすめです。日々の利用で貯まったポイントをANAマイルにそのまま移行できます。

ポイント優待をまとめると次のとおり。ポイントとマイルが両方貯まりますよ。

ANAアメックスの優待

- 入会ボーナス1,000マイル

- 継続ごとに1,000マイル

- 「ポイント移行コース」への登録(年間参加費6,600円)でマイル還元率が1.0%+ポイント無期限

- ANA便の搭乗ボーナスマイル(区間基本マイレージ×クラス・運賃倍率×10%)

- ANAグループでのカード利用はポイント1.5倍

ANAアメックスの手厚いサービスや保険

ANAアメックスには、アメックスカードならではの手厚い会員サービスや保険がそろっています。

ANAアメックスのサービスや保険

- 国内外29空港の空港ラウンジサービス(同伴者1名無料)

- 海外旅行からの帰国時に空港から自宅までの「手荷物無料宅配サービス」

- 旅行傷害保険(国内:最高2,000万円/海外:最高3,000万円)

- ショッピング・プロテクション(破損・盗難などの損害を年間最高200万円まで補償)

- オンライン・プロテクション

上記はサービスの一例です。トラベルサポートやANA関連の優待が多く、日頃からANA便の利用が多い人にはメリットある1枚です。

アメリカン・エキスプレス・グリーン・カードはステータスカードの象徴として知名度が高い

アメリカン・エキスプレス・グリーン・カード

| 年会費 | 月会費1,100円(税込) |

|---|---|

| 還元率 | 0.3〜1.0%※ |

| 国際ブランド | AMERICAN EXPRESS |

※「メンバーシップ・リワード・プラス(年間参加費3,300円)」登録で対象加盟店でのポイント還元率が最大10倍+ポイントの有効期限無期限

(プロモーションを含みます)

アメリカン・エキスプレス・グリーン・カード

| 年会費 | 月会費1,100円(税込) |

|---|---|

| 還元率 | 0.3〜1.0%※ |

| 国際ブランド | AMERICAN EXPRESS |

※「メンバーシップ・リワード・プラス(年間参加費3,300円)」登録で対象加盟店でのポイント還元率が最大10倍+ポイントの有効期限無期限

(プロモーションを含みます)

- 海外での利用が多い方

- 世界的な知名度を誇るアメックスプロパーカードを利用したい方

アメリカン・エキスプレス・グリーン・カードの基本情報

| ETCカード | 無料(発行手数料935円) |

|---|---|

| 家族カード | 月会費550円 |

| 付帯保険 | 国内旅行傷害保険:最高5,000万円 (利用付帯) 海外旅行傷害保険:最高5,000万円 (利用付帯) オンライン・プロテクション、リターン・プロテクション、ショッピング・プロテクション |

| ポイントの種類 | メンバーシップ・リワード |

| タッチ決済 | American Expressのタッチ決済 |

| スマホ決済 | Apple Pay、Google Pay |

| 交換可能マイル | ANA、JAL |

| 最短発行 | 2週間程度 |

| ポイントの使い道 | ・メンバーシップ・リワード カタログサイトでギフト券や商品、クーポンと交換 ・楽天ポイントや提携ホテルのポイントなどの他社ポイントと交換 |

| 申し込み条件 | ・満20歳以上であること ・日本国内に居住していること ・安定した収入があること |

アメリカン・エキスプレス・グリーン・カードのメリット・デメリット

- ステータスカードとして世界中で知名度がある

- 旅行関連サービスに優れる

- 年間で10,000円以上費用がかかる

- 「メンバーシップ・リワード・プラス」に登録しない場合、還元率が低い

アメリカン・エキスプレス・グリーン・カードのステータス

「アメックスグリーン」の呼び名で知名度が高く、多くの著名人が愛用。洗練されたデザインで男性にも女性にも人気の高いカードです。

ステータスカードの象徴ともいえるアメックスカード。アメックスのプロパーカードとしては、もっとも手に入れやすい一般カードの位置づけですが、他社のゴールドカードにも引けを取らないサービスが備わっています。

空港ラウンジの利用については、国内外29空港のラウンジを無料利用できるほか、「プライオリティ・パス・メンバーシップ」に年会費無料で登録できます。アメックスならではの多彩な旅行関連サービス、手厚い会員補償を体験でき、上位カードのアメックスゴールドやアメックスプラチナの取得を目指したい方の最初の1枚としてもおすすめです。

「メンバーシップ・リワード・プラス(年間参加費3,300円)」へ登録すれば、ポイントの有効期限が無期限になる他、AmazonやYahoo!ショッピングなど、多くの店舗で還元率が増します。さらにポイント交換のレートも上がるので、貯めたポイントを有効活用できますよ。

JCBとの提携によりJCB加盟店でも利用できるため、国内での使い勝手も申し分ありません。また、アメックスカードは利用限度額に一律の制限を設けていないので、高額出費の際も柔軟な対応を得やすいのも特徴です。

アメリカン・エキスプレス・グリーン・カードのお得な特典

- 会員専用旅行サイトなど旅行関連の特典が充実

- 国内外29空港のラウンジを無料利用できる

- 「プライオリティ・パス・メンバーシップ」への無料登録が可能

- 「グローバル・ホットライン」海外旅行先での24時間日本語サポート

- ショッピング・プロテクションなど会員補償が充実

- ステータス性抜群のアメックスのプロパーカードの中で、もっとも手軽な年会費で利用できる

利用目的別におすすめクレジットカード33枚を比較!

自分に合った究極の1枚を選ぶには、自分の利用目的とクレジットカードの特徴を比較することが重要です。

そこで、ここでは厳選した33枚を利用目的に合わせて以下の表にまとめました。

| 利用目的 | 特徴 | カード名 | 年会費 | 還元率 | 旅行傷害保険 | 国際 ブランド | 詳細 |

|---|---|---|---|---|---|---|---|

| 学生や新社会人など 若者におすすめ | 39歳までに入会すれば その後も還元率2倍の 優遇が続く |  JCB CARD W | 無料 | 1.0% | 海外:最高2,000万円(利用付帯) | 詳細 | |

| 最大20%の高還元率 |  Olive | 無料 | 0.5% | 海外:最高2,000万円 (利用付帯) | 詳細 | ||

| 追加カードが発行可能で 利便性に富む 銀行系カード |  三菱UFJカード | 無料 | 0.5% | 海外:最高2,000万円(利用付帯) | 詳細 | ||

| 通勤・通学で電車やバスを 利用しているなら検討すべき 1枚 |  ビューカード スタンダード | 524円 | 0.5% | 国内:最高1,000万円(利用付帯) 海外:最高500万円(利用付帯) | 詳細 | ||

| キャラクターやアニメなど、 豊富なデザインから カードを選べる |  VIASOカード | 無料 | 0.5% | 海外:最高2,000万円(利用付帯) | 詳細 | ||

| 高還元率! 効率的にポイントを 貯めたい人におすすめ | 年会費無料かつ高還元率、 旅行保険も充実 |  リクルートカード | 無料 | 1.2% | 国内:最高1,000万円(利用付帯) 海外:最高2,000万円(利用付帯) | 詳細 | |

| QUICPayの利用で 還元率2.0%*1 |  セゾンパール・アメリカン・エキスプレス・カード Digital | 1,100円 (初年度年会費無料・ 年1回以上 の利用で 翌年度無料) | 0.5% | – | 詳細 | ||

| メルカリで最大4%還元 |  メルカード | 無料 | 1.0% | 適用なし | 詳細 | ||

| Vポイントが高還元率 で貯まる |  Vポイントカード Prime | 1,375円 (初年度無料・ 年一回以上の利用で 翌年度無料) | 1.0% | 国内:最高1,000万円(利用付帯) 海外:最高2,000万円(利用付帯) | 詳細 | ||

| 誕生月にポイント3倍で ポイントプログラムも優秀 |  ライフカード | 無料 | 0.5% | – | 詳細 | ||

| ビックポイ ントと JRE POINT の二重取り ができる |  ビックカメラSuicaカード | 524円 (初年度無料・ 年1回の利用 で翌年度無料) | 0.5% | 国内:最高1,000万円(利用付帯) 海外:最高500万円(利用付帯) | 詳細 | ||

| コンビニやスーパーなど ふだん使いで お得感を得たい人 におすすめ | 安全性重視+コンビニ利用 の多い方におすすめ |  三井住友カード(NL) | 無料 | 0.5% | 海外:最高2,000万円(利用付帯) | 詳細 | |

| イオングループ各店舗で 幅広い優待 |  イオンカードセレクト | 無料 | 0.5% | – | 詳細 | ||

| nanacoポイントがチャージ のたびにお得に貯まる |  セブンカード・プラス | 無料 | 0.5% | – | 詳細 | ||

| ネットショップでの 利用におすすめ | ポイントを貯める楽しみを 存分に味わえる |  楽天カード | 無料 | 1.0% | 海外:最高2,000万円(利用付帯) | 詳細 | |

| Amazonでいつでも 1.5%還元以上 |  Amazon Mastercard | 無料 | 1.0% | 海外:最高2,000万円(利用付帯) | 詳細 | ||

| オリコモールの利用で 還元率大幅アップ |  Orico Card THE POINT | 無料 | 1.0% (入会後6ヶ月間は2.0%) | – | 詳細 | ||

| スマホ決済に紐付けて お得かつ便利に 使いたい人に おすすめ | PayPay残高にチャージ できる |  PayPayカード | 無料 | 1.0% | – | 詳細 | |

| dポイントカードの併用で ポイント二重取り |  dカード | 無料 | 1.0% | 国内:最高1,000万円(利用付帯) 海外:最高2,000万円(利用付帯)※29歳以下のみ | 詳細 | ||

| au PAYとひも付けて ポイント二重取り |  au PAY カード | 無料 | 1.0% | 海外:最高2,000万円(利用付帯) | 詳細 | ||

| LINE Payとひも付けて便利 |  Visa LINE Payクレジットカード(P+) | 無料 | Visa利用:0.5% チャージ&ペイ利用:5% | 海外:最高2,000万円(利用付帯) | 詳細 | ||

| 海外旅行に持参 海外での 利用におすすめ | 年会費無料なのに海外旅行 傷害保険が充実 |  エポスカード | 無料 | 0.5% | 海外:最高3,000万円(利用付帯) | 詳細 | |

| 女性におすすめの クレジットカード |  Likeme by saison card | 無料 | 1.0%キャッシュバック | 海外:最高3,000万円(利用付帯) | 詳細 | ||

| マイル高還元率 旅行を 楽しみたい人におすすめ | 無料宿泊特典が毎年 もらえる |  Marriot Bonvoy アメリカン・エキスプレス・カード | 23,100円 | 1.0% | 国内:最高2,000万円 (利用付帯) 海外:最高3,000万円 (利用付帯) | 詳細 | |

| ボーナスマイルがあり 旅行関連サービスが豊富 |  ANAアメリカン・エキスプレス・カード | 7,700円 | 0.3%〜 | 国内:最高2,000万円(利用付帯) 海外:最高3,000万円(利用付帯) | 詳細 | ||

| すぐにカードを 利用したい人に おすすめ | 最短5分で デジタル発行可能 |  セゾンカードインターナショナル | 無料( ショッピングまたはキャッシングの利用がないと手数料が1,650円) | 0.5% | なし | 詳細 | |

| サービス重視 の人におすすめ | 国内外20万ヵ所以上の 優待サービスを利用できる |  JCBカードS | 無料 | 0.5% | 海外旅行傷害保険:最高2,000万円(利用付帯) | 詳細 | |

| ステータス性重視 誇れる1枚が 欲しい人におすすめ | ステータスカードの 象徴として知名度が 高い |  アメリカン・エキスプレス・グリーン・カード | 月会費 1,100円 | 0.3〜1.0% | 国内:最高5,000万円 (利用付帯) 海外:最高5,000万円 (利用付帯) | 詳細 | |

| 総合力抜群のステータス カード |  JCBゴールド | 11,000円 (初年度無料) | 0.5% | 国内:最高5,000万円(利用付帯) 海外:最高1億円(利用付帯) | 詳細 | ||

| 豪華特典が魅力の ステータス入門カード |  ラグジュアリーカード(チタン) | 55,000円 | 1.0% | 国内:最高1億円(利用付帯) 海外:最高1億2千万円(自動付帯) | 詳細 | ||

| 年間100万円以上 の利用があれば年会費無料 |  三井住友カード ゴールド(NL) | 5,500円(税込) (年間100万円 以上の利用で 翌年以降の年会費永年無料) | 0.5% | 国内:最高2,000万円(利用付帯) 海外:最高2,000万円(利用付帯)*2 | 詳細 | ||

| ドコモユーザーなら 断然おすすめ |  dカード GOLD | 11,000円 | 1.0% | 国内:最高5,000万円(利用付帯) 海外:最高1億円(うち5,000万円が自動付帯) | 詳細 |

*2 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

初心者でも失敗しないクレジットカードの選び方

クレジットカードは主に、一般カード、ゴールドカード、プラチナカード、ブラックカードの4つのランクに分けることができます。

ただし、同じランクであってもカードによってスペックはさまざまです。そのため、ランクにとらわれず年会費やポイント還元率などのスペックを比較して選ぶことが重要です。

クレジットカードを発行する際に、確認しておきたい項目は以下の7つです。

- 年会費

- ポイント還元率

- 国際ブランド

- 特典

- セキュリティと保険

- 発行スピード

- カードランク

クレジットカードを初めて作るという方は、こちらの記事も合わせてご覧ください。

初心者には年会費無料のカードがおすすめ

年会費はクレジットカードを選ぶうえで誰もが気になるポイントですよね。クレジットカードの年会費は永年無料のものから10万円以上するものまでランクによって幅があります。

付帯サービスは最小限に、基本的な決済機能とポイント還元を目的としての発行なら年会費無料のクレジットカードでも十分です。

とはいえ、年会費が高いカードほどポイントの優遇があることが多いため、カードの利用頻度によっては優遇されたポイントで年会費の元が取れることもあります。自分がどの程度の頻度で使用するかをイメージしながら判断するのもおすすめです。

また、年会費無料のクレジットカードを選ぶ際は、「永年無料」と「条件によっては無料」の違いをちゃんと確認しておきましょう。

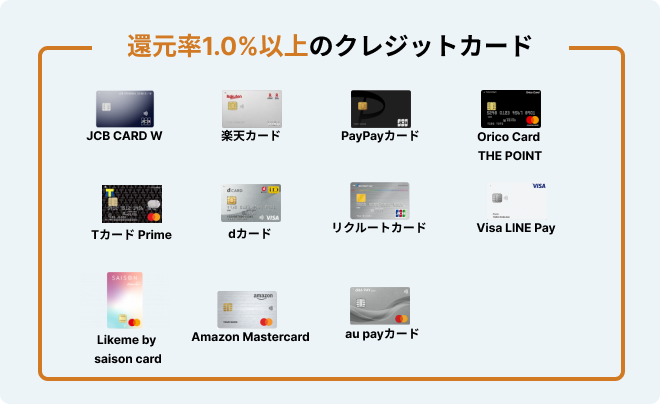

高還元率カードの基準は還元率1%以上

一般的に基本還元率が高いクレジットカードほどポイントを貯めやすく、貯まったポイントは景品に交換したり、支払いに活用できるためお得です。還元率1.0%以上を高還元率カードの基準として見ていくとよいでしょう。

また、ぜひチェックしてほしいのがカード会社ごとの特約店です。基本還元率の低いカードでも、自分がふだん頻繁に利用する店舗が特約店になっていれば、ほかの高還元率カードより効率的にポイントを貯めることができます。

例えば、基本ポイント還元率が0.5%の三井住友カード(NL)は、セブン‐イレブンなどでスマホのタッチ決済を利用するとポイント還元率が最大7%*となるので、ポイント還元率を大幅に増やすことができます。

※スマホのVisaタッチ決済・Mastercardタッチ決済での支払いが対象です。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

※上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Payで、Mastercardタッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

どんな店舗が特約店になっているのか、また特約店の利用で還元率がどの程度アップするのかもあわせて見ていきましょう。

国際ブランドのシェア率やサービスの違いで比較する

国際ブランドとは、クレジットカードを世界中で利用するために決済システムを提供しているネットワークです。

VISA・Mastercard・JCB・American Express・Diners Clubを5大国際ブランドと呼び、なかでもVISAとMastercardは世界中で大きなシェアを占めています。

クレジットカードごとに、選ぶことができる国際ブランドが決まっています。

また、複数の国際ブランドの中から選べるカードもあり、申し込みの際は自分が利用したいブランドを選ぶことになります。同じカードでも、国際ブランドの違いにより若干サービスが変わってくることもあるため、注意が必要です。

海外で利用する予定があるなら、VISAまたはMastercardを選べば加盟店が多いので困らないでしょう。VISAはアメリカ、Mastercardはヨーロッパでシェア率が特に高いといわれています。

国内での利用がメインなら、日本発の国際ブランドであるJCBを選ぶのもよいでしょう。American ExpressとDiners Clubは独自優待が際立っていることでファンを獲得しています。

自分にとって魅力的な特典があるかをチェック

クレジットカードには基本的な決済サービスに加えて、多くの魅力的な特典が付帯しています。一般的には上位カードになるにつれて特典の内容が充実しますが、一般カードであっても日常的に使える特典が多数あります。

今回の記事で紹介している、ポイント加算以外の特典をピックアップします。

おすすめの特典をピックアップ!

- 三菱UFJカード

- セブン‐イレブンなどでいつでも5.5%のポイント還元

- セゾンパール・アメリカン・エキスプレス・カード

- QUICPay加盟店で買い物をすると、利用金額の2%還元

*利用金額が年間合計30万円(税込)に達する引落月までが対象

- QUICPay加盟店で買い物をすると、利用金額の2%還元

- イオンカードセレクト

- イオングループ対象店舗の毎月20日・30日「お客さま感謝デー」で買い物代金5%OFF

- イオンシネマの映画料金がいつでも300円OFF(ミニオンズデザインを選べばいつでも1,000円) *

- 年間のカード利用が100万円以上など、一定の条件を満たせば無料でゴールドカードを発行できる

- イオン銀行ATMの入出金手数料が無料

- イオン銀行以外のATMも入出金手数料が最大月5回無料

- アメリカン・エキスプレス・グリーン・カード

- 海外旅行先での24時間日本語サポート

- カード会員専用旅行サイトあり。優待料金や会員限定特典が用意されている

- 電話1本で国内外の旅行の手配を代行

- dカード

- ケータイ補償(新規購入後1年間は最大1万円分の補償)

- ahamoユーザーへのボーナスパケット+1GB/月

- 家電のノジマで還元率2.0%+3%OFF

- au PAY カード

- au携帯 利用料の割引

- エポスカード

- 年4回、会員限定「マルコとマルオの7日間」で期間中何度でも10%オフ

- エポトクプラザからのイオンシネマのチケットを事前購入で1,400円

- カラオケ店や居酒屋など、全国約1万店舗での優待

- dカード GOLD

- ケータイ補償(新規購入後3年間は最大10万円分の補償)

- ahamoユーザーへのボーナスパケット+5GB/月

- 家電のノジマで還元率2.0%+3%OFF

※イオンシネマ/シアタス以外の映画館および、「割引対象外」表示がある特別興行などではご利用いただけません。

空港ラウンジを無料利用できるカード

- アメリカン・エキスプレス・グリーン・カード

国内外29空港のラウンジが無料利用可能(同伴者1名も無料)

「プライオリティ・パス・メンバーシップ」への無料登録が可能 - 三井住友カード ゴールド(NL)

国内の主要空港、ハワイ・ホノルルの空港内にあるラウンジが無料利用可能 - dカード GOLD

国内の主要空港、ハワイ・ホノルルの空港内にあるラウンジが無料利用可能

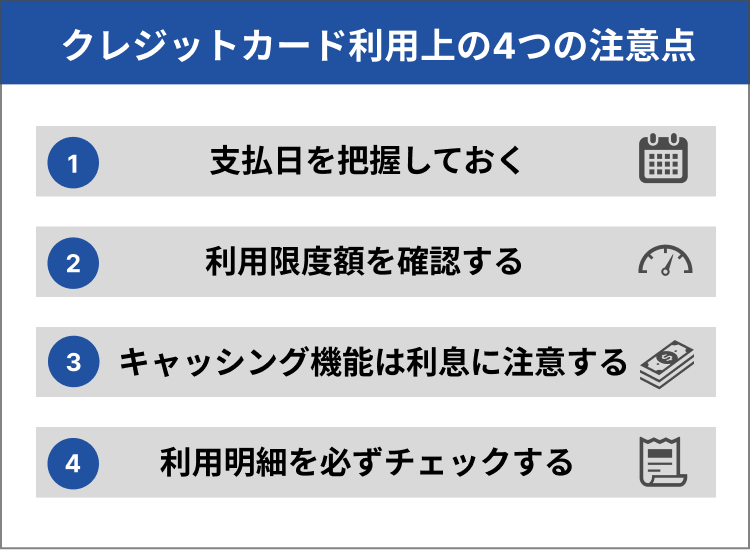

もしものときに必要なセキュリティと保険も要確認

クレジットカードに付帯している保険はカード会員に安心して旅行やショッピングを楽しんでもらうためのサービスの一つで、利用者にとってはありがたい特典です。

保険の内容を重視して選びたい方は特に、どんな保険が付帯しているかを把握したうえで、付帯条件や補償内容の確認も行いましょう。

クレジットカードに付帯している保険の一例

- 国内・海外旅行傷害保険

- 航空便遅延保険

- お買物安心保険(ショッピング保険)

- オンライン・プロテクション

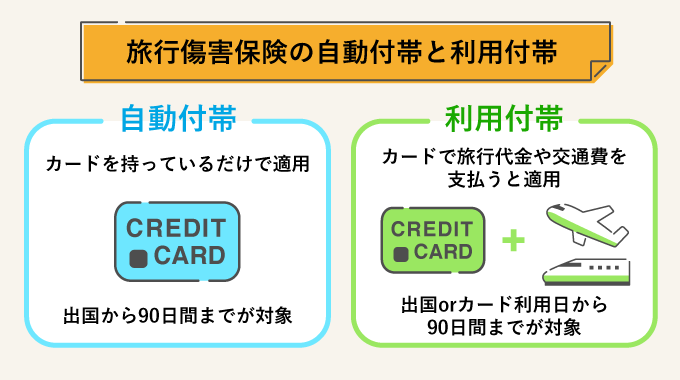

注意していただきたいのが、国内・海外旅行傷害保険における「自動付帯」と「利用付帯」の違いです。

留学やワーキングホリデーなど、長期滞在の予定がある方は自動付帯のカードを選んでおく方がよいでしょう。クレジットカードごとに「自動付帯」と「利用付帯」の条件が設定されているため、しっかりと確認しましょう。

海外旅行傷害保険が自動付帯するカード

| カード名 | 最高補償額 |

|---|---|

| dカード GOLD | 5,000万円 |

また、クレジットカード利用時の安全性を重視したい方は「ショッピング保険」や「オンライン・プロテクション」が備わっているカードに注目して選ぶとよいでしょう。

- クレジットカードで購入した商品が破損・盗難にあったときに補償してくれる保険

- 「盗難・紛失保険(カード自体を盗難・紛失してしまったときに適用される保険)」とは別

- カードによって呼び名が異なる(ショッピング保険・お買物安心保険 など)

- 補償額がカードによって違う

- 補償期間は基本的には購入日より90日間

ショッピング保険が付帯するカード

| カード名 | 1年間の補償限度額 |

|---|---|

| アメリカン・エキスプレス・カード | 500万円 |

| dカード GOLD | 300万円 |

| 三井住友カード ゴールド(NL) | |

| リクルートカード | 200万円 |

| Visa LINE Payクレジットカード(P+) | 100万円 |

| JCB CARD W | |

| 三菱UFJカード | |

| dカード | |

| au PAY カード | |

| イオンカードセレクト | 50万円(補償期間180日) |

- 心当たりのないインターネット上での不正使用による損害を補償するサービス

オンライン・プロテクション付帯カード

また、盗み見やスキミング防止の観点から安全性を高めたナンバーレスカードも登場しています。

ナンバーレスカード

【カード番号の記載を完全になくしたカード】

【カード番号の記載を裏面だけに集約したカード】

急いでいる人は最短発行の記載に注目

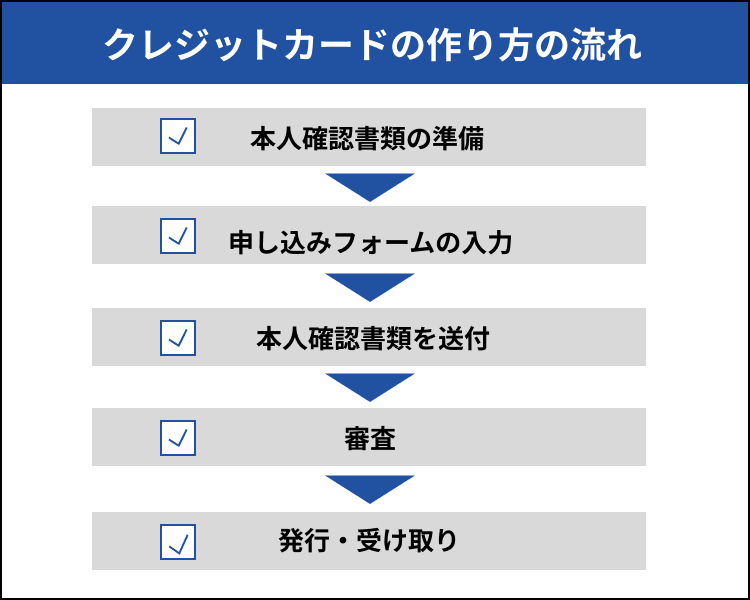

「なるべく早く手にしたい!」と考えている方は最短即日発行できるクレジットカードを選びましょう。

クレジットカードの申し込みから手元に届くまでは通常は1週間程度かかります。ですが中には、数分で審査が終了し3日程度で受け取れるものや、カードが届く前にカード番号が付与され、すぐにネットショッピングなどで利用できるものもあります。

また、オンラインで申し込んだあとカードカウンターを訪ねれば、その日に受け取れるカードもあるので急いで発行したいという方には便利です。

即日発行できるクレジットカード

【申し込み当日にカードを受け取れる】

- イオンカードセレクト:イオン店舗で即日受け取りが可能

- エポスカード:マルイ店舗内のエポスカードセンターで即日受け取りが可能

【カード番号が先にわかり、ネットショッピングなどで即時利用できる(カード本体は後日郵送)】

- セゾンパール・アメリカン・エキスプレス・カード:デジタルカードなら最短5分

- 三井住友カード(NL):審査後最短10秒でカード番号発行*

- 三井住友カード ゴールド(NL):審査後最短10秒でカード番号発行*

即日発行できるクレジットカードについて詳しく知りたい方は、こちらの記事も合わせてご覧ください。

カードランクによってステータスや審査難易度が違う

クレジットカードには、おもに4つのランクがあります。カードのランクとその特徴を記します。

【カードランクの特徴】

| 一般カード | ・年会費無料のカードが多い ・満18歳以上から持て、審査の難度が低い |

|---|---|

| ゴールドカード | ・空港ラウンジの無料利用が付帯するカードが多い ・一般カードよりも保険の補償額が高くなる |

| プラチナカード | ・コンシェルジュサービスが付帯することが多い ・旅行やグルメなどのサービスが充実 |

| ブラックカード | ・最高ランクのステータスカード ・基本的にインビテーション(招待制)で発行される |

一般的にはカードのランクが上がるほどステータスカードとしての価値も上がり、付帯サービスや補償が充実します。また、利用限度額も高くなります。その一方、審査の難度が上がり、年会費も高額になります。

上位カードならではのステータス性とサービスを重視するか否か、年会費とのバランスを見ながら選びましょう。

今回の記事では、審査難度が低く誰でも発行しやすい一般カードを中心に紹介してきました。一般カードは年会費無料のカードも多く、初めてクレジットカードを発行する方にはもちろん、2枚目、3枚目カードとしての発行も年会費が膨らまずおすすめです。

ステータス性を重視したい方や空港ラウンジを利用したい方向けに、プラチナカードも厳選して紹介していますので、ぜひ参考にしてください。

2枚目のクレジットカードの選び方とお得な組み合わせ

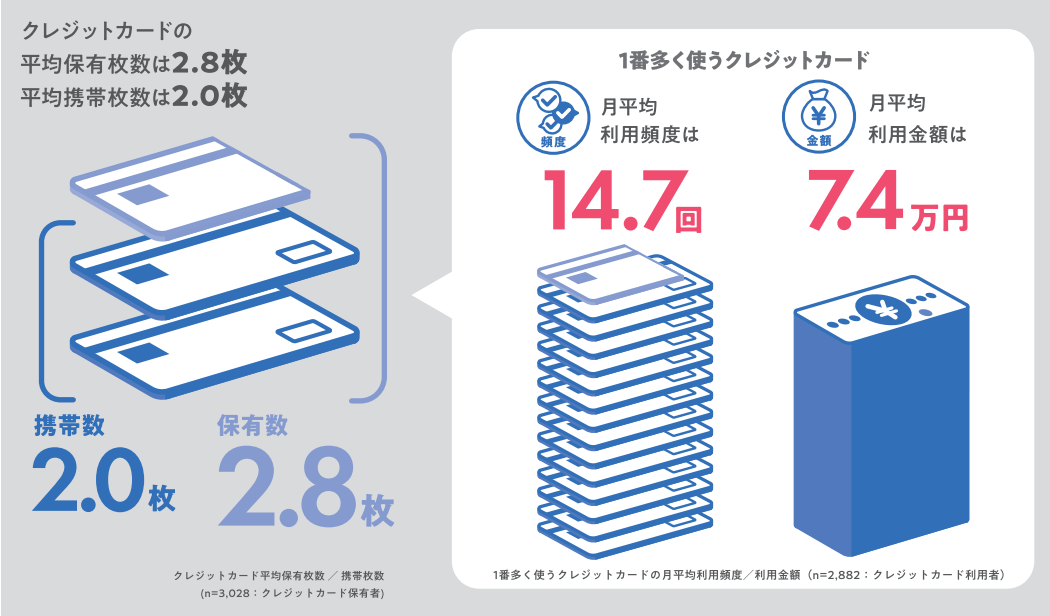

株式会社JCBが発表したアンケート調査によると、日本人のクレジットカードの平均所有枚数は一人あたり2.8枚という結果が出ています。多くの人が2枚目・3枚目カードを発行し、使い分けています。

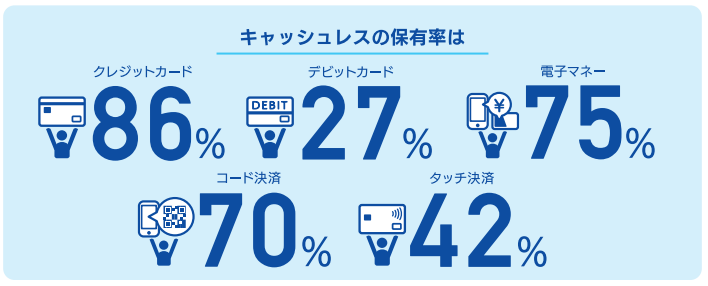

▼クレジットカードの保有枚数の調査

こちらでは、2枚目以降の発行を検討している方に向けて、おすすめの選び方や使い分けのコツをご紹介します。

2枚目以降はメインカードのサービスを補うために発行するのがおすすめ

クレジットカードを複数枚発行する場合、自分にとってのメインカードとサブカードを考えながら選んでいくことが重要です。

| メインカード | ・日々の決済で利用するカード ・基本ポイント還元率を重視して選ぶのがおすすめ(基本還元率が1.0%以上のカードなら、店舗を選ばずいつでも多くのポイントを獲得できる) |

|---|---|

| サブカード | ・2枚目、3枚目カード ・メインカードのサービスを補う目的で選ぶのがおすすめ ・どこで利用しても恥ずかしくない、ステータスカードを選ぶのもよい |

2枚目カードの選び方をご紹介しましょう。

2枚目のクレジットカードの選び方

- 自分がよく利用する店舗が特約店になっているかで選ぶ

- メインカードのサービスや保険を補えるものを選ぶ

- 電子マネーやスマホ決済サービスでメリットがあるものを選ぶ

- 異なる国際ブランドのカードを選ぶ

自分がよく利用する店舗が特約店になっているかで選ぶ

前述したように、クレジットカードには「特約店」と呼ばれる、そのカードだけのポイント優待店があります。

JCB CARD WはAmazonでの還元率が2.0%以上、三井住友カード(NL)はセブン‐イレブンなどでスマホのタッチ決済を利用するとポイント還元率が最大7%*になるといったもの。たいへんお得です。