利用限度額を超えたクレジットカードは利用できなくなります。ですが、支払日がきて、カードの支払いが完了するとリセットされ、再び使えるようになります。

利用限度額は職業や年収、信用情報をもとにカード会社の審査によってきまります。年収300万円以下の人で10~30万円が目安です。

クレジットカードの利用限度額とは

- 利用限度額はカード会社が算出した「支払可能見込額」の範囲内で設定される

- カード利用限度額=ショッピング利用枠+キャッシング利用枠であることが多い

- リボ払いや分割払いの場合は、支払日に引き落とされた分だけ利用可能限度額が回復する

- 利用限度額を増額する方法は大きく4つある

すぐに利用限度額を上げたいなら!

- カード会社に引き上げを申請する(一時的な増額なら即日~4営業日で可能)

- 新しくカードを発行する(即日~1週間で可能)

目次

年収別クレジットカードの利用限度額

クレジットカードの利用限度額は、審査の際に個々にカード会社が決定します。

自分の年収だと利用限度額はいくらくらいになるのか、気になるところですよね。次の表を確認してみてください。

年収に対する利用限度額の目安

| 年収 | 利用限度額 |

|---|---|

| 年収150万円以下 | 限度額は10〜30万円 |

| 年収300万円以下 | 10〜30万円 |

| 年収400万円以下 | 10〜50万円 |

| 年収500万円以下 | 50〜300万円 |

| 年収1,000万円以上 | 100万円〜無制限 |

上記はあくまで目安として見ていただければと思いますが、金額の幅があるように思う人は多いのではないでしょうか。利用限度額は入会時には比較的低く設定されていますが、引き上げることができるのです。

また、クレジットカードの利用限度額にはやはり年収が大きく影響していることが見てとれるかと思います。

それは、クレジットカード会社は利用限度額を決める際に年収をもとにした「支払可能見込額」を計算しているためです。

利用限度額決定の根幹「支払可能見込額」

「支払可能見込額」とは、利用者が無理なく1年間に支払うことができると想定される金額です。

クレジットカード会社は審査の際、支払可能見込額を算定することが2010(平成22)年12月に施行された改正割賦販売法により義務付けられています。支払可能見込額を超えるクレジットカードの新規発行、更新は原則禁止となっているのです。

支払可能見込額の計算式は次のとおりです。生活維持費やクレジット債務も関係しますが、年収が大きな要素となるため、基本的には年収が高いと支払可能見込額も高くなります。

支払可能見込額(基本的な算定式)

支払可能見込額=年収−生活維持費−クレジット債務

参照:日本クレジットカード協会 公式ページ「割賦販売法の改正について」

※「クレジット債務」はクレジット会社に返済する1年間の支払予定額(翌月1回払いは対象外)

算定に用いられる「生活維持費」についても法律で決められています。

生活維持費の一覧表

| 居住形態 | 4人世帯以上 | 3人世帯 | 2人世帯 | 1人世帯 |

|---|---|---|---|---|

| 持家かつ住宅ローン無又は持家無かつ借賃負担無 | 200万円 | 169万円 | 136万円 | 90万円 |

| 持家かつ住宅ローン有又は持家無かつ借賃負担有 | 240万円 | 209万円 | 177万円 | 116万円 |

クレジットカード会社は、上記の支払可能見込額に0.9(経済産業大臣が告示した率)を掛けた金額を超える利用限度額を設定できないことになっています。

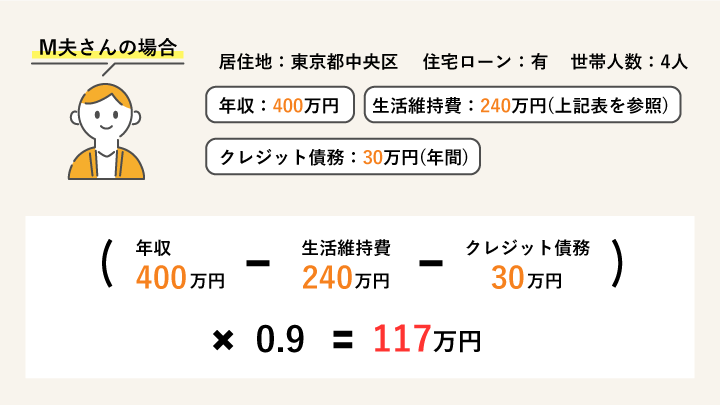

支払可能見込額の計算例

わかりやすいよう、支払可能見込額の計算例をご紹介します。

「自分はいくらくらい利用限度額を引き上げることができるか」の目安を付けたい人は以下を参考に、計算してみるとよいでしょう。

M夫さんには、117万円以内の利用限度額のクレジットカードが発行されることになります。

クレジットカードの利用限度額を引き上げる方法

方法1.カード会社に利用限度額の引き上げを申請する

1つ目に紹介するのは、自分から利用限度額の引き上げをお願いする方法です。次の2つのパターンがあります。

- コールセンターに電話する

- 会員サイトで利用限度額の引き上げ申請をする

どちらかの方法で利用限度額の増額を申請し、クレジットカード会社の審査に通過すると利用限度額を引き上げることができます。

増額申請には「継続的な増額」「一時的な増額」の2種類があります。

継続的な増額

普段から利用限度額に余裕がないような場合は、継続的な増額申請をすることで安心して利用できるようになります。

増額申請の条件はカード会社ごとに取り決めがあります。多くは入会から6ヶ月以上が経った段階で申請できます。

ショッピングご利用可能枠の増額

下の条件に当てはまる方は増枠手続きができません

・入会後6ヵ月以内の方

・前回の増額より6ヵ月以内の方

・現在設定されているご利用可能枠がJCB所定の上限枠に達している方

(JCBカード公式ページより引用)

審査条件、審査期間はカード会社によって異なります。JCBカードでは継続的な増額に対しての審査期間は1〜2週間程度はかかるようです。

一時的な増額

「引っ越しの予定がある」

「旅行の間だけショッピング利用可能額を増やしたい」

などの時は、一時的な増額を申請することができます。

審査期間はJCBカードの場合、即日~最大4営業日までとの記載が公式ページにあります。継続的な増額に比べてスピーディーな審査が可能になるので、急な出費にも対応しやすいのがメリットです。

ただし、利用限度額の一時増額は1回払いのみが対象でキャッシングはできないなどの制限があることも。事前に確認しておきましょう。

方法2.クレジットカードのランクをアップグレードする

例えば、一般カードをゴールドカードに変更して、利用可能枠を増やします。

クレジットカードにはいくつかの種類があります。ゴールドカード、プラチナカード、ブラックカードなどのグレードが高いカードを目にしたこと、ありますよね。

一般的に上位ランクのカードほど利用可能枠の設定が高くなっています。下に三井住友カードの場合を記します。

| カード名 | 利用可能枠 |

|---|---|

| 三井住友カード(NL) | ~100万円 |

| 三井住友カード ゴールド(NL) | ~200万円 |

| 三井住友カード プラチナ | 原則300万円~ |

ただし、高いグレードのカードの審査は一般カードの審査よりも厳しくなります。また、一般カードよりも年会費が高くなることにも注意が必要です。

方法3.新しくカードを発行する

「増額申請やアップグレードにも審査が必要なら、新しくクレジットカードを作ってしまおう」と考える人もいるでしょう。もちろん、新しく発行したカードの分だけ利用可能枠が増えます。

年会費が上がったり、管理が大変になるなど、複数枚のカードを持つ上でのリスクを考えてもメリットがあると感じたら、新たに他社のカードを発行することで増額するのもおすすめです。

ちなみに、アメリカン・エキスプレス・カードやダイナースクラブカードでは、利用限度額に一律の制限が設けられていません。利用限度額は都度変更され、カード利用者の信用力、利用状況次第で高額出費にも柔軟に対応してもらえるという特徴があります。

利用限度額に関してのフレキシブルな対応を望む人は、これらのカードを検討してみるのもよいでしょう。

カード利用可能枠について

アメリカン・エキスプレスのカードのご利用可能枠は、ご利用や期日決済の実績を積まれることで変動しますので、ご利用いただければいただくほどにカード会員様にとってさらに便利なカードになります。

(アメリカン・エキスプレス・カード公式ページより引用)

方法4.利用実績を作る

最後にご紹介するのが、クレジットカードの良好な利用実績を重ねるということです。利用実績を積み重ねれば、増額申請を行わなくても、クレジットカード会社から利用限度額の増額通知が届く場合があります。

ポイントとなるのは「信用力」。毎月、支払日にしっかり返済すれば信用力が高まります。

通常、申し込み時に設定されているクレジットカードの利用限度額は低めに設定されているものです。利用実績を積み重ねることで、カード会社から「この人にもっと利用してもらおう」と思ってもらえるようになると、利用限度額の引き上げが実現します。

クレジットカードの利用限度額を決める審査項目

支払可能見込額の他にも、クレジットカード会社は申し込み内容を総合的に見て利用限度額を決めています。

次のような項目で審査が行われます。詳しくご紹介します。

利用限度額を決める審査項目

- 支払可能見込額

- 申し込み時に記入した情報

- 利用履歴

- キャッシング枠の場合は申請した額

審査項目1.支払可能見込額

利用限度額を決める、一番の要因となるのが支払可能見込額です。

前述したとおり、利用限度額は年収をもとに算出した支払可能見込額の範囲内で設定されます。

審査項目2.申し込み時に記入した情報

クレジットカードの申し込みの際に記入した情報の中から、クレジットカード会社は次のような項目をチェックし、申請者の支払い能力を総合的に判断します。

カード会社のチェック項目

- 職業と勤務先

- 雇用形態

- 勤続年数

- 住居の状況

- 預貯金額

- 家族構成 など

審査項目3.利用履歴

クレジットカードの利用履歴は、個人信用情報機関で管理されています。登録されている情報のことを「クレジットヒストリー(クレヒス)」と呼びます。

クレジットカードを申し込むと、発行元の会社はクレジットヒストリーを調査し、その人のこれまでの他社での利用実績を確認するのです。これが利用限度額の審査に大きな影響を及ぼします。

例えば、他社のクレジットカードで返済を滞納していたり、キャッシングでの借金が多かったりすると利用限度額が希望額よりも引き下げられる可能性があります。クレヒスはきれいな状態にしておかないと、思わぬところで困ることがあるということですね。延滞などの金融事故は起こさないように気をつけましょう。

審査項目4.キャッシング枠の場合は申請した額

キャッシング枠に関しては、申し込み時に利用限度額を申請できます。

よって申請額が考慮されますが、利用限度額は貸金業法の総量規制により借入残高が年収の1/3を超えてはならないと規定されています。

キャッシングをまったく利用する予定がない人は、利用限度額を低く設定することや、カードによっては「キャッシング利用可能枠を希望しない」とすることも可能です。ほとんど利用しない場合や使いすぎを防止したい場合は、キャッシング枠の利用限度額を下限に設定しておくとよいでしょう。

利用限度額の基礎知識・仕組みを解説

ここで、クレジットカードの利用限度額についての基本事項を確認しておきましょう。

クレジットカードの利用限度額には、いくつかの種類があります。

- 総利用可能枠

- ショッピング利用可能枠

- ショッピング割賦枠

- キャッシング利用可能枠

基本的に利用限度額と利用可能枠は同じと考えても問題ありません。それぞれがどのようなものなのか、詳しく見ていきましょう。

1.総利用可能枠

総利用可能枠とは、そのクレジットカードで使える上限額のことをいいます。

例えば、総利用可能枠が50万円、ショッピング利用可能枠が50万円(うち割賦枠30万円)、キャッシング利用可能枠が30万円のケースを考えてみます。このような場合に、キャッシングで20万円の借り入れを行った場合にショッピングで利用できるのは30万円になります。

2.ショッピング利用可能枠

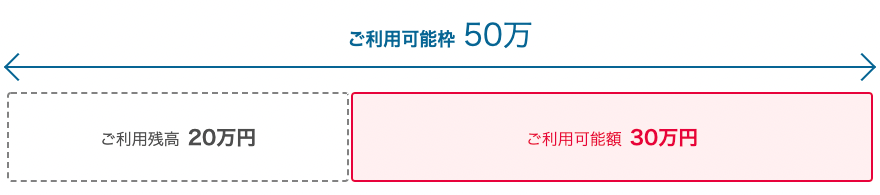

ショッピング利用可能枠とは、ショッピングに使える金額のこと。

ショッピング利用枠はクレジットカードで買い物をするとその分、使える金額が減っていきます。

例えば、下の表のようにショッピング利用可能枠が50万円で20万円の買い物をした場合、使える金額の残高は30万円となります。

ここを意識せずに大きな金額を決済してしまい設定されている利用限度額に達すると、その後は支払日を過ぎるまでカードの利用ができなくなってしまうので注意が必要です。

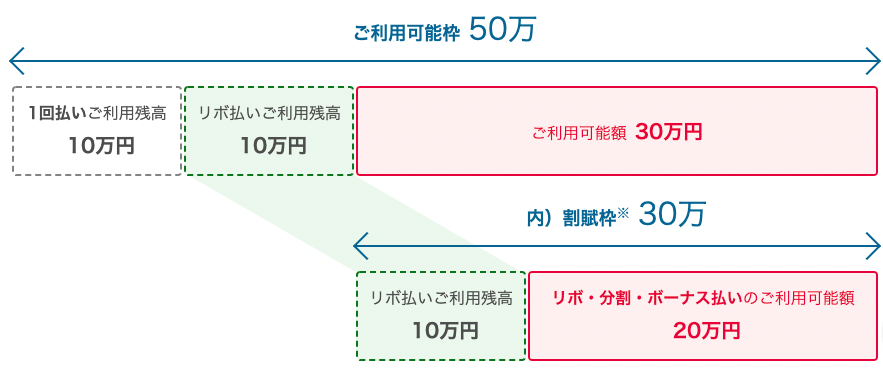

3.ショッピング割賦枠

ショッピング割賦枠とは、ショッピング利用可能枠の中で分割払いやリボ払い、ボーナス払いに使える金額のこと。

先にご紹介したとおり、ショッピング割賦枠で使える金額はショッピング利用可能枠に含まれます。

下記の例は、ショッピング利用可能枠50万円のうち割賦枠が30万円のケースです。1回払いで10万円、リボ払いで10万円の買い物をした場合、ショッピング利用可能枠の残高は30万円になります。また、割賦枠が30万円ですので、リボ払い・分割払い・ボーナス払いの利用可能額の残高は20万円です。

4.キャッシング利用可能枠

キャッシング利用可能枠とは、キャッシングを利用できる上限額のこと。

キャッシングとは、銀行やコンビニなどのATMを利用してお金を借りられるサービスのことです。急な出費が続いてしまい、給料日前なのに手持ちの資金が少なくなってしまったというようなケースで重宝します。

キャッシング利用可能枠は最初から設けられていることもありますが、事前に利用可能枠の設定が必要になることもあります。キャッシングを利用したいと考えている人は、あらかじめ持っているカードにキャッシング利用可能枠が設定されているか確認しておくとよいでしょう。

キャッシング利用可能枠は、カード明細書や、インターネットの会員サイト、コールセンターで確認できます。

クレジットカードの利用限度額はいつリセットされるの?

クレジットカードを利用すると、その分利用できる金額は減ることになります。ですが減る一方では困りますよね。ここからは、どのタイミングで利用限度額がリセットされるのかについて解説していきます。

1回払いの場合

1回払いで支払ったときの利用限度額の回復はシンプルです。その分の支払いが済むとリセットされる仕組みになっています。

例えば、上の15日締め翌月10日払いの場合の例で見てみましょう。締め日の15日までに利用した分は、翌月10日の支払い後に回復します。16日以降に利用した分が回復するのは、さらにその翌月10日です。

表を見ると4月11日に20万円を利用していますが、支払日の翌月5月10日に利用可能額が100万円に回復しています。

リボ払いや分割払いの場合

一方、リボ払いや分割払いをしたときはどうなるでしょうか。1回払いのときよりも、少し複雑になります。

リボ払いや分割払いの場合、利用限度額が回復するのは、支払日に引き落としできた金額分だけです。支払いが行われるたびに少しずつ限度額は回復していきますが、リボ払いや分割払いで支払いをした分全額の利用限度額が回復するのは、全ての支払いが完了したときです。

例)利用限度額50万円の場合

9/1:3回払いでカード利用30万円、利用可能残高20万円

10/10:1回目10万円支払い、利用可能残高30万円

11/10:2回目10万円支払い、利用可能残高40万円

12/10:3回目10万円支払い、利用可能残高50万円

※実際は分割手数料が上乗せされます。

ただし、このとおりになるのは返済の途中で新たな利用がなかったケース。途中で新たにリボ払いや分割払いをしてしまうと、利用限度額の動きはより複雑になる点に注意してください。

利用限度額を超えてしまったら?

もし、利用限度額を超えてしまったら、次の支払日までクレジットカードを利用できなくなってしまいます。

支払日に滞りなく引き落としが行われれば利用限度額がリセットされますが、それまでカードが全く使えないというのは困りますよね。旅行や高額な買い物の予定がある場合は、あらかじめ利用限度額に気を配っておきましょう。

利用限度額を確認する方法、利用限度額を増額する方法をご紹介します。

利用限度額の確認方法

高額な買い物をして、自分の利用限度額に不安があるときには次のいずれかの方法で確認できます。

- クレジットカード明細書

記載されている総利用可能枠、ショッピング利用可能枠、キャッシング利用可能枠の金額を確認 - 会員ページ

カードの利用可能枠の他、利用残高や利用可能額が確認できる - コールセンターに電話する

近年はペーパーレス化の影響で、明細書を発行しないクレジットカード会社が増えています。また、コールセンターはつながりにくいことがあるので、確認するだけなら会員ページにアクセスするのが一番手軽です。

利用限度額についてのQ&A

利用限度額についてのさまざまな疑問にお答えします。

Q.限度額を引き下げることはできる?

一般的には10万円程度まで利用限度額を下げることができます。コールセンターまたは会員ページで申請しましょう。審査はありません。

利用限度額を下げることで、使い過ぎの防止になりますし、不正利用による被害額を抑えることもできます。

Q.学生の利用限度額は?

学生が初めてクレジットカードを発行する場合の利用限度額は10万円に設定されているのが一般的です。

ですが、アルバイト収入を得たり、良好な利用実績を積めば、30万円程度までの増額が見込めます。

また、内定を受けた段階で増額申請や新規発行を行えば、「年収見込額」での審査が可能になります。利用限度額のアップを期待でき、新社会人としての出費にも余裕を持てます。

Q.利用限度額の増額はいつから申請できる?

カード会社ごとに異なりますが、多くは入会6ヶ月以上が経った段階で申請できます。

増額には「継続的な増額」と「一時的な増額」の2種類があり、どちらにも審査があります。一時的な増額の場合は、利用予定日の1ヶ月前から申請できることが多いです。増額を希望する際は審査期間を考え、早めに申請することをおすすめします。

Q.限度額が勝手に上がったのですがなぜですか?

今までの実績により、クレジットカード会社から、優良な会員と判断された可能性が高いです。

限度額が上がることのメリットとして、今まで以上にクレジットカードを使えるようになることや高額な出費に対応できるようになることやポイントを貯めやすくなることがあげられます。

ただ、無計画に利用してしまうと、カードを使いすぎてしまう可能性があるので、使いすぎには注意です。

この記事のまとめ

クレジットカードの利用限度額は支払日や引き落とし日によって増減するため、把握が難しいのが難点です。

日々のスムーズなクレジットカード決済には、利用限度額に余裕を持たせておくのが賢明です。

もし、利用限度額の上限に不安を感じているなら、支払可能見込額の範囲内であれば利用限度額の引き上げが実現するかもしれません。増額申請を検討してみるのもよいでしょう。