クレジットカードの締め日とはクレジットカードの利用金額が確定する日のことです。そして支払日には、カードと紐づけている銀行口座から確定した利用金額が引き落とされます。またクレジットカードによって、締め日や支払日は異なります。

この記事では、おもなクレジットカードの締め日の一覧や注意点とともに、「締め日や支払い日はカードを選ぶときも重要?」「支払いが間に合わないとどうなるの?」といった疑問にも答えていきます。

クレジットカードの締め日とは

- クレジットカードの締め日とは利用金額か確定する日

- クレジットカードによって締め日や支払日を選べる

- クレジットカードの締め日が休日でも、締め日は変更されない

- クレジットカードの支払日が休日の場合は、翌営業日に引き落としになることが多い

目次

クレジットカードの締め日と支払日とは?

ここで、そもそもクレジットカードの「締め日」とは何かを解説します。締め日とセットになる「支払い日」もあわせて理解していきましょう。両者の違いや具体例、締め日から支払い日に至るまでの流れなどを説明します。

締め日と支払い日の違い

まず、違いを簡単にまとめると次のようになります。

| 締め日 | クレジットカードの利用金額が確定する日 |

|---|---|

| 支払日 | 締め日に確定した請求金額が口座から引き落とされる日 |

締め日も支払い日も、毎月決まった日に設定されています。この日にちがいつになるかは、先に表でまとめたようにカードの発行会社や種類によって異なります。

クレジットカードの締め日から支払日までの流れ

締め日から支払い日までの流れは、以下のとおりです。

- 利用者が店舗で、カードを使って決済をする

- 店舗は代金をカード会社に請求し、カード会社が立て替えて支払う

- カード会社は締め日に、その利用者の利用金額(立て替えられた金額)を集計する

- 集計した金額を、カード会社が利用者に請求する

- 請求された金額が、支払い日に利用者の口座から引き落とされる

なお、カードの利用について利用者が手数料を負担することはありません。ただし、3回以上の分割払いやリボ払いでは、金利としてのクレジットカードの手数料が発生するので注意が必要です。

締め日と支払い日を例で説明

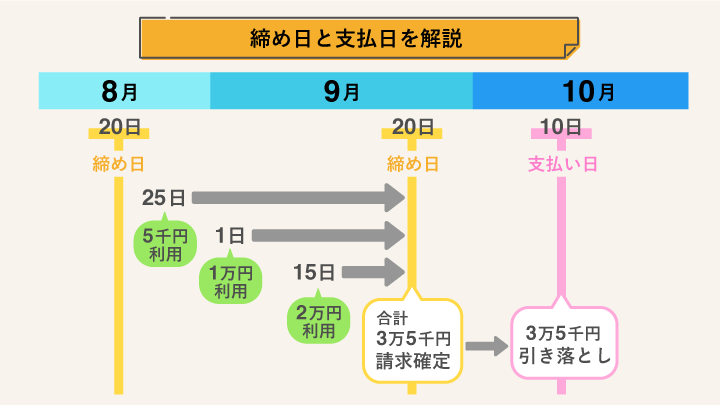

締め日から支払い日までの流れをより具体的にイメージするため、ここで例として、締め日が毎月20日、支払い日が翌月10日のクレジットカードの場合を考えてみましょう。

仮にある年の8月から10月にかけて次のようにカードを使ったとすると、締め日と支払い日では代金が以下のように集計・引き落としされます。

毎月の引き落とし金額は締め日の段階で決まるため、月々の支払い金額をコントロールしたい場合は支払い日よりも締め日を意識することが重要になります。

なお、この例では一回払いを前提としています。リボ払いでは利用した金額にかかわらず、毎月一定の金額を支払うだけで済みます。そのため、「今月使った分を翌月・翌々月に支払う」だけでは終わらず、場合によっては「1年後も支払いが続いている」ということがあります。このように、支払いの管理が複雑になるのがリボ払いの注意点です。

クレジットカードの締め日に関する注意点

クレジットカードの締め日は、知識が不足していると支払いの遅延につながってしまうこともあります。ここではそのような事態に陥らないための、締め日に関する注意点を2つ紹介します。

締め日・支払い日が土日(休日)の場合は?

締め日が休日でも、日にちが変更されることはありません。毎月15日が締め日なら、15日が土日や祝日でも、そこで締め切りとなります。理由は、締め日での集計はコンピューターが行っているためカード会社が営業日でなくても関係がないためです。

ただし、支払い日が銀行の休日(営業日以外の日)と重なった場合は、変更されることが多くなっています。その場合、変更後の支払い日は下の2パターンのいずれかになります。

- 本来の支払い日より後(翌営業日)

- 本来の支払い日より前(前営業日)

多くの場合は「後」ですが、まれに「前」になることもあります。この場合、本来の支払い日に口座への入金を行うと、引き落としに間に合いません。もちろん、残高が十分にあれば問題はないでしょう。しかし、残高が少ない口座でギリギリの引き落としをしている場合は、注意が必要です。

締め日近くの買い物

締め日の前日・数日前など「集計の直前」で買い物をすることもあるでしょう。この場合、請求金額に反映されないこともあります。理由は、加盟店がその金額をカード会社に請求するまでに、タイムラグがあるためです。

加盟店によっては、毎日すぐに請求するのではなく、一定期間の請求をまとめて行う場合もあります。請求の回数が少ない方が、双方の事務処理コストが下がるためです。

このような理由から、買い物した金額がすぐに請求に反映されないこともあります。しかし、遅れて反映された場合も「買い物した日付」は正しく明細に記録されます。

クレジットカードの支払い日に残高不足で引き落としできなかったら

クレジットカードの支払い日に口座の残高不足で引き落としができなかったら、どうなるのでしょうか。その場合、自動振替が実行できず振替不能として扱われ、信用情報に「遅延」として記録が残ります。

利用制限がかかり、クレジットカードによっては使えなくなることもありますので、くれぐれも支払い日(口座振替日)と引き落とし額、口座残高の確認は怠らないようにしましょう。

一般的には、クレジットカードの支払い日に引き落としができないと、信用情報に記録される以外に次のような影響が出る可能性があります。

- クレジットカードの利用が制限、または停止される

- 利用金額の支払いを一括で請求される

- 遅延損害金が発生して追加で請求される

- 最悪の場合、法的措置として財産の差し押さえを受ける

- クレジットカードが強制解約される

- 他のクレジットカードや各種ローンの審査に通りにくくなる

おもなクレジットカード会社の締め日と支払い日の一覧

まず最初に、主なクレジットカード発行会社ごとに締め日と支払い日を一覧にまとめました。カードによってタイミングが似ているものもあれば、かなり違っているものもあり、バリエーションに幅のあることがわかります。

| クレジットカード会社 | 締め日 | 支払い日 |

|---|---|---|

| エポスカード | 毎月4日または27日 | 翌月4日または27日 |

| NICOSカード | 毎月5日 | 同月27日 |

| ライフカード | 毎月5日 | 同月27日または翌月3日 |

| TS CUBIC CARD | 毎月5日または20日 | 翌月2日または17日 |

| イオンカード | 毎月10日 | 翌月2日 |

| セゾンカード | 毎月10日 | 翌月4日 |

| UCカード | 毎月10日 | 翌月5日 |

| セディナカード | 毎月月末 | 翌月27日 |

| JCBカード | – ※公式サイト参照 | – ※公式サイト参照 |

| ダイナースクラブカード | 毎月15日 | 翌月10日 |

| DCカード | 毎月15日 | 翌月10日 |

| セブンカード | 毎月15日 | 翌月10日 |

| 東急カード | 毎月15日 | 翌月10日 |

| 三井住友カード | 毎月15日または月末 | 翌月10日または26日 |

| ゆうちょ | 毎月月末 | 翌月26日 |

| 楽天カード | 毎月月末 | 翌月27日 |

| オリコカード | 毎月月末 | 翌月27日 |

| ジャックス | 毎月月末 | 翌月27日 |

| PayPayカード | 毎月月末 | 翌月27日 |

| ビューカード | 毎月月末 | 翌々月4日 |

| アメックス* | ①毎月20日前後 ②毎月1日前後 ③毎月5日前後 | ①翌月10日 ②同月21日 ③同月26日 |

この表の中に、自分が持っているカードやこれから作ろうと考えているカードはあったでしょうか?複数枚のカードがある場合は、それぞれについて締め日・支払い日をチェックしてみましょう。

それらのタイミングと、給料日や家賃の引き落とし日などを整理してみることで、月の中で口座の残高が大きく減るのがいつなのかを大まかに把握することができます。

10日?15日?VISAやマスターカードなど国際ブランドごとの締め日・支払い日の違い

同じ会社が発行するクレジットカードでも、提携している国際ブランドによって締め日・支払い日が異なることもあります。国際ブランドとは、VISAやMastercardなどカードに表示されているクレジットカードのブランドのことです。

例えば、ANAカードの場合、VISA、JCB、Mastercard、ダイナースクラブ、アメリカン・エキスプレスの5種類のカードがあります。それぞれの国際ブランドで、締め日と支払い日が次の表のように異なっています。

| 国際ブランド | 締め日 | 支払い日 |

|---|---|---|

| VISA | 15日 | 翌月10日 |

| Mastercard | 15日 | 翌月10日 |

| ダイナースクラブ | 15日 | 翌月10日 |

| アメリカン・エキスプレス | 複数あるため要確認 | 複数あるため要確認 |

※JCBブランドは公式サイトをご参照ください

VISA・Mastercardについては共通ですが、ダイナースクラブとアメリカン・エキスプレスは異なっています。特にアメリカン・エキスプレスは、締め日も支払い日もANAカードの種類やグレードによって異なるため、会員サイトやサービスデスクで、最初に確認する必要があります。

クレジットカードを締め日や支払い日から選ぶのもおすすめ

締め日と支払い日が何日に設定されているのかは、クレジットカードを選ぶ上でも大事なポイントになります。

なぜなら、クレジットカードを利用することで発生するお金の動きが、仕事や生活のさまざまなサイクルに密接に関係してくるからです。

どんなカードを持つかによって、お金のやりくりが大変になったり、反対に計画が立てやすくなったりします。「主なカード会社の締め日と支払い日の一覧」も参考に、カード選びの際には締め日・支払い日にも注目してみましょう。

会社員なら給料日との兼ね合いに注意

会社員や公務員など、何らかの組織に勤めている人の場合は、毎月給料日が決まっているはずです。給料日より前にクレジットカードの支払い日があると、人によっては「口座の残高が足りるか心配」ということになるかもしれません。

締め日を意識しながら買い物をして、毎月の引き落とし金額をしっかりコントロールできれば良いですが、それが難しいようなら給料日の後に支払い日が設定されているクレジットカードを選んだ方が良いでしょう。

フリーランスは月末締めのカードだと経理がラク

フリーランスや個人事業主の中には、経費の支払いをクレジットカードで行っている人も多いでしょう。その場合、経理の処理をするときにカードの利用明細を確認する機会も多く出てきます。

利用明細は締め日から締め日までの1ヶ月分でまとめられるので、例えば締め日が毎月15日の場合だと同じ月の経費でも利用明細は2通にまたがることになります。これが月末締めのカードだと、利用明細は月ごとに1通ずつになるので整理や確認がしやすいメリットがあります。

年単位で考えても、月末締めのカードは利用明細がちょうど12通でまとまるのに対し、10日締めや15日締めの場合は年末年始にまたがる明細が出てきてしまい少し煩雑になってしまいます。

複数枚のカードを持つときの締め日・支払い日の考え方

クレジットカードの枚数を2枚、3枚と所持する際には、「締め日・支払い日を同日か近い日でまとめる」「締め日・支払い日を月の中でばらす」という2つの考え方があります。それぞれ、次のようなメリットがあるといえるでしょう。

- 同日か近い日でまとめる:どのカードの支払いも同じタイミングになりお金の管理がしやすい

- 月の中でばらす:引き落とし日が分散するので、口座の残高が1日で一気に減る心配がない

自分が「クレジットカードの計画的な利用や管理があまり得意でない」のか、「まとまったお金が一気に出ていくのは避けたい」のか、どういう志向でカードを利用しているのかも踏まえながら、検討してみると良いでしょう。

クレジットカードの締め日と支払日のまとめ

- 締め日とは、請求金額が確定する日のこと

- 支払い日とは、確定金額が引き落とされる日のこと

- 締め日・支払い日・請求金額などの詳細は、明細書・Web明細で確認できる

- 加盟店によって、カード会社に請求するタイミングは異なる

- そのため、締め日前の利用でも請求に反映されないことがある

- カード選びの際にも、締め日・支払い日は重要なポイントになる

基本的には「口座の残高が十分ある」「カードを使いすぎない」という2点を満たしていれば、締め日・支払い日のサイクルやルールにそれほど神経質になる必要はありません。

しかしこの2点を満たしていない場合は、締め日と支払い日をよく理解し、普段から意識していないとうっかり引き落としに失敗してしまう可能性もあります。

カード会社からの信用を損ね、信用情報に傷がついてしまうことがないよう、この記事で紹介した内容を参考にしてください。