クレジットカードの分割払いは、支払額の合計を支払い回数で割った分を毎月支払う仕組みです。

分割払いの金利は実質年率12.25%~15.00%程度ですが、カードによって異なります。一方で、一括払いや2回払い、ボーナス払いなどは手数料がかかりません。

また分割払いとリボ払いは、支払いの仕組みや手数料が異なります。

- 3回以上の分割払いで手数料が発生する

- 分割数や購入金額に比例して手数料が増える

- 支払いが残っているとカード利用可能枠が減る

- 10万円を5回払いで支払うと、手数料3,400円で合計10万3,400円支払うことになる※実質年率12.25%~15.00%で計算

分割払いは便利な支払い方法ですが、「分割払いはやめた方がいい」と言われることもあります。知識があやふやなまま活用してしまうと、思った以上に手数料がかかったり、支払いを延滞することになるので、正しい知識を身につけてうまく活用していきましょう。

目次

分割払いの仕組みは?購入額を3回以上にわけて計画的に支払う方法

*上記金額はあくまで目安であり、実際の支払い金額と異なる場合があります。

参考:一般社団法人日本クレジット協会 公式ページ「手数料計算のシミュレーション」

分割払いは、商品の購入時に返済回数を3回以上に分けて自分で設定し、毎月一定の金額を支払っていく方法です。

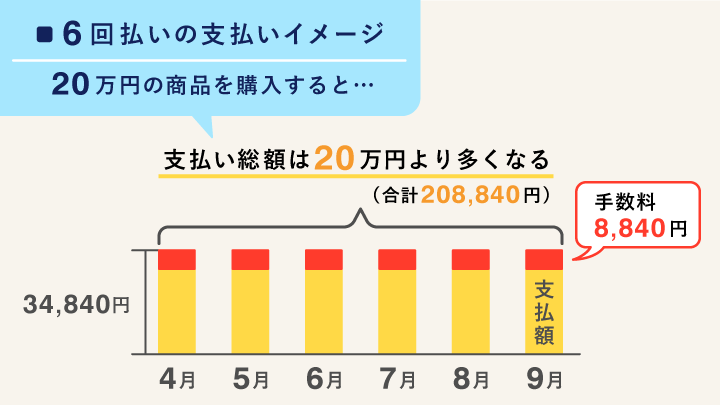

たとえば20万円の商品を購入して6回の分割で支払う場合、1回目の支払いが4月だとすると、9月までの6ヶ月で毎月約35,000円相当の金額を払うことになります(※実質年率15.0%の場合)。

このとき分割払いには手数料が発生するため、毎月の返済額は手数料込みの金額になるのが特徴です。

そのため、最終的に支払う合計金額は商品そのものの購入額より大きくなるので注意が必要です。手数料の割合は、各クレジットカード会社や商品の販売会社が設定しています。

なお、分割払いはお金を借りるローン商品とは異なります。そのため、商品の元金に加算されるのは「手数料」であり厳密には「利息」ではありません。

分割払いはやめたほうがいい?借金などのリスクを防ぐための4つの注意点

分割払いを検討する場合、以下のポイントを意識しましょう。

- 分割払いの手数料(利息)をシミュレーションしてから検討する

- 「あとから分割」の変更手続き期限を確認しておく

- 利用残高を定期的にチェックする

- 支払日に引き落としができない場合のリスクをチェック

無計画に分割払いを利用すると、手数料が膨らみ首が回らなくなってしまうリスクがあります。

そのため分割払いを検討する際は「利息が総額いくらになるのか」「本当に払い切れるのか」といったポイントを考慮しましょう。また「預金残高が足りずに引き落とせなかった」といった支払いの延滞にも注意が必要です。

1.分割払いの手数料(利息)をシミュレーションしてから検討する

分割払いを検討する際は、まず利息(手数料)がいくらになるかシミュレーションしましょう。

分割払いのシミュレーションは、各クレジットカード会社や銀行の公式サイトでできる場合がほとんどです。購入する商品の金額と、希望する返済回数を入力するだけで簡単に毎月の返済額や内訳を確認できます。

このとき毎月の返済額だけでなく、手数料の総額も確認しましょう。手数料は一括払いすれば発生しないお金です。仮に分割で無理なく支払ったとしても、手数料の分だけ出費が多くなる点は意識しておく必要があります。

手数料が高いと感じたら、返済回数を減らして再度シミュレーションするか、一括での支払いも検討しましょう。

2.「あとから分割」の変更手続き期限を確認しておく

引き落とし日の状況がわからない場合は、一度一括払いで購入するのもひとつの手段です。

引き落とし額が確定されてから必要に応じて分割払いに変更すれば、より現実的な返済計画を立てられるでしょう。そのまま一括払いで支払えば、分割手数料もかかりません。

ただしあとから分割を利用する場合、カード会社の定める支払い方法変更の手続きを事前に確認しておく必要があります。

特にいつまでに何をすればよいのか、といったスケジュール感には注意が必要です。

分割払いへの変更が間に合わなかった場合、引き落としができず延滞扱いになるリスクがあるため気を付けましょう。

3.利用残高を定期的にチェックする

分割払いを利用した場合「あといくら支払いが残っているか」をこまめにチェックしましょう。

分割払いで支払いが残っている分の金額は「利用残高」として毎月の明細に記載されます。

ほかにも利用残高は、各カード会社の会員サイトやアプリでも確認可能です。クレジットカード会社の公式サイトやアプリからログインして、利用残高を確認しましょう。

未払いのお金がいくら残っているか確認すると、計画的にお金を使えるようになります。反対に、利用残高のチェックを怠ってしまう人は分割払いを利用しないほうがよいかもしれません。

4.支払日に引き落としができない場合のリスクをチェック

支払日に引き落としができなかった場合、以下のリスクが発生します。

- 遅延損害金が加算される

- クレジットカード一時利用停止の可能性がある

- 信用情報に影響する可能性も

引き落としできない事態にならないよう、毎月引き落とし金額と口座の残高をチェックしましょう。

また引き落としできないとあらかじめわかっている場合は、事前にクレジットカード会社へ連絡しておくことをおすすめします。自発的に連絡すれば支払う意志が伝わり、返済額や返済期日を融通してもらえる可能性があるためです。

一方、引き落としができず督促を無視し続けると、裁判を起こされて家や車などの財産を差し押さえられる可能性も。

そのうえ自分の信用情報に傷が付く結果になりかねません。カード会社からの連絡には早めに応じて、支払いの予定を伝えましょう。

遅延損害金が加算される

引き落としができないと、支払いを延滞したとして「遅延損害金」が発生します。

遅延損害金の割合はクレジットカード会社や販売会社が独自に設定しており、年率は20.0%前後とされるケースがほとんどです。

自分が契約しているカード会社の遅延損害金を知りたい場合は、利用規約や公式サイトを確認しましょう。

また遅延損害金は以下の式で計算されます。

遅延損害金=元金×遅延損害金利率÷365日×延滞日数

たとえば遅延損害金利率が20.0%だった場合、10万円の支払いを1年延滞すると遅延損害金は20,000円です(10万円×20.0%÷365日×365日)。延滞している支払金額が多く、延滞日数が長くなるほど金額は高くなります。

また延滞が2ヶ月を超えると、本来支払うべき金額と遅延損害金を合算して一括請求されるケースがほとんどです。

クレジットカードの一時利用停止の可能性がある

クレジットカードの引き落としができなかった場合、最短で引き落としの翌日から利用が一時停止されます。引き落としの翌日にカードが使えず、預金残高が足りなかったと気づくケースは少なくありません。

普段からカードを使っている人にとっては非常に不便になるため、早急にカード会社に連絡して遅れた分の返済について相談しましょう。

支払いが完了し次第、カードが再び使えるようになるケースが多いです。

信用情報に影響しクレジットカードの審査に通りにくくなる可能性がある

引き落としができなかった場合、自分の信用情報に傷が付くおそれがあります。

信用情報とは、クレジットカードの入会審査やローンを組む際の審査などで使われる情報です。信用情報はCICといった信用情報機関によって管理されています。

クレジットカード会社が支払い延滞について信用情報機関に報告すると、信用情報に延滞の履歴が掲載される仕組みです。

これにより、新たなクレジットカードの申し込み審査やローンの申し込み審査に通りにくくなることがあります。

クレジットカード会社が、信用情報機関に報告するタイミングはさまざまあり、引き落としできなかった額をすぐに支払えば信用情報には影響がない場合もあります。

そのため、できるだけ早めにカード会社と相談のうえ、支払いを済ませましょう。

分割払いはどんなときに利用すべき?使う場面をシミュレーション

分割払いは3回以上に返済を分けることで、毎月の支払い額を減らせる点が大きなメリットです。そのため「1回での支払いは厳しいけれど、3回以上に支払いを分ければなんとかなりそう」といった場面で便利に使えます。

また急な出費が発生して当月の生活が苦しいときも、分割払いは強い味方となってくれるでしょう。

- 買うものに対して手持ちの金額が少ない

- 大きな出費が急に発生した

- ある月だけ支出が大きくなるのを避けたい

具体的には、分割払いは以下のようなシーンにおすすめの方法といえるでしょう。

- スマホやパソコンを購入したい

- 家計が苦しいが新しい家電が必要になった

- 急に冠婚葬祭用の服を買わなくてはならなくなった

- 今月の残金が少ないけどブランドバッグが欲しい

- 脱毛を受けたいが一括では払えない

- 車検代が高いが生活費を無理に切り詰めたくない

- 今月の生活費が苦しいがどうしても欲しいものがある など

以下に、2つのケースで分割払いを利用した場合のシミュレーションをまとめていますので、参考にしてみてください。

事例1.10万円のブランドバッグを5回で分割払いする場合

たとえば10万円のブランドバッグを、5回で分割払いする場合をシミュレーションしてみましょう。

手数料の実質年率は、楽天カードが設定している年12.25%~15.00%を採用します。毎月の返済額は以下のとおりです。

▼10万円のブランドバッグを、5回で分割払いした場合

| 毎月の返済額 | 元金(内訳) | 分割手数料(内訳) | |

|---|---|---|---|

| 1回目 | 20,680円 | 19,545円 | 1,135円 |

| 2回目 | 20,680円 | 19,774円 | 906円 |

| 3回目 | 20,680円 | 20,000円 | 680円 |

| 4回目 | 20,680円 | 20,227円 | 453円 |

| 5回目 | 20,680円 | 20,454円 | 226円 |

| 総額 | 10万3,400円 | 10万円 | 3,400円 |

毎月20,680円の返済で、合計10万3,400円の支払いとなりました。つまり手数料が合計3,400円かかったことになります。

また、毎月の返済額は変わらないものの、その内訳は変動する点も分割払いの特徴です。

20,680円のなかでも元金の支払いに充当する割合は毎月増えていき、手数料の支払いに充当する割合は毎月減っていくのが、表からわかると思います。

事例2.総額36万円の全身脱毛を24回で分割払いする場合

総額36万円の全身脱毛を24回の分割払いにした場合をシミュレーションしてみましょう。

手数料の実質年率は、楽天カードが設定している年12.25%~15.00%を採用します。

▼36万円の脱毛を24回払いした場合

| 毎月の返済額 | 元金(内訳) | 分割手数料(内訳) | |

|---|---|---|---|

| 1回目 | 17,448円 | 12,736円 | 4,712円 |

| 2回目 | 17,448円 | 12,944円 | 4,504円 |

| 3回目 | 17,448円 | 13,140円 | 4,308円 |

| … | … | … | … |

| 22回 | 17,448円 | 16,861円 | 587円 |

| 23回 | 17,448円 | 17,057円 | 391円 |

| 24回 | 17,448円 | 17,253円 | 195円 |

| 総額 | 41万8,752円 | 36万0,000円 | 58,752円 |

毎月の返済額は17,448円となりました。毎月20,000円未満の出費であれば、無理なく支払える人も多いでしょう。また手数料の総額は58,752円です。脱毛の元金とあわせて総額41万8,752円の支払いとなります。

分割払いでは、購入する商品の金額が大きければ大きいほど手数料の金額も大きくなるものです。

また、返済回数も増えるほど手数料が高額になります。シミュレーションしたうえで手数料が高いと感じたら、返済回数をできるだけ減らすのもひとつの手段です。

分割払いとクレジットカードの他の支払方法との違い

クレジットカードの支払い方法には、分割払い以外に以下のような方法が複数あります。

▼分割払い以外の支払い方法

| 特徴 | |

|---|---|

| リボ払い | あらかじめ設定した支払額を上限に、毎月支払う方法 |

| ボーナス払い | ボーナスが出る月に一括払いする方法 |

| 1回払い・2回払い | 一括または2回で支払う方法 |

上記の支払い方法が分割払いとどう違うのか、見ていきましょう。

1.分割払いとリボ払いの違い

リボ払いとはあらかじめ毎月の支払い上限額を決めておき、上限を超える分の支払いは翌月以降に回す方法です。

たとえばクレジットカードでリボ払いの上限額を毎月10,000円までと決めたとします。この場合、クレジットカードでいくら商品を購入しても、支払いは毎月10,000円と手数料のみとなります。

たとえば、ある月に30,000円のバッグ、翌月に30,000円の靴、翌々月に30,000円の服と合計90,000円の買い物をした場合、毎月10,000円を上限としたリボ払いで払うと全ての返済に9ヶ月かかる計算です。

一方、分割払いは購入した商品ごとに返済回数を決める方法です。

先ほどのたとえでいうと、3つの月で30,000円のバッグ、靴、服をそれぞれ3回払いで買った場合、2~4ヶ月目ではそれぞれの支払いが合算されるので支払う額が10,000円を超えますが、返済自体は5ヶ月で終了します。

毎月同じ金額を支払えるリボ払いとは異なり、購入した商品の数とそれぞれの支払い回数に応じて毎月の支払い金額が変わる点が分割払いの特徴です。

ただし、その分決まった回数で支払いが終わるため、手数料の総額は安く抑えやすいでしょう。

2.分割払いとボーナス払いの違い

ボーナス払いとの違いは以下のとおりです。

▼ボーナス払いと分割払いの違い

| 分割払い | ボーナス払い | |

|---|---|---|

| 支払い回数 | 3回以上 | 1回 ※ボーナス2回払いができる場合もあります |

| 手数料 | かかる | かからない |

ボーナス払いは、基本的にボーナスの出る月に一括払いする方法のため、手数料はかかりません。

3.分割払いと1回払いや2回払いの違い

分割払いと1回払い、2回払いの違いは次のとおりです。

▼支払回数と手数料の違い

| 1回払い | 2回払い | 分割払い | |

|---|---|---|---|

| 支払い回数 | 1回 | 2回 | 3回以上 |

| 手数料 | かからない | かからない | かかる |

1回払いや2回払いには手数料はかかりませんが、分割払いには手数料が発生します。

なお誤解している人もいるかもしれませんが、2回払いは分割払いには入りません。

まとまった額を支払える状況にある場合には、なるべく手数料のかからないボーナス払いや1回・2回払いで、支出総額を抑えるほうがよいケースもあるでしょう。

分割払いの3つのメリット

分割払いのメリットは、主に以下の3点です。

- その月の出費に合わせて1回の支払金額を調整できる

- 幅広い支払回数のなかから自由に選べる

- 購入したあとでも分割払いに変更できる

分割払いは商品の購入ごとに支払い回数を選べるため、その月の経済状況に応じて柔軟に利用できる方法といえます。

なお、購入したあとに分割払いに変更することも可能です。金額が高く購入をためらってしまいそうな商品も、分割払いを利用すれば手が届きやすくなるでしょう。

分割払いをより賢く利用するために、複数のメリットをチェックしておくことをおすすめします。

1.支払う月の出費状況に合わせて分割1回分の支払金額を調整できる

分割払いは、支払い回数を上手に選ぶことで、支払う月の出費状況に合わせて1回あたりの支払い金額を調整できるメリットがあります。

たとえば手持ちのお金が厳しい月であれば、1回あたりの支払い金額が少なくなるよう、支払い回数を多く設定可能ということです。反対に「一括は厳しいけど、分割なら払えそう」といった場合は支払い回数を少なく設定して手数料を抑えられます。

このように分割払いは、支払額が引き落とされる月の状況に応じて1回あたりの支払い金額を調整できる点が大きな魅力です。

ただし複数の商品で分割払いを利用する際は注意が必要です。商品それぞれにかかる1回の支払い額は少なくても、分割払いが重なると毎月の負担が大きくなりかねません。

分割払いを利用する際は、ほかの商品の支払い状況も考慮しましょう。

2.何回まで?幅広い支払回数のなかから自由に選べる

分割払いでは、自分に合った回数を自由に選ぶことが可能です。

何回に対応しているかはカード会社によって異なりますが、基本的に3回から24回までの分割払いにはほとんどが対応しています。なかにはエポスカードのように、36回の分割払いに対応しているカードもあります。

回数が自分で選べるということは、支払いの完了時期を見通せるということです。たとえば24回払いの場合、丸2年で支払い終わるといった予定を立てられます。

近い将来ローンで車や家を買う予定がある人の場合、それまでに支払いが終わるよう分割払いを組む方法もおすすめです。

このように、分割払いは自分の生活状況や予定にあわせて返済回数を選べる便利な支払い方法といえます。

3.購入したあとでも分割払いに変更できる

商品を一括払いとして購入したあとでも、分割払いに変更できます。

そのため「カードの明細を見たら意外と引き落としが多くてピンチ」といったときにも便利です。

ただし、支払方法変更の締切日はカード会社や引き落とし口座に設定している金融機関によって異なるため、自身のカード会社の公式サイトなどで確認しましょう。

あとから分割払いに変更する方法については、のちほど詳しく解説します。

分割払いの3つのデメリット

分割払いのデメリットは、主に以下の3点です。

- 分割数や購入金額に比例して手数料が増える

- 支払いが残っているとショッピング利用可能枠も引き下げられる

- スマホやタブレットを分割で購入するときは審査が必要になる場合も

分割払いは手数料がかかるため、使いすぎには注意が必要です。

またクレジットカードで分割払いを利用すると、ショッピングの利用枠にも影響することを理解しておきましょう。

1.分割回数や購入金額に比例して手数料が増える

分割払いを利用すると、分割回数や購入金額に比例して手数料が増えます。

たとえば10万円の商品を3回で分割すると手数料は2,040円ですが、12回で分割すると8,160円となります。手数料を減らしたい場合は、できるだけ返済回数を少なくしましょう。

また返済回数が同じでも、商品の値段が高ければそれだけ手数料も高額になります。たとえば10万円の商品を12回で分割した場合の手数料は8,160円ですが、50万円の商品を12回で分割すると手数料は40,800円です。

総額でみると、手数料だけで非常に高額になることもあります。

分割払いを利用する際は1回当たりの返済額だけでなく、手数料の総額も確認しましょう。

場合によっては手数料が膨らみ、支払いきれなくなるリスクもあります。

2.支払いが残っているとショッピング利用可能枠も引き下げられる

分割払いが払い終わってないと、その分クレジットカードのショッピング利用可能枠が少なくなります。

クレジットカードには審査に応じて利用可能枠が設けられており、この枠を超える買い物はできません。

たとえば利用可能枠が20万円で、50,000円の買い物を分割払いでしたと仮定します。この場合50,000円の支払いが完了するまでは、利用可能枠は残り15万円です(20万円−50,000円)。

一括払いであれば、翌月か翌々月に50,000円を支払って利用可能枠が20万円に戻ります。しかし分割払いの場合は、支払いが3ヶ月以上にわたるため、利用可能枠が元の状態に戻るまで時間がかかるのです。

大きな買い物の予定を控えている場合、分割払いの残額に注意しましょう。

3.スマホやタブレットを分割で購入するときは審査が必要になる場合も

これはクレジットカードで決済するのとはまた別のケースですが、携帯会社を通してスマホやタブレットを分割払いで購入する場合は、「個別信用購入あっせん契約」という契約形態になるため審査が必要となります。

個別信用購入あっせん契約とは、携帯会社があらかじめ販売店に代金を一括で支払い、そのあと携帯会社が顧客から分割で代金を受け取る契約です。

個別信用購入あっせん契約では、携帯会社が販売会社に支払いを立て替える必要があります。そのためあらかじめ顧客の信用情報を審査し、支払い能力が十分かといったポイントを確認するのです。

審査には、落ちる場合もあります。実際、iPhoneの新機種を買おうとしたが分割払いの審査に落ちたといった話は珍しくありません。

審査に落ちると一括で購入するか、諦めるかの2択となります。

分割払いの利用を決める2つのタイミング

分割払いを利用するかどうかを決めるには、以下のとおり2つのタイミングがあります。

- 店頭分割払い:購入時にその場で希望の支払い回数を選択

- あとから分割払い:一括払いした決済分を後日分割払いに変更

一括や2回払いではどうしても支払えないとわかっている場合は、店頭での購入時に分割払いを申し出ましょう。

一方引き落とし月の予定がわからず、一括でも支払える可能性がある場合はあとから分割払いに変更する方法がおすすめです。

状況に応じて、分割払いのタイミングを使い分けましょう。

1.店頭分割払いは購入時にその場で希望の支払回数を選択する

商品購入時に分割払いを利用する場合は、店頭で希望の支払い回数を伝えましょう。たとえば「6回の分割払いでお願いします。」と伝えます。

ただし、クレジットカードや購入する商品によって可能な分割回数は異なるため、注意しましょう。

事前にクレジットカードの公式サイトを見たり、販売店に聞いたりして可能な分割回数の確認をおすすめします。

2.あとから分割払いは一括払いした決済分を後日分割払いに変更できる

一度一括払いで購入した商品をあとから分割払いに変更する方法もあります。この方法は「あとから分割」とも呼ばれ、ほとんどのクレジットカード会社が対応しています。

ただしあとから分割を利用するには条件があり「支払方法変更締切日」よりも前に変更手続きをしなければなりません。

支払方法変更締切日とは、各カード会社で設けられている締め切り日です。一括から分割へ変更できる期限を意味します。

支払方法変更締切日はカードの利用締切日よりもあとに設定されているため、カードの利用明細を確認してから支払いまでの間に支払い方法の変更が可能です。

たとえば楽天カードでは、支払い予定月の最長24日まで分割払いに変更できます。

支払方法変更締切日や変更手続きの方法はクレジットカード会社によって異なるため、あらかじめ確認しておきましょう。

分割払いの手数料は何回まで無料?極力抑える方法を解説

分割払いの手数料の抑え方について知っておきたいポイントは以下のとおりです。

- 支払回数を少なく設定する

- 余裕がある場合は一括または繰り上げ返済をする

- 2回払いを選択し手数料をかけない

手数料を抑えられる方法について正しい知識を持っておくと、分割払いを適切に活用できるようになります。無計画な分割払いで支払いが難しくなるリスクも、低くなるでしょう。

1.手数料率は支払回数を減らすと低くできる

分割払いの手数料を減らす基本的な対策は、支払い回数をできるだけ少なく設定することです。

クレジットカード会社では手数料率を返済回数に応じて設定しており、ほとんどの場合で返済回数が多いほど手数料率も比例して高くなります。

つまり返済回数を少なくするほど手数料率は下がり、支払う手数料が少なく済むのです。

手数料の実質年率によって手数料がどのように変わるかシミュレーションしたい場合は、日本クレジットカード協会のシミュレーションサイトを活用してみてください。

2.一括返済や繰り上げ返済は早期に完済できる

分割払いで購入した商品の代金を、一括または繰り上げで早期返済する方法もあります。余裕がある場合は、早期返済を意識して分割手数料を減らしましょう。 場合によっては、手数料が戻ってくることもあります。

戻し手数料といわれる手数料の返金額は多くの場合「78(しちはち)分法」という計算式で計算できます。計算式は以下のとおりです。

{(N−n)(N−n+1)×C}÷N(N+1)=戻し手数料

N:分割払いの申込回数(完済の回数)

n:完済時の返済回数

C:分割手数料の合計額

一括返済に対応しているか、またどのような方法で返済するかはカード会社によって異なります。そのため分割払いを利用する前に、一括返済できるかを各社の公式サイトで確認しておきましょう。

3.2回払いは手数料無料

クレジットカードの分割払いには手数料が発生しますが、「2回払い」なら手数料は発生しません。

一度にまとめて支払うことが困難でも、2回に分ければ支払えるといったようなケースでは、2回払いを選択し支出総額を抑えるとよいでしょう。

例えば10万円を分割払いする場合、支払回数は最低でも3回となります。この場合、月々の支払いは34,000円台で済みますが、分割手数料は合計2,040円かかるため支払総額は10万2,040円です。

2回払いを選択すると、月々の支払いは50,000円となりますが、分割手数料は0円に抑えられます。

| 2回払い | 分割払い:3回 | |

|---|---|---|

| 月々の支払 | 50,000円×2回 | 約34,000円×3回 |

| 手数料合計 | 0円 | 2,040円 |

| 支払合計額 | 10万円 | 10万2,040円 |

「当面の引き落とし額は抑えたいけど手数料もかけたくない」という場合は2回払いを検討してみてください。

店舗やショッピングサイトで分割払いを利用するやり方

分割払いは、さまざまなシーンで利用できます。最後に、以下のシーンで分割払いを利用する方法や手順を見ていきましょう。

- 店舗

- Amazon

- メルカリ

使い方を把握しておけば、いざというときも必要に応じて分割払いを活用できます。特に店頭でスムーズに買い物するためにも、分割払いの使い方をあらかじめ知っておきましょう。

店舗でクレジットカードの分割払いを利用する方法

- 商品の購入にクレジットカードが使えるか確認する

- 会計時に「〇回払いでお願いします」と伝え、クレジットカードを提示する

- 必要に応じてサインまたは暗証番号の入力

- 利用明細を受け取り決済完了

利用中のクレジットカードを店頭で使えるかどうかは、レジ付近にある対応カードのマークを確認しましょう。

クレジットカードにはVisa、Mastercardといった「国際ブランド」があり、ほとんどの店舗では対応する国際ブランドのマークがレジ付近に張り出されています。レジの周囲を見てもわからない場合は、店員に直接聞いてみてもよいでしょう。

分割払いの利用は、希望の支払い回数を伝えるだけです。あとはクレジットカードを提示して、会計を済ませましょう。決済方法や店舗によっては、サインや暗証番号の入力を求められる場合もあります。

会計後は、利用明細を見て伝えたとおりの分割払いになっているか確認しましょう。

Amazonでクレジットカードの分割払いを利用する方法

- 購入商品をカートに追加し「レジに進む」を選択

- 「お支払い方法を選択」の画面へ

- 分割払いするクレジットカードを選択

- 「分割払い」を選択

- 表示されるドロップダウンリストから分割回数を選択

- 「続行」を選択

- 支払い内容を確認し注文を確定

- 完了

クレジットカードを選択する画面で、分割払いできるクレジットカードの下には「分割払いをご利用いただけます」と記載があります。

記載がないクレジットカードで分割払いはできないため、別の決済方法を検討しましょう。

また選べる分割回数は、クレジットカードによって異なります。

メルカリでクレジットカードの分割払いを利用する方法

- 商品の画面から「購入手続きへ」を選択

- 「クレジット払い回数 1回払い」を選択

- 分割回数を選択

- 支払い内容を確認のうえ、「購入する」を選択

メルカリではデフォルトの支払い回数が「1回払い」に設定されています。

分割払いを利用する際は、支払い回数を都度変更する必要があるため、注意しましょう。

また選べる分割回数は、クレジットカードによって異なります。

- 分割払いは、手持ちのお金が足りないときに便利な支払い方法であり、急な出費にも活用できます。ただし、分割払いは手数料がかかるうえ、支払いが長期化するといったデメリットもあることを理解しておきましょう。

- 支払いが長期化すると支払い途中で経済状況が変わり、当初の予定どおりに支払いできなくなるリスクもあります。そのため分割払いを利用する際は、手数料も含めて全額を確実に支払えるか事前に計算しましょう。

- 手数料や支払い計画をシミュレーションできるサイトは複数あるため、ぜひ活用してみてください。

- 分割払いを賢く利用し、買い物をより充実させましょう。