個人事業主の方はビジネスカードを活用することで、個人と事業の支出を分けられ、また会計ソフトに連携すれば経費の計上漏れがなくなります。

また、ビジネスカードは個人カードと比べて限度額が高いため、経費が増える可能性があればビジネスカードの方が安心です。

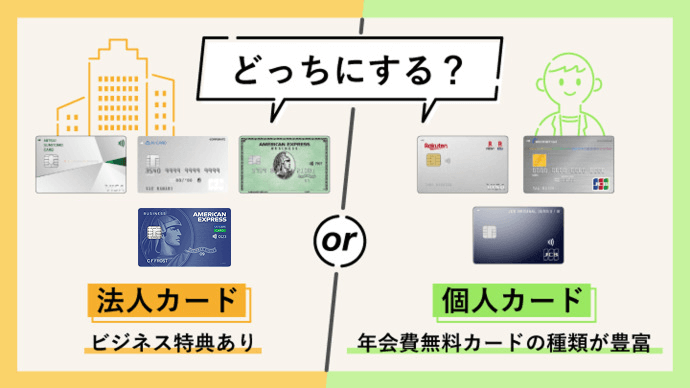

ビジネスカードと個人用カードで迷う方もいるかもしれませんが、ビジネスカードにはビジネスカードならではのメリットがあります。

ビジネスカードと個人カードの比較

| ビジネスカード | 個人用カード | |

|---|---|---|

| メリット | ・ビジネス向け特典が豊富 ・限度額が高い傾向 ・ETCや追加カードを複数枚追加できる | ・年会費無料のカードが多い ・還元率が比較的高め |

| デメリット | ・還元率が比較的低め | ・ビジネス向け特典がない ・限度額が低い |

開業したての場合、ビジネスカードの審査に通過するのか不安な方もいるでしょう。

ビジネスカードの中には本人確認書類のみで申し込めるカードもあるので、個人の信用情報に傷がなければ心配する必要はありません。

- 三井住友カード ビジネスオーナーズ:年会費無料で特典充実のバランス型

- JCB Biz ONE 一般:JCBビジネスカード史上最高!ポイント還元率1.0〜10.5%*

- アメックスビジネスグリーンカード:出張やプライベートで使える特典満載

- セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード:アメックスを年会費無料で発行するなら

- マネーフォワード ビジネスカード:創業直後の法人も発行できる

- freee Mastercard:freeeの連携が簡単

- EX Gold for Biz S:年会費2,200円の法人ゴールドカード

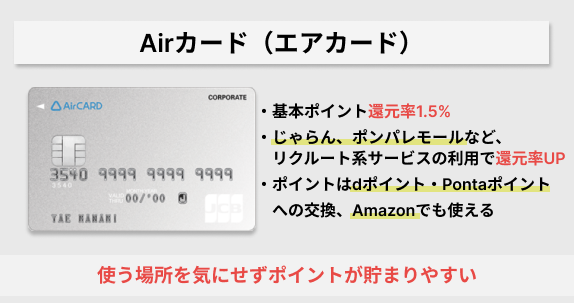

- Airカード(エアカード):還元率1.5%のリクルートカードのビジネス版

- 三井住友カード ビジネスオーナーズ ゴールド:年間100万円使えば翌年以降は年会費永年無料

- 楽天ビジネスカード:楽天市場の利用は還元率最大5.0%

- セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード:コンシェルジュ付きビジネスカード

- ダイナースクラブ ビジネスカード:接待やゴルフ予約などステータス性も高い

- アメックスビジネスゴールドカード:メタル製カードデザイン!

*最大還元率はJCB PREMOに交換した場合

当サイトを経由して商品への申込みがあった場合には、売上の一部が運営者に還元されることがあります。なお、得た収益が記事中での製品・サービスの評価に影響を与えることはありません。

目次

個人事業主向けおすすめのクレジットカード13選

編集部おすすめの個人事業主向けのクレジットカードは「三井住友カード ビジネスオーナーズ」「JCB Biz ONE」「アメリカン・エキスプレス・ビジネス・カード」です。

個人事業主向けおすすめクレジットカード13選

| カード名 | カード デザイン | 公式サイト | 年会費 | 還元率 | 国際ブランド | 利用可能枠 | 締め日 | 連携できる会計ソフト | ETCカードの年会費(税込) | 追加カードの年会費(税込) | 申込書類 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 1.三井住友カード ビジネスオーナーズ |  | 申し込む | 永年無料 | 0.5~1.5%*1 | Visa Mastercard | ~500万円*2 | 毎月15日、もしくは月末 | freee、マネーフォワード、弥生会計 | 無料*3 | 無料(19枚まで) | 本人確認書類 |

| 2.JCB Biz ONE (一般カード) |  | 申し込む | 永年無料 | 1.0~10.5%*4 | JCB | ~500万円*2 | (公式サイト参照) | freee、マネーフォワード、弥生会計、ソリマチ、TKC | 無料 | なし | 本人確認書類 |

| 3.アメリカン・エキスプレス ・ビジネス・グリーン・ カード |  | 申し込む | 13,200円(税込) | 0.3~1.0% | AMERICAN EXPRESS | 一律上限なし | 個別に設定 | freee、弥生会計 | 無料(20枚まで) | 6,600円 | 本人確認書類 |

| 4.セゾンコバルト・ ビジネス・アメリカン・ エキスプレス・カード |  | 申し込む | 無料 | 0.5% | AMERICAN EXPRESS | 一律の上限なし | 毎月10日 | freee | 無料(5枚まで) | 無料(9枚まで) | 本人確認書類 |

| 5.マネーフォワード ビジネスカード |  | 申し込む | 無料*5 | 1.0%~ | Visa | プリペイド式 | 月末 | マネーフォワード | なし | 無料(リアルカードは有料) | 本人確認書類 |

| 6.freee Mastercard |  | 申し込む | 永年無料 | ー | Mastercard | ショッピング枠:10~300万円 キャッシング枠:0~50万円 | 毎月5日 | freee | 無料(1枚まで) | 無料(3枚まで) | 本人確認書類 |

| 7.EX Gold for Biz S |  | 申し込む | 3,300円(税込) | 0.6% | Visa Mastercard | 10~300万円 | 毎月月末 | freee、マネーフォワード | 無料 | なし | 本人確認書類(場合により、個人事業開業届提出または営業許可書) |

| 8.Airカード (エアカード) |  | 申し込む | 5,500円(税込) | 1.5% | JCB | 10~100万円 | 毎月15日 | freee、マネーフォワード、弥生会計、ソリマチ | 無料 | 3,300円 | 開業届、本人確認書類 |

| 9.三井住友カード ビジネスオーナーズ ゴールド |  | 申し込む | 5,500円(税込)*6 | 0.5~1.5%*1 | Visa Mastercard | 500万円*2 | 毎月15日、もしくは月末 | freee、マネーフォワード、弥生会計 | 無料*3 | 無料(19枚まで) | 本人確認書類 |

| 10.楽天ビジネス カード |  | 申し込む | 2,200円(税込) | 1.0% | Visa | ~300万円 | 毎月月末 | freee、弥生会計 | 無料(2枚目以降は550円) | なし | 法人(登記事項証明書と代表者の本人確認書類) 個人事業主(本人確認書類) |

| 11.セゾンプラチナ・ ビジネス・アメリカン・ エキスプレス・カード |  | 申し込む | 22,000円(税込) | 0.75% | AMERICAN EXPRESS | 一律の上限なし | 毎月10日 | freee、マネーフォワード | 無料(5枚まで) | 3,300円 | 本人確認書類 |

| 12.ダイナーズクラブ ビジネスカード |  | 申し込む | 27,500円(税込) | 0.3%~ | ダイナーズクラブ | なし | 毎月15日 | freee | 無料 | 無料(2枚まで) | 本人確認書類 |

| 13.アメリカン・エキスプレス ・ビジネス・ゴールド・ カード |  | 申し込む | 49,500円(税込) | 0.3~1.0% | AMERICAN EXPRESS | 一律の上限なし | 個別に設定 | freee、弥生会計 | 無料(20枚まで) | 13,200円(付帯特典あり) 年会費無料(付帯特典なし)*7 | 本人確認書類 |

連携できる会計ソフトは変更される可能性があります。詳しくは公式サイトをご覧ください。

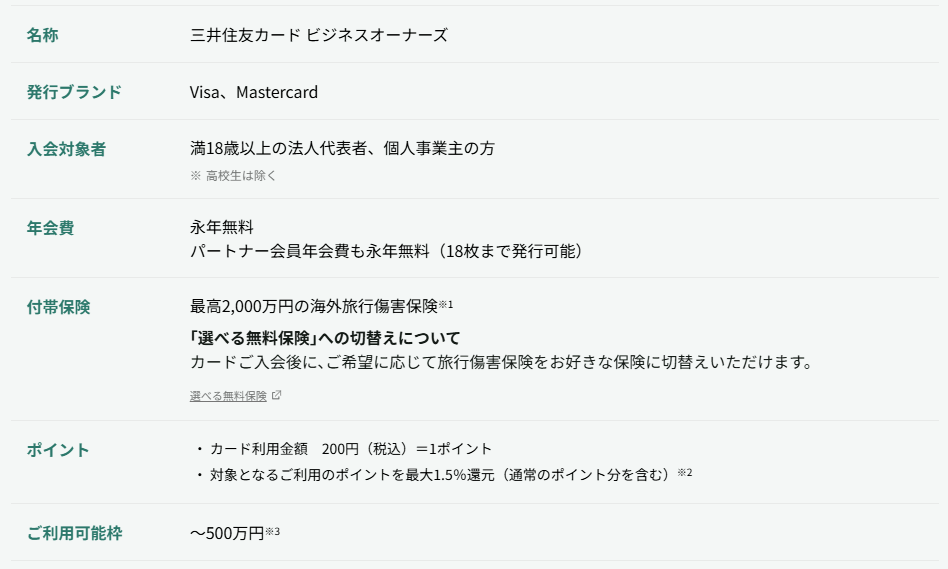

三井住友カード ビジネスオーナーズは追加カードも年会費無料で特典も充実

作成コスト0円、「とりあえず1枚持っておきたい」という個人事業主向けのクレジットカード

三井住友カード ビジネスオーナーズ

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5~1.5%*1 |

| 国際ブランド | Visa・Mastercard |

三井住友カード ビジネスオーナーズ

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5~1.5%*1 |

| 国際ブランド | Visa・Mastercard |

三井住友カード ビジネスオーナーズのメリット・デメリット

- 年会費無料なのにビジネス特典が豊富

- 最短3営業日発行でカード到着まで約1週間なので、申し込みから発行までが簡単でスピーディー*

- 利用可能枠が高い

- 旅行傷害保険は海外のみ

- ショッピング補償がない

- ETCカードは1年間で1回以上利用しないと、年会費550円(税込)がかかる

三井住友カード ビジネスオーナーズは、年会費永年無料のカードです。

カード作成時には登録謄本や決算書は不要で、運転免許証などの本人確認書類だけで発行できるので、開業直後でも申し込み可能です。

また申し込みから最短3営業日で発行され、約1週間後には手元に届くので、ビジネスカードが早く欲しい個人事業主やフリーランス向けのカードです。*

さらに所定の審査が必要ですが、カード利用可能枠は最大で500万円と、クレジットカードの中でも利用可能枠が高いのもうれしいポイントです。

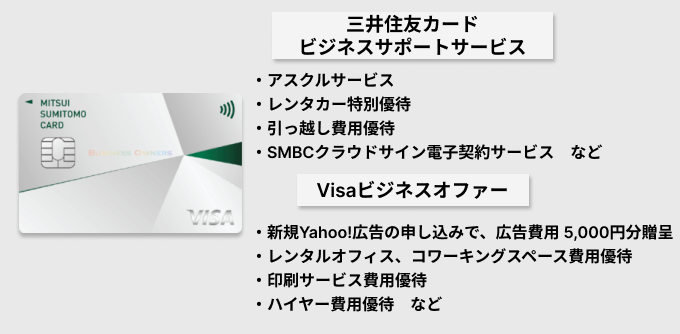

三井住友カードに付帯している「三井住友カード ビジネスサポート」と、Visaの「Visaビジネスオファー」やMastercardの「Mastercardビジネス・アシスト」の2種類のビジネス特典が付帯していて、年会費無料ながらサービス内容も充実している一枚です。

三井住友カード ビジネスオーナーズの基本情報

| 旅行傷害保険 | 海外:最高2,000万円(利用) |

|---|---|

| ショッピング補償 | なし |

| 利用可能枠 | ~500万円 ※所定の審査があります |

| 締め日 | 毎月15日、もしくは月末 |

| 支払日 | 翌月10日(15日締めの場合)、翌月26日(月末締めの場合) |

| 利用可能な支払い方法 | 公式サイト参照 |

| ETCカード年会費 | 無料(入会翌年度以降、前年度に一度もETCカードの利用がない場合は税込550円) |

| 追加カード年会費 | 無料(合計19枚まで) |

| 法人向けビジネス優待特典 | ・日産レンタカー/タイムズ カー レンタルが優待料金 ・アート引越センター/サカイ引越センター/ラク越・引越革命の優待 ・ホテル宿泊、オフィス用品・事務用品、印刷サービスなどを優待価格で利用できる「Visaビジネスオファー」(Visaブランドのみ) ・福利厚生プログラムや経理システム、日本企業海外進出サポートが受けられる「Mastercardビジネス・アシスト」(Mastercardブランドのみ) ・「じゃらんnet」の法人限定シークレットプラン「JCS限定プラン」 ・宿泊施設やフィットネスクラブ、レジャー施設やカルチャースクールの優待など、各種福利厚生サービス「ベネフィット・ステーション」を優待価格にて提供 |

| 最短発行 | 最短3営業日で発行(約1週間でカード到着)* |

| 公式 | 公式サイト |

三井住友カード ビジネスオーナーズの口コミ

支払いの円滑化 40代男性/経営者・役員/製造業(従業員数:101人以上)

【満足度】5点/5点

【発行した理由】

経理業務の効率化/ビジネスの支払いで必要だった/経費利用の透明化/確定申告の手間を軽減したかった

【実際に使ってみて感じたメリット】

業務上の取引がスム−ズに行え、支払いの円滑化につながりました。追加カードも利用しています。

【実際に使ってみて感じたデメリット】

法人取引のビジネスに特化したとても使いやすいカ−ドです。

業務の効率化につながった 40代男性/会社員(正社員)/情報通信業(従業員数:101人以上)

【満足度】3点/5点

【発行した理由】

経理業務の効率化/経費利用の透明化/カードを分けることで経費をモニタリング、見える化したかった

【実際に使ってみて感じたメリット】

経費、精算の可視化ができて、処理の効率化にもつながった。貯まったポイントは業務で活用しており、追加カードも検討中。

【実際に使ってみて感じたデメリット】

付帯サービスが少ない。

経理業務の効率化 40代男性/会社員(正社員)/商社・卸売り・小売業(従業員数:101人以上)

【満足度】3点/5点

【発行した理由】

経理業務の効率化/ビジネスの支払いで必要だった/経費利用の透明化

【実際に使ってみて感じたメリット】

日常的な経理業務をデジタル化して効率化できる。与信枠も比較的大きく手数料も安い。

【実際に使ってみて感じたデメリット】

特にない

JCB Biz ONEはポイント還元率1.0〜10.5%のポイント最強ビジネスカード

最短5分で発行可能!個人事業主・フリーランス向けに2024年9月誕生

JCB Biz ONE 一般

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0%~10.50%※ |

| 国際ブランド | JCB |

JCB Biz ONE 一般

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0%~10.50%※ |

| 国際ブランド | JCB |

JCB Biz ONEのメリット・デメリット

- JCBの他の法人カードのポイント2倍

- Amazonなど、80以上の優待店でポイントアップ(最大21倍)

- JCBの幅広いビジネスサービスを利用できる

- 従業員用に追加カードを発行できない

- 旅行傷害保険の適用がない

JCB Biz ONEは個人事業主やフリーランス向けのビジネスカードとして、2024年9月に誕生した新カードです。

JCBの他の法人カードの2倍のポイント付与があり、ポイント還元率は1.0%。Amazonやスターバックスなどのポイント優待店で最大10.5%還元*という還元率の高さが特徴です。

※最大還元率はJCB PREMOに交換した場合

優待店でポイント最大21倍

- Amazon 4倍

- スターバックス(スターバックス カードへのオンライン入金・オートチャージ) 最大21倍

- ビックカメラ 3倍

- コジマ 3倍

- ウエルシア 3倍

- 高島屋 4倍

- 成城石井 3倍

- apollostation 3倍

- 丸善・ジュンク堂書店 3倍 など優待店80以上

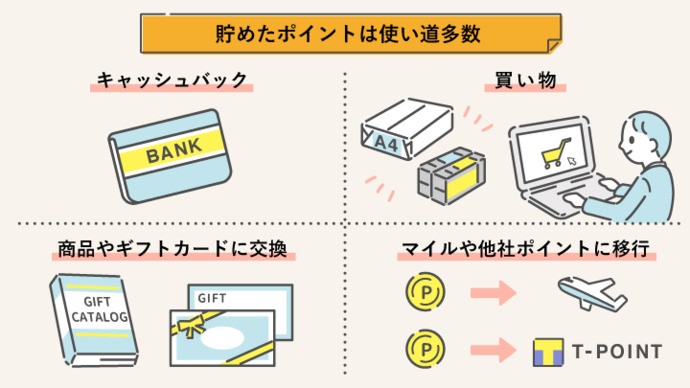

貯まったポイントはAmazonで1ポイント=3.5円、JAL・ANAマイルで1ポイント=3マイル、JCBギフトカードにも変えられるので、ポイントの使い道が豊富です。特に面倒な手続きなしでポイントをそのままAmazonで使えるので、Amazonでお得に使えるビジネスカードを探している場合はおすすめです。

また、与信枠が最大500万円と大きいのも魅力です(※所定の審査あり)。発行審査では法人の確認書類がいらず、運転免許証やマイナンバーカードなどの本人確認書類だけで申し込むことができます。

モバイル即時入会サービスの「モバ即」を利用すれば最短5分でカード番号が発行*されます。ネットショッピングなどですぐにカード決済ができるようになるので、「ネットで今すぐに買いたい」という場合にもおすすめです。

※ 即時判定の受付時間は、9:00AM~8:00PMの申し込みが対象。受付時間を過ぎた場合は、翌日の受付扱いとなったり、審査に時間がかかる場合があります。モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。(公式サイトより)

なお、JCBの一般的な法人カードであるJCB法人カードとの違いは以下です。

JCB Biz ONEとJCB法人カードの違い

【JCB Biz ONEとJCB法人カードの比較表】

| カード | JCB Biz ONE | JCB法人カード |

|---|---|---|

| 年会費 | 永年無料 | 1,375円(税込、初年度年会費無料) |

| 申し込み対象 | 法人代表者または個人事業主 | 法人または個人事業主 |

| 追加カード年会費 | 対応なし | 1,375円(税込) |

| ETCカード年会費 | 無料(1枚まで) | 無料(複数枚発行可能) |

| 支払い方法 | 複数の支払い方法あり(公式サイト参照) | 複数の支払い方法あり(公式サイト参照) |

| 決済口座 | ・【法人代表者の場合】法人口座、個人名義口座 ・【個人事業主の場合】屋号付き口座、個人名義口座 | ・【法人の場合】法人口座 ・【個人事業主の場合】屋号付き口座、個人名義口座 |

資金繰りが不安定になることも少なくない個人事業主やフリーランスの方にも使いやすいカードです。

JCB Biz ONEの基本情報

| 利用可能枠 | 〜500万円 ※所定の審査あり |

|---|---|

| 締め日 | 公式サイト参照 |

| 支払日 | 公式サイト参照 |

| 利用可能な支払い方法 | 複数の支払い方法あり(公式サイト参照) |

| ETCカード年会費 | 無料(1枚まで) |

| 追加カード年会費 | 対応なし |

| 法人向けビジネス優待特典 | ・「弥生会計 オンライン」のベーシックプランまたはセルフプランを2年間無料で利用 ・「やよいの青色申告 オンライン」のトータルプランまたはベーシックプランまたはセルフプランを1年間無料で利用※2024年4月1日(月)~2025年3月31日(月) ・トヨタ/レクサスの新車に乗ることができるクルマのサブスクサービスが利用可能 ・出張業務を最適化する法人向けインターネット出張手配システム「ANA Biz」対象 ・インターネットで簡単に航空券の予約ができる法人向け国内出張サービス「JCB de JAL ONLINE」対象 ・「じゃらんnet」の法人限定シークレットプラン「JCS限定プラン」を提供 ・「クロスオフィス」のコワーキングスペースを優待料金で利用可能 ・保養所、スポーツクラブ、資格取得や育児サポートといった福利厚生サービス「福利厚生倶楽部」の利用 |

| 最短発行 | 最短5分でデジタルカード発行可能* |

| 公式 | 公式サイト |

【2】顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはJCB公式サイトをご確認ください。

アメリカン・エキスプレス・ビジネス・カードは出張や国内・海外旅行で使える特典が豊富

高ステータスで特典も充実している、コスパが良いカードが欲しい個人事業主向けのクレジットカード

アメリカン・エキスプレス・ビジネス・グリーン・カード

| 年会費 | 13,200円(税込) |

|---|---|

| 還元率 | 0.3~1.0%* |

| 国際ブランド | AMERICAN EXPRESS |

※「メンバーシップ・リワード・プラス(税込3,300円)」登録で対象加盟店でのポイント還元率が最大10倍+ポイントの有効期限無期限

(プロモーションを含みます)

アメリカン・エキスプレス・ビジネス・グリーン・カード

| 年会費 | 13,200円(税込) |

|---|---|

| 還元率 | 0.3~1.0%* |

| 国際ブランド | AMERICAN EXPRESS |

※「メンバーシップ・リワード・プラス(税込3,300円)」登録で対象加盟店でのポイント還元率が最大10倍+ポイントの有効期限無期限

(プロモーションを含みます)

アメックスビジネスカードのメリット・デメリット

- ステータス性が高い

- 国内主要空港やハワイ(ホノルル)の空港ラウンジが使える

- プライベートの旅行でも使える特典が豊富

- 旅行傷害保険は国内・海外の両方がついている

- 利用可能枠の一律の上限がない

- 年会費が高い

- 分割払いができない(リボ払いは可能)

アメリカン・エキスプレス・ビジネス・カードはアメックスの法人カードの中でも一般的なクレジットカードで、カード券面のデザインからアメックスビジネスグリーンカードとも呼ばれます。

国内外29空港の空港ラウンジの無料利用、海外への出国・帰国時の手荷物無料配送サービス(一部の空港のみ)、最大5,000万円(利用付帯)の国内・海外旅行傷害保険など、出張が多い方にはメリットが多いカードです。特に空港ラウンジや手荷物無料配送サービスは、プライベートの旅行の際も利用できます。

また個人事業主やフリーランスは本人確認書類だけで申し込むことができます。

自営業の事業用カードの年会費は経費計上が可能なので、個人用としてはなかなか手が出ないクレジットカードを事業用として作成してみるのもいいかもしれません。

アメリカン・エキスプレス・ビジネス・カードの基本情報

| 旅行傷害保険 | 海外:最高5,000万円(利用) 国内:最高5,000万円(利用) |

|---|---|

| ショッピング補償 | 年間最高500万円(自己負担10,000円) |

| 利用可能枠 | 一律の上限額なし |

| 締め日 | 個別に設定* |

| 支払日 | 個別に設定* |

| 利用可能な支払い方法 | 1回払い リボ払い 分割払い |

| ETCカード年会費 | 無料(20枚まで) |

| 追加カード年会費 | 6,600円(税込) |

| 法人向けビジネス優待特典 | ・「ハーツレンタカー」アフォーダブル料金(事前予約割引料金)よりさらに10%オフ ・電話代行サービス「e秘書」月額基本業務料を12%オフ ・DHLエクスプレスワールドワイド輸送料金10%オフ ・「TKP研修ネット」宿泊研修プラン5%オフ、または「TKP貸会議室ネット」会議室室料10%オフ ・オフィス・デポ商品代金3%オフ ・「PRESIDENT」年間購読料46%オフ ・「週刊ダイヤモンド」年間購読優待 ・補助金・助成金検索サービス ・ビジネス情報サービス「ジー・サーチ」の年会費無料 ・国内外20万ヵ所以上の施設を特別料金で利用できる福利厚生プログラム「クラブオフ」のVIP会員年間登録料が無料 ・全国300ヵ所以上のシェアオフィスやコワーキングスペースの自由席が利用できる「NIKKEI OFFICE PASS」の月額料金最大10%割引 ・国内外29ヵ所の空港ラウンジが同伴者1名まで無料 |

| 最短発行 | カード到着まで5週間程度 |

| 公式 | 公式サイト |

出典元:アメリカン・エキスプレス・ビジネス・カード公式サイト

アメリカン・エキスプレス・ビジネス・カードの口コミ

セキュリティ面のスピード感はメリットの一つ 20代男性/会社員(正社員)/製造業(従業員数:101人以上)

【満足度】4点/5点

【発行した理由】

ビジネスの支払いで必要だった

【実際に使ってみて感じたメリット】

アメックスカードを使うことで、セキュリティ対策になる。例えば、どこかの国でなりすましなどで、カードの不正利用などがあったら、代替カードをすぐに手配してくれる。このようなスピード感はメリットの一つになる。

【実際に使ってみて感じたデメリット】

利用明細に時間がかかっているように感じる。デビットカードなど、すぐに引き落とせるようなシステムにすればいろいろなお金の計算や出張精算がやりやすいように感じる。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは最短3営業日で発行可能

アメックス系カードをコストをかけずに持ちたい個人事業主向けのカード

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード

| 年会費 | 無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | AMERICAN EXPRESS |

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード

| 年会費 | 無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | AMERICAN EXPRESS |

セゾンコバルト・ビジネスのメリット・デメリット

- 年会費無料

- 最短3営業日で発行可能

- 旅行傷害保険がついていない

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは最短3営業日で発行可能な法人カードです。スピーディーに作れるため、急遽クレジットカードが必要になった場合にも選択肢となります。さらに2022年1月26日から年会費無料へ変更となり、ますます使いやすいビジネスカードとなりました。

また、セゾン法人カードのポイントプログラムである永久不滅ポイントは利用期限がなく、じっくりとポイントを貯められます。貯めたポイントで社員旅行に行くことも夢ではありません。

さらに、通常の還元率は0.5%と低めですが、「アマゾン ウェブ サービス」や「モノタロウ」などビジネスシーンで利用の多いサイトでの利用ではポイントが4倍、2.0%還元となります。

- aws(アマゾン ウェブ サービス)

- Xserver

- お名前.com

- かんたんクラウド

- CrowdWorks

- cybozu.com

- SAKURA internet

- Money Forwardクラウド

- モノタロウ

- YAHOO! JAPAN(ビジネスサービスのみ)

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードの基本情報

| 旅行傷害保険 | なし |

|---|---|

| ショッピング補償 | 月額300円で各種補償をそれぞれ追加できる「Super Value Plus」に加入可能 |

| 利用可能枠 | 一律の上限額なし |

| 締め日 | 毎月10日 |

| 支払日 | 翌月4日 |

| 利用可能な支払い方法 | 1回払い ボーナス一括払い (セゾンカード加盟店では下記が追加) 2回払い ボーナス2回払い ショッピングリボ払い |

| ETCカード年会費 | 5枚まで無料 |

| 追加カード年会費 | 9枚まで無料 |

| 法人向けビジネス優待特典 | ・レンタルサーバーサービス「エックスサーバー」の初期設定費用が無料 ・会計・給与のクラウドサービス「かんたクラウド(MJS)」2ヶ月無料 ・レンタカー、宅配サービスなどの優待価格利用、ビジネス情報誌の定期購読サービスなどの優待「ビジネス・アドバンテージ」 ・ダイエットとボディメイクに特化したパーソナルトレーニングジム「24/7Workout」の入会金無料 |

| 最短発行 | 3日~1週間程度 |

| 公式 | 公式サイト |

マネーフォワード ビジネスカードは創業直後の法人も発行できる

開業直後で審査が不安な個人事業主の方におすすめ

マネーフォワード ビジネスカード

| 年会費 | 無料* |

|---|---|

| 還元率 | 1.0%~ |

| 国際ブランド | VISA |

マネーフォワード ビジネスカード

| 年会費 | 無料* |

|---|---|

| 還元率 | 1.0%~ |

| 国際ブランド | VISA |

マネーフォワード ビジネスカードのメリット・デメリット

- 決算書提出不要なので創業直後の法人も発行できる

- マネーフォワード クラウドと連携すれば利用明細をリアルタイムで反映

- 利用金額ごとにボーナスポイント付与(最大50,000円分/月)

- 銀行振り込みでしかチャージできない(プリペイド式カードの場合)

- ETCカードを発行できない

- Apple PayやGoogle Payには対応していない

マネーフォワードケッサイ株式会社が提供している、経理関連サービスに長けたビジネスカードです。

決算書提出不要のため、開業直後でも申込みから最短1週間程度で手にすることができます。

インターネットバンキングやコンビニ・銀行のATMから「入金用口座」に事前チャージをして利用することになります。チャージしておけば利用上限なしで決済できるため、仕入れや広告費などの高額な支払いも可能です。

事前振り込みが面倒な場合には、後払い式のクレジットカードタイプも用意されています(審査は最短10分・決算書不要)。

マネーフォワード ビジネスカードには、日々の会計処理に役立つ次のような機能があります。これらの機能を活用すれば、経理業務に割く時間を減らすことができるでしょう。

- 利用明細のリアルタイム通知(マネーフォワード クラウドにリアルタイムで反映されます)

- 目的別に何枚でもカードを発行できる(仕入先や目的別にリアルカード・バーチャルカードを発行すれば、利用用途の把握が容易です)

- 証憑やメモの紐づけができる(何に支払ったかを確認する手間を軽減できます)

- 電子帳簿保存法対応

マネーフォワード ビジネスカードは年会費無料カードながらポイント還元率が1〜3%と高いのも魅力の一つです。

さらに、毎月の利用額に応じて最大50,000円分のボーナスポイントがあります。使えば使うほどポイントが貯まり、経費削減の大きな手段になりますね。

マネーフォワード ビジネスカードのボーナスポイント表

| 月の利用金額 | ボーナスポイント |

|---|---|

| 10万円 | 500ポイント |

| 50万円 | 2,500ポイント |

| 100万円 | 5,000ポイント |

| 500万円 | 25,000ポイント |

| 1000万円 | 50,000ポイント |

マネーフォワード ビジネスカードの基本情報

| 旅行傷害保険 | なし |

|---|---|

| ショッピング補償 | 最大1,000万円まで |

| 利用可能枠 | ・前払い式:~原則5,000万円 ※審査により最大20億円まで可能 ・後払い式:~最大10億円 |

| 締め日 | 月末 |

| 支払日 | 翌月20日 |

| 利用可能な支払い方法 | 公式サイト参照 |

| ETCカード年会費 | 適用なし |

| 追加カード年会費 | 無料(発行枚数無制限) ※リアルカードは2枚目以降900円+税の発行手数料が必要 |

| 法人向けビジネス優待特典 | ・会社経営に必要な業務支援ツールなどをお得に利用できる (マネーフォワードグループのサービス/クラウドコンピューティング/バックオフィスツール/決済システム/マーケティング関連など) |

| 最短発行 | ・バーチャルカード:最短5分 ・リアルカード:1週間程度 |

| 公式 | 公式サイト |

freee Mastercardはfreee連携ができるカード会社との共同開発のビジネスカード

freeeを利用している個人事業主向けのクレジットカード

freee Mastercard

| 年会費 | 永年無料 |

|---|---|

| 還元率 | ー |

| 国際ブランド | Mastercard |

freee Mastercard

| 年会費 | 永年無料 |

|---|---|

| 還元率 | ー |

| 国際ブランド | Mastercard |

freee Mastercardのメリット・デメリット

- 年会費無料

- ポイント制度がない

- 旅行傷害保険がついていない

freee Mastercardは、会計ソフトの「freee」がカード会社と共同開発した年会費無料の法人カードです。1秒でわかる入会診断や簡単なWeb申し込みで、最短3営業日で手元に届くので、事業用カードを急いで作りたい人向けのカードです。

クレジットカードによくあるポイント制度がないため、経費の支払いでポイントを貯めることはできません。そのため事業経費が少なかったり、ポイントは不要というフリーランスの方は使いやすいでしょう。

またfreeeのビジネスカードは、他にも数種類ありますが、年会費無料なのはfreee Mastercardだけです。freeeのビジネスカードのおもな種類と特徴は次のとおりです。

- freee Mastercard ゴールド

- 年会費2,200円(税込)*1、国内・海外旅行傷害保険あり、空港ラウンジ利用可能、還元率0.5%*2

- freee VISAクラシックカード

- 年会費1,375円(税込)*1(条件を満たせば無料or割引)、ポイント制度なし

- freee VISAゴールドカード

- 年会費5,500円(税込)*1(条件を満たせば無料or割引)、国内・海外旅行傷害保険あり、空港ラウンジ利用可能、還元率0.5%

- freee セゾンビジネスプラチナカード

- 年会費22,000円(税込)、国内・海外旅行傷害保険あり、空港ラウンジ利用可能、ポイント制度あり

(引用:カード会社と共同開発した事業特化のクレジットカード「freeeカード」)

*1 初年度年会費無料

*2 1,000円につき1ポイント、1,000ポイントでJCBギフト券5,000円分に交換可能

freee Mastercardの基本情報

| 旅行傷害保険 | なし |

|---|---|

| ショッピング補償 | なし |

| 利用可能枠 | ショッピング枠:10~300万円 キャッシング枠:0~50万円 |

| 締め日 | 毎月5日 |

| 支払日 | 当月27日、もしくは翌月3日 |

| 利用可能な支払い方法 | 1回払い 2回払い 分割払い ショッピングリボ払い |

| ETCカード年会費 | 1枚まで無料 |

| 追加カード年会費 | 最大3枚まで無料 |

| 法人向けビジネス優待特典 | ・「Adobe Creative Cloudコンプリートプラン(個人版)」を初年度15%OFF(税別 10,224円/年 相当の値引き) ・officee:仲介手数料無料+新品オフィス家具の優待(オフィス検索サイト「officee」に掲載の物件に限る) ・Kagg.jp:新品オフィス家具を優待価格で購入可能 ・キャスタービズ:初月利用料10%off(3ヶ月以上の継続利用が条件) |

| 最短発行 | 最短3営業日 |

EX Gold for Biz Sは年会費が安く空港ラウンジが使えるビジネスゴールドカード

安い年会費でゴールドカードが手に入り、特典が充実しているクレジットカード

EX Gold for Biz S

| 年会費 | 3,300円(税込)* |

|---|---|

| 還元率 | 0.6% |

| 国際ブランド | VISA・Mastercard |

EX Gold for Biz S

| 年会費 | 3,300円(税込)* |

|---|---|

| 還元率 | 0.6% |

| 国際ブランド | VISA・Mastercard |

EX Gold for Biz Sのメリット・デメリット

- ゴールドカードのランクの中では年会費が安い

- 旅行傷害保険は国内・海外の両方が付帯

- 国内主要空港やハワイ(ホノルル)の空港ラウンジが使える

- 国際ブランドをMastercardにするとレストラン優待や国際線手荷物無料宅配サービスが使える

- 従業員用の追加カードは作れない

EX Gold for Biz Sは3,300円(税込)と、年会費を抑えつつもゴールドカードならではの特典が付帯したオリコの法人カードです。

さらに、EX Gold for Biz Sの基本還元率は0.5%ですが、常時20%加算される特典が付帯するので最低でも0.6%還元となっています。

また、オリコのポイントサービス「暮らスマイル」は利用額に応じて還元率がアップします。

| 累計利用金額 | クラステージ | 加算倍率 |

|---|---|---|

| 50万円未満 | ノーマルステージ | 1.0倍 |

| 50万円以上 | ステージ50 | 1.5倍 |

| 100万円以上 | ステージ100 | 1.7倍 |

| 200万円以上 | ステージ200 | 2.0倍 |

全国約200店の有名レストランにて、2名以上の利用で1名分が無料となる「ダイニング by 招待日和」や国内主要空港とハワイ・ホノルルの空港ラウンジを無料で利用できるなど手厚いサービスが特徴です。特に、出張が多い方には特典を使う機会が多いカードといえます。

もちろん、ビジネス向けの特典も充実しています。従業員の福利厚生をサポートする「えらべる倶楽部」の入会金が割引となるほか、会計ソフト「freee」の有料年額プランが3ヶ月分割引されます。

EX Gold for Biz Sの基本情報

| 旅行傷害保険 | 海外:最高2,000万円(利用) 国内:最高1,000万円(利用) |

|---|---|

| ショッピング補償 | 年間最高100万円(自己負担10,000円) |

| 利用可能枠 | 10~300万円 |

| 締め日 | 毎月月末 |

| 支払日 | 翌月27日 |

| 利用可能な支払い方法 | 1回払い 分割払い 据置き一括払い 半年賦併用払い リボルビング払い |

| ETCカード年会費 | 無料 |

| 追加カード年会費 | なし |

| 法人向けビジネス優待特典 | ・高級レストランでの優待や空港クロークサービスなど「Mastercard T&E Savings」(Mastercardブランドのみ) ・福利厚生プログラムや経理システム、日本企業海外進出サポートが受けられる「Mastercardビジネス・アシスト」(Mastercardブランドのみ) ・ホテル宿泊、オフィス用品・事務用品、印刷サービスなどを優待価格で利用できる「Visaビジネスオファー」 ・クラウド会計ソフト freee(フリー)の有料プランが通常より3ヶ月分割引 ・宿泊施設やフィットネスクラブ、レジャー施設やカルチャースクールの優待など、各種福利厚生サービス「ベネフィット・ステーション」を優待価格にて提供 ・国内主要空港とハワイ・ホノルルの空港ラウンジの無料利用 |

| 最短発行 | 申し込みから2〜3週間程度 |

Airカードはポイント還元率が1.5%の高還元率なビジネスカード

とにかく高還元率なビジネスカードが欲しい個人事業主向けのクレジットカード

Airカード(エアカード)

| 年会費 | 5,500円(税込) |

|---|---|

| 還元率 | 1.5% |

| 国際ブランド | JCB |

Airカード(エアカード)

| 年会費 | 5,500円(税込) |

|---|---|

| 還元率 | 1.5% |

| 国際ブランド | JCB |

Airカードのメリット・デメリット

- 通常還元率1.5%とかなりの高還元率

- 「じゃらん」で出張の手配をすると還元率2.0%

- 年会費5,500円(税込)かかる

- 旅行傷害保険がついていない

- 公共料金の支払いは還元率が下がる

- カード会社のビジネス特典がない

AirカードはJCBとリクルートが提携して2021年1月に発行した比較的新しいカードです。最大の特徴は業界トップクラスを誇る1.5%の還元率。Airカードで貯まるリクルートポイントはdポイントやPontaポイントとも1対1で交換もできるため、ポイントの使い勝手が良いのも魅力です。

また、リクルートが提供している各種サービスの利用で還元率がアップします。旅行などの手配が可能な「じゃらん」では2.0%還元とポイントが上乗せされます。ただし、公共料金などの支払いでは0.5%になってしまうので注意しましょう。

Airカードの基本情報

| 旅行傷害保険 | なし |

|---|---|

| ショッピング補償 | 100万円限度(自己負担10,000円)(海外のみ) |

| 利用可能枠 | 10~100万円 |

| 締め日 | 毎月15日 |

| 支払日 | 翌月10日 |

| 利用可能な支払い方法 | 1回払い 2回払い |

| ETCカード年会費 | 無料 |

| 追加カード年会費 | 3,300円(税込) |

| 法人向けビジネス優待特典 | ・「弥生会計 オンライン」と「やよいの青色申告 オンライン」を初年度0円で利用可能 ・クラウド会計ソフトfreeeの「法人ベーシックプラン」「個人スタンダードプラン」の初年度年会費が15%引き ・トヨタ/レクサスの新車に乗ることができるクルマのサブスクサービスが利用可能 ・出張業務を最適化する法人向けインターネット出張手配システム「ANA Biz」対象 ・インターネットで簡単に航空券の予約ができる法人向け国内出張サービス「JCB de JAL ONLINE」 ・「じゃらんnet」の法人限定シークレットプラン「JCS限定プラン」「クロスオフィス」のコワーキングスペースを優待料金で利用可能 ・保養所、スポーツクラブ、資格取得や育児サポートといった福利厚生サービス「福利厚生倶楽部」 |

| 最短発行 | 3週間程度 |

| 公式 | 公式サイト |

三井住友カード ビジネスオーナーズ ゴールドは条件達成で年会費永年無料になる

経費が年間100万円以上かかる、直近で高額の利用予定がある個人事業主向けのクレジットカード

三井住友カード ビジネスオーナーズ ゴールド

| 年会費 | 5,500円(税込)*1 |

|---|---|

| 還元率 | 0.5~1.5%*2 |

| 国際ブランド | Visa・Mastercard |

三井住友カード ビジネスオーナーズ ゴールド

| 年会費 | 5,500円(税込)*1 |

|---|---|

| 還元率 | 0.5~1.5%*2 |

| 国際ブランド | Visa・Mastercard |

三井住友カード ビジネスオーナーズ ゴールドのメリット・デメリット

- 継続特典でボーナスポイントがもらえる

- 国内主要空港やハワイ(ホノルル)の空港ラウンジが使える

- 旅行傷害保険は国内・海外の両方が付いている

- ETCカードは1年間で1回以上利用しないと、年会費550円(税込)がかかる

三井住友カード ビジネスオーナーズ ゴールドは前述の三井住友カード ビジネスオーナーズよりも上位のカードです。通常年会費は5,500円(税込)ですが、加入月の11ヶ月後末までに100万円の利用があればその後の年会費が永年無料となります。*

個人事業主で自宅を事務所にしている場合は、家賃も経費の対象となるので、年間100万円以上の支払いも難しくないかもしれません。

【三井住友カード ビジネスオーナーズ ゴールドと通常カードの違い】

| カード | 三井住友カード ビジネスオーナーズ ゴールド | 三井住友カード ビジネスオーナーズ |

|---|---|---|

| 年会費 | 5,500円(税込)*1 | 永年無料 |

| 追加カード年会費 | 無料 | 無料 |

| カード利用枠 | 〜500万円*2 | ~500万円*2 |

| 旅行傷害保険 | 国内・海外:最高2,000万円 | 海外:最高2,000万円 |

| ショッピング補償 | 年間300万円(国内・海外) | なし |

| Vポイント有効期限 | ポイントの最終変動日から1年間(自動延長) | ポイントの最終変動日から1年間(自動延長) |

*1 年間100万円のご利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

*2 所定の審査があります。

上記のとおり、旅行傷害保険やショッピング補償が手厚くなっており、万が一の備えをより充実させたい事業者向けです。

また、国内34ヵ所の空港、海外(ハワイ)の空港ラウンジが無料で利用できるサービスも付帯していて、プライベートの旅行でも利用できます。

三井住友カード ビジネスオーナーズ ゴールドの基本情報

| 旅行傷害保険 | 国内:最高2,000万円(利用) 海外:最高2,000万円(利用) |

|---|---|

| ショッピング補償 | 年間最高300万円(自己負担3,000円) |

| 利用可能枠 | 〜500万円(所定の審査あり) |

| 締め日 | 毎月15日、もしくは月末 |

| 支払日 | 翌月10日(15日締めの場合)、翌月26日(月末締めの場合) |

| 利用可能な支払い方法 | ・1回払い:リボ払い・分割払い ・2回払い:ボーナス一括払い |

| ETCカード年会費 | 無料(入会翌年度以降、前年度に一度もETCカードの利用がない場合は税込550円) |

| 追加カード年会費 | 無料(19枚まで) |

| 法人向けビジネス優待特典 | ・国内34ヵ所の空港、海外(ハワイ)の空港ラウンジが無料で利用可能 ・日産レンタカー/タイムズ カー レンタルが優待料金 ・アート引越センター/サカイ引越センター/ラク越・引越革命の優待 ・ビジネス消耗品から出張、会議室の利用といった特典「Visa ビジネスオファー」(Visaブランドのみ) ・福利厚生プログラムや経理システム、日本企業海外進出サポートが受けられる「Mastercardビジネス・アシスト」(Mastercardブランドのみ) ・「じゃらんnet」の法人限定シークレットプラン「JCS限定プラン」を提供 ・宿泊施設やフィットネスクラブ、レジャー施設やカルチャースクールの優待など、各種福利厚生サービス「ベネフィット・ステーション」を優待価格にて提供 |

| 最短発行 | 最短3営業日で発行(約1週間でカード到着)* |

| 公式 | 公式サイト |

三井住友カード ビジネスオーナーズ ゴールドの口コミ

貯まったポイントはアイテムやギフト券に交換 40代女性/会社員(正社員)/電気・ガス・水道業(従業員数:1〜10人)

【満足度】4点/5点

【発行した理由】

経理業務の効率化/ビジネスの支払いで必要だった/経費利用の透明化/確定申告の手間を軽減したかった

【実際に使ってみて感じたメリット】

現金が不要で支払いがすむ。アプリなどでお金の管理が楽。代引き手数料や振り込み手数料など必要がない。貯まったポイントはアイテムやギフト券に交換している。

【実際に使ってみて感じたデメリット】

使いすぎる心配がある。

コストパフォーマンスが高い 40代男性/会社員(正社員)/サービス業(従業員数:101人以上)

【満足度】4点/5点

【発行した理由】

ポイントを貯めることによる経費削減/ビジネスの支払いで必要だった/経費利用の透明化

【実際に使ってみて感じたメリット】

コストパフォーマンスが高いと感じるところです。貯まったポイントで会社の備品購入をしています。

【実際に使ってみて感じたデメリット】

特にありません。

付帯サービスが充実 30代女性/会社員(正社員)/サービス業(従業員数:101人以上)

【満足度】4点/5点

【発行した理由】

経理業務の効率化/経費利用の透明化

【実際に使ってみて感じたメリット】

付帯しているサービスが充実している。貯まったポイントは商品と交換。

【実際に使ってみて感じたデメリット】

ありません。

楽天ビジネスカードは楽天プレミアムカードの付随カードで個人事業主向けの法人カード

楽天プレミアムカードの特典も使えて、楽天市場の利用が最大5.0%と高還元率

楽天ビジネスカード

| 年会費 | 2,200円(税込)* |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | VISA |

楽天ビジネスカード

| 年会費 | 2,200円(税込)* |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | VISA |

楽天ビジネスカードのメリット・デメリット

- 楽天市場の利用で還元率最大5.0%になる

- 楽天プレミアムカードの特典が使える

- 旅行傷害保険は国内・海外の両方が付いていて自動付帯*

- 楽天プレミアムカードの発行が条件

- 楽天ビジネスカード自体には特典が少ない

楽天ビジネスカードは楽天が発行するビジネスカードです。また通常還元率1.0%で、楽天市場での利用なら還元率最大5.0%になるので、高還元でポイントを貯めやすいのが特徴です。

一方で発行には楽天プレミアムカードを持っていることが条件となっています。そのため、楽天ビジネスカードの年会費は2,200円(税込)ですが、楽天プレミアムカードとの年会費合計13,200円(税込)かかります。

しかし、楽天プレミアムカードには豊富な特典があり、プライベートで使えるものも多いので、発行のメリットは十分にあるといえるでしょう。

また楽天プレミアムカードは個人用口座、楽天ビジネスカードは事業用口座と分けられるため、プライベートとビジネスで使い勝手がよく、経費の管理もしやすいでしょう。

楽天ビジネスカードの基本情報

楽天ビジネスカードは楽天プレミアムカードの発行が条件となっているため、楽天プレミアムカードの特典と合わせてご紹介します。

| 旅行傷害保険 | 国内:最高5,000万円(自動) 海外:最高5,000万円(うち4,000万円自動) |

|---|---|

| ショッピング補償 | 年間最高300万円(自己負担3,000円) |

| 利用可能枠 | 300万円(楽天ビジネスカードと楽天プレミアムカードの合算) |

| 締め日 | 月末 |

| 支払日 | 翌月27日 |

| 利用可能な支払い方法 | 1回払い ボーナス一括払い (セゾンカード加盟店では下記が追加) 2回払い ボーナス2回払い ショッピングリボ払い |

| ETCカード年会費 | 1枚まで無料、2枚目以降は1枚550円(税込) |

| 追加カード年会費 | なし※楽天ビジネスカードは追加カード対応なし |

| 法人向けビジネス優待特典 | ・ホテル宿泊、オフィス用品事務用品、印刷サービスなどを優待価格で利用できる「Visaビジネスオファー」 ・プライオリティ・パス付帯で空港ラウンジ無料*(楽天プレミアムカード特典) *年間5回まで無料で利用できる、以降は1回あたりUS35$ ・選べる3つのコース※楽天プレミアムカード特典 ・お誕生月サービス※楽天プレミアムカード特典 |

| 最短発行 | 2週間程度 |

楽天ビジネスカードの口コミ

経費で使うのに、同時にポイントも貯められる 40代女性/自由業/個人事業主

【満足度】4点/5点

【発行した理由】

ビジネスの支払いで必要だった

【実際に使ってみて感じたメリット】

経費の計算が簡単になった。経費で使うのに、同時にポイントも貯められる。

【実際に使ってみて感じたデメリット】

ない。

管理がしやすい 40代女性/パート・アルバイト/医療・福祉(従業員数:11〜50人)

【満足度】5点/5点

【発行した理由】

ポイントを貯めることによる経費削減/マイルを貯めることによる経費削減

【実際に使ってみて感じたメリット】

管理がしやすい。ポイントも使えるし、貯まる。貯まったポイントは業務で購入する際に使用している。

【実際に使ってみて感じたデメリット】

ありません。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードはコンシェルジュ付きでJALマイルも貯まる

ステータス性があって、経費で効率よくマイルを貯めたい個人事業主向け

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード

| 年会費 | 22,000円(税込)* |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | AMERICAN EXPRESS |

(プロモーションを含みます)

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード

| 年会費 | 22,000円(税込)* |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | AMERICAN EXPRESS |

(プロモーションを含みます)

セゾンプラチナ・ビジネスアメックスのメリット・デメリット

- コンシェルジュサービスが付いている

- 旅行傷害保険は国内・海外の両方が付いていて、国内旅行の場合は自動付帯

- JALのマイルの還元率が最大1.125%と高い

- 海外でのショッピング利用でポイント2倍

- 年会費が高額

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードはセゾン・アメリカン・エキスプレス・カードの中でも最高クラスのカードです。

旅行やレストラン予約の手配を代行してくれる「コンシェルジュサービス」や老舗料亭の紹介といった多彩なサービスを提供する「セゾンプレミアムセレクション」、話題のビジネス書がわずか10分で読める要約サイト「flier(フライヤー)」の読み放題プラン(ゴールドプラン)が30日間無料&月額利用料金15%引きといった特典を利用できます。

また「SAISON MILE CLUB」の登録*で、JALマイルの還元率が最大1.125%になります。

※年会費:5,500円(税込)

ポイント以降の手続き不要で、自動でマイル移行できるのも魅力的ですね。出張が多い場合や旅行好きな個人事業主の方には使い勝手のいいクレジットカードといえるでしょう。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードの基本情報

| 旅行傷害保険 | 国内:最高5,000万円(自動) 海外:最高1億円(利用) |

|---|---|

| ショッピング補償 | 年間最高300万円(自己負担なし) |

| 利用可能枠 | 一律の上限額なし |

| 締め日 | 毎月10日 |

| 支払日 | 翌月4日 |

| 利用可能な支払い方法 | 1回払い ボーナス一括払い (セゾンカード加盟店では下記が追加) 2回払い ボーナス2回払い ショッピングリボ払い |

| ETCカード年会費 | 5枚まで無料 |

| 追加カード年会費 | 3,300円(税込) |

| 法人向けビジネス優待特典 | ・プラチナ会員専用コンシェルジュ・サービス ・「セゾンプレミアムセレクション」に無料で登録 ・国内一流ホテルでの朝食サービスやアーリーチェックインといった特典 ・国内の主要空港ラウンジを無料でご利用 ・レンタカー、宅配サービスなど、さまざまな業種の経費のお支払いに、料金交渉の手間もなくいつでも優待価格で利用できる「ビジネス・アドバンテージ」 ・レンタルサーバーサービス「エックスサーバー」の初期設定費用が無料 ・会計・給与のクラウドサービス「かんたんクラウド(MJS)」2ヶ月無料 ・全国のコナミスポーツクラブおよび提携施設合わせて約500ヵ所の施設が法人会員料金に |

| 最短発行 | 3営業日 |

ダイナースクラブ ビジネスカードは接待やゴルフ予約など優待特典が豊富

事務所がなく、商談や打ち合わせの機会が多い個人事業主向け

ダイナースクラブ ビジネスカード

| 年会費 | 27,500(税込) |

|---|---|

| 還元率 | 0.3%~ |

| 国際ブランド | ダイナースクラブ |

ダイナースクラブ ビジネスカード

| 年会費 | 27,500円(税込) |

|---|---|

| 還元率 | 0.3%~ |

| 国際ブランド | ダイナースクラブ |

ダイナースクラブ ビジネスカードのメリット・デメリット

- 会員制ラウンジが使えるなど、ステータス性が高い

- 旅行傷害保険は国内・海外の両方が付いていて、海外旅行の場合は自動付帯(一部)

- レストラン優待がある

- 年会費が高額

- 分割払いができない(リボ払いは可能)

ダイナースクラブ ビジネスカードはアメリカン・エキスプレスと並び特典に定評のあるダイナースクラブの法人カードです。

商談や打ち合わせの場として使えるダイヤモンド経営者倶楽部運営の会員制ラウンジ「銀座サロン」の利用や相続・事業承継支援、税務顧問サービスにかかる初回の相談料が無料と、ビジネスシーンで役に立つ特典が多く付帯します。

また、レストランにてコース料理を2名以上分注文すると1名分が無料になる「エグゼクティブ ダイニング」や予約が難しい料亭の席の確保など、接待でも活躍するグルメ特典も特徴の一つです。

さらに「名門ゴルフ場予約」では、国内約100コースの名門ゴルフ場のラウンド予約を依頼できるのもゴルフ好きの個人事業主にはうれしいポイントです。

ダイナースクラブ ビジネスカードの基本情報

| 旅行傷害保険 | 国内:最高1億円(利用) 海外:最高1億円(うち5,000万円自動) |

|---|---|

| ショッピング補償 | 年間最高500万円(自己負担10,000円) |

| 利用可能枠 | 一律の制限なし |

| 締め日 | 毎月15日 |

| 支払日 | 翌月10日 |

| 利用可能な支払い方法 | 一回払い ボーナス一括払い リボルビング払い |

| ETCカード年会費 | 無料 |

| 追加カード年会費 | 無料(2枚まで) |

| 法人向けビジネス優待特典 | ・ジーサーチや健康診断、法律相談などの優待がそろった「ダイナースクラブ ビジネス・オファー」 ・ダイヤモンド経営者倶楽部が運営の会員制ラウンジ「銀座サロン」の利用 ・レストランおすすめのコース料理を2名以上で利用すると1名分が無料になる「エグゼクティブ ダイニング」 ・予約が難しい高級料亭をダイナースクラブが会員に代わって予約する「料亭プラン」 ・名門ゴルフ場約100コースでプレーできる「名門ゴルフ場予約」 |

| 最短発行 | 1~2週間程度 |

アメリカン・エキスプレス・ビジネス・ゴールド・カードは海外出張に強いメタル製カード

より高いステータス性や高級感を求める個人事業主向けのクレジットカード

アメリカン・エキスプレス・ビジネス・ゴールド・カード

| 年会費 | 36,300円(税込) |

|---|---|

| 還元率 | 0.3~1.0%* |

| 国際ブランド | AMERICAN EXPRESS |

※「メンバーシップ・リワード・プラス(税込3,300円)」登録で対象加盟店でのポイント還元率が最大10倍+ポイントの有効期限無期限

(プロモーションを含みます)

アメリカン・エキスプレス・ビジネス・ゴールド・カード

| 年会費 | 36,300円(税込) |

|---|---|

| 還元率 | 0.3~1.0%* |

| 国際ブランド | AMERICAN EXPRESS |

※「メンバーシップ・リワード・プラス(税込3,300円)」登録で対象加盟店でのポイント還元率が最大10倍+ポイントの有効期限無期限

(プロモーションを含みます)

アメックスビジネスゴールドのメリット・デメリット

- メタル製のカードで高級感がある

- レストラン優待がある

- 旅行傷害保険は国内・海外の両方が付いている

- 利用可能枠の一律の上限がない

- 年会費が高額

- 分割払いができない(リボ払いは可能)

アメリカン・エキスプレス・ビジネス・ゴールド・カードは前述のアメリカン・エキスプレス・ビジネス・カードより特典がワンランクアップしたビジネスカードです。

またアメックスビジネスゴールドは、メタル製のカードデザインが特徴で、ステータス性も感じられる法人ゴールドカードです。

基本的な特典は一般カードと同じですが、全国約200店舗のレストランで、所定のコース料理2名以上の利用で1名分のコース料金が無料になる「ビジネス・ダイニング・コレクション by グルメクーポン」が追加で付帯します。

アメリカン・エキスプレス・ビジネス・ゴールド・カードの基本情報

| 旅行傷害保険 | 海外:最高1億円(利用) 国内:最高5,000万円(利用) |

|---|---|

| ショッピング補償 | 年間最高500万円(自己負担10,000円) |

| 利用可能枠 | 一律の上限額なし |

| 締め日 | 個別に設定*1 |

| 支払日 | 個別に設定*1 |

| 利用可能な支払い方法 | 1回払い リボ払い |

| ETCカード年会費 | 無料(20枚まで) |

| 追加カード年会費 | 13,200円(税込)(付帯特典あり) 年会費無料(付帯特典なし)*2 |

| 法人向けビジネス優待特典 | ・「ハーツレンタカー」アフォーダブル料金(事前予約割引料金)よりさらに10%オフ ・電話代行サービス「e秘書」月額基本業務料を12%オフ ・DHLエクスプレスワールドワイド輸送料金10%オフ ・「TKP研修ネット」宿泊研修プラン5%オフ、または「TKP貸会議室ネット」会議室室料10%オフ ・オフィス・デポ商品代金3%オフ ・PRESIDENT年間購読料46%オフ ・週刊ダイヤモンド年間購読優待 ・補助金・助成金検索サービス ・ビジネス情報サービス「ジー・サーチ」の月会費無料 ・国内外20万ヵ所以上の施設を特別料金で利用できる福利厚生プログラム「クラブオフ」のVIP会員年間登録料が無料 ・全国300ヵ所以上のシェアオフィスやコワーキングスペースの自由席が利用できる「NIKKEI OFFICE PASS」の月額料金最大10%引き ・国内外29ヵ所の空港ラウンジを、同伴者1名と共に無料で利用できる ・海外出張の際、出発時に自宅から空港まで、帰国時に空港から自宅まで、カード会員1名につきスーツケース1個を無料で配送 ・「Eight Team」に新規申し込みでお手元の名刺を高速で登録できるスキャナーを提供 ・日経電子版Pro 月額利用料毎月5%オフ |

| 最短発行 | 約5週間 |

*2. 判定期間内にカード利用がない場合、管理手数料として3,300円(税込)を回収

出典元:アメリカン・エキスプレス・ビジネス・ゴールド・カード公式サイト

アメリカン・エキスプレス・ビジネス・ゴールド・カードの口コミ

業務の効率化 20代男性/会社員(正社員)/製造業(従業員数:51〜100人)

【満足度】5点/5点

【発行した理由】

経理業務の効率化/ポイントを貯めることによる経費削減/マイルを貯めることによる経費削減/ビジネスの支払いで必要だった/保険やビジネス特典を活用できる/プライベート利用と経費を区別したかった/経費利用の透明化/キャッシュフローが整う/確定申告の手間を軽減したかった/カードを分けることで経費をモニタリング、見える化したかった

【実際に使ってみて感じたメリット】

比較的使いやすい。業務の効率化に役立っている。

【実際に使ってみて感じたデメリット】

特になし

貯まったポイントは福利厚生に活用 60代男性/経営者・役員/不動産業(従業員数:101人以上)

【満足度】4点/5点

【発行した理由】

経理業務の効率化/経費利用の透明化

【実際に使ってみて感じたメリット】

世界中で使用できる。キャッシュ不要で便利。貯まったポイントは福利厚生に活用。

【実際に使ってみて感じたデメリット】

ー

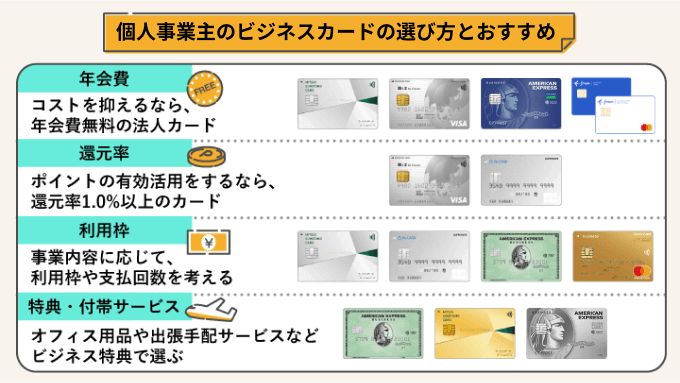

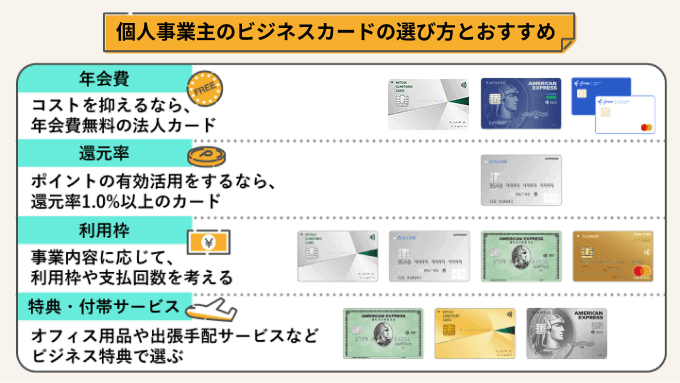

個人事業主向けクレジットカードの選び方のポイント

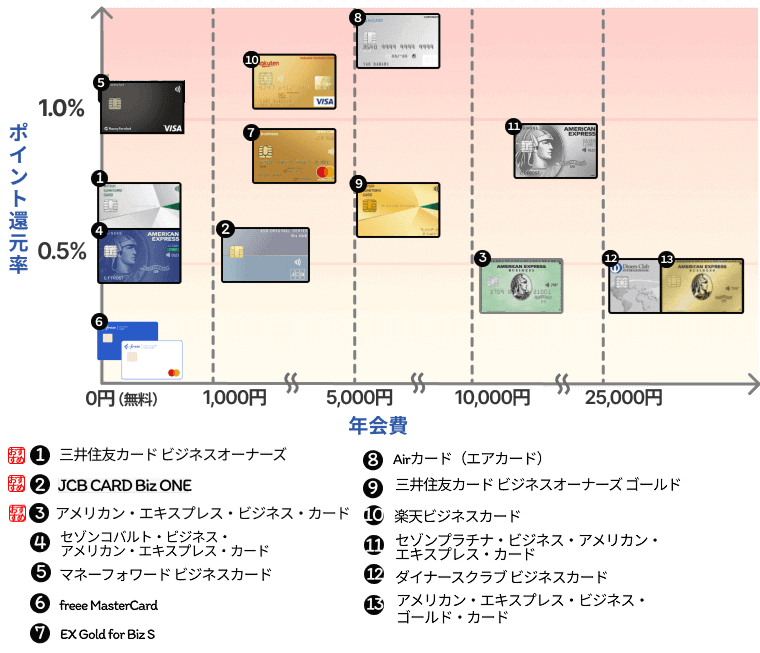

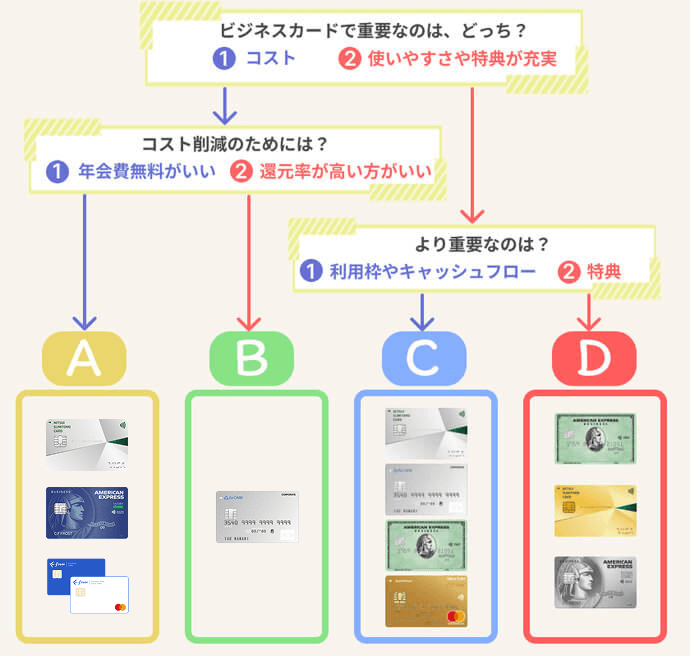

個人事業主は、事業コストを抑えるなら年会費無料のクレジットカードを選びましょう。またポイントをより多く貯めたいなら還元率1.0%以上のカードなど、重視する項目によって選ぶべきビジネスカードが変わります。

- A.年会費:コストを抑えるなら、年会費無料のクレジットカード

- B.還元率:ポイントの有効活用をするなら、還元率1.0%以上のクレジットカード

- C.利用枠やキャッシュフロー:事業内容に応じて、利用枠や支払い回数を考える

- D.特典・付帯サービス:オフィス用品や出張手配サービスなどビジネス優待特典で選ぶ

A.コストを抑えられる年会費無料のクレジットカード

コストを抑えたいのであれば、年会費無料のクレジットカードを選びましょう。年会費無料の場合、カードの利用で貯まるポイント分だけお得になります。

年会費無料のクレジットカード

- 三井住友カード ビジネスオーナーズ(還元率0.5%)

- セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード(還元率0.5%)

- freee Mastercard(ポイント制度なし)

B.ポイントでさらにお得になる還元率1.0%以上のクレジットカード

クレジットカードの多くはポイント還元率は0.5%と低めです。もし還元率の高いカードを探しているなら、1.0%以上が高還元率の目安となります。

また、ポイントは備品の購入費用やカードの請求代金に充当することもできるため、ポイントの分経費を削減できます。

還元率が1.0%以上のクレジットカード

- Airカード(還元率1.5%、年会費5,500円(税込))

還元率と獲得ポイントの比較表

還元率0.5%と還元率1.0%で獲得できるポイント数は以下のとおりです。還元率1.0%なら年間100万円の経費に対して10,000ポイント貯まります。

【経費と獲得ポイント数】

| 経費 | 還元率0.5% | 還元率1.0% |

|---|---|---|

| 年間100万円 (月8.3万円) | 5,000ポイント (417ポイント) | 10,000ポイント (833ポイント) |

| 年間300万円 (月25万円) | 15,000ポイント (1,250ポイント) | 30,000ポイント (2,500ポイント) |

| 年間600万円 (月50万円) | 30,000ポイント (2,500ポイント) | 60,000ポイント (5,000ポイント) |

C.キャッシュフローに余裕がもてるクレジットカード

クレジットカードの利用可能枠は最低でも100万円前後、利用可能枠を気にせず使いたいのであれば上限額が300万円程度のカードを選ぶとよいでしょう。

中には、アメリカン・エキスプレス・ビジネス・カードのように一律の上限設定がないビジネスカードもあります。事前に相談しておけば上限額を上げてくれる場合もあるので、もし高額な出費が考えられるのであれば、そのようなカード会社を選ぶのも一つの手です。

大企業向けのクレジットカードは1回払いが基本ですが、個人事業主向けのクレジットカードは分割払いなど豊富な支払い方法が選べる場合が多いです。支払いを分けることができれば、資金繰りに余裕をもたせることも可能です。

利用可能枠が100万円以上のクレジットカード

- 三井住友カード ビジネスオーナーズ(利用可能枠500万円*1、年会費無料、還元率0.5%)

- Airカード(利用可能枠100万円、年会費5,000円、還元率1.5%)

- アメリカン・エキスプレス・ビジネス・カード(利用可能枠は一律の上限なし、年会費13,200円、還元率0.3%~)

- EX Gold for Biz S(利用可能枠300万円、年会費2,200円*2、還元率0.6%)

*2 初年度無料

D.出張手配サービスなどビジネス特典が豊富なクレジットカード

個人事業主向けのクレジットカードの中でも、法人カードと個人用カードで大きく異なるのはビジネス特典です。個人用カードにはない特典が付帯しています。

また、事業用の支払いに利用するクレジットカードの年会費は基本的に全額経費扱いとなります。そのため、個人事業主はプライベートで使える特典がより充実している有料のカードをあえて選ぶのもいいでしょう。

- 出張手配サービス

- 法人専用サイトから予約できる宿泊プラン

- オフィス用品の優待サービス

- 会計ソフトの利用料の優待

- コワーキングスペースの優待

- 保養所など福利厚生サービス

カードごとに出張で使える旅行サービスが手厚かったり、グルメの優待など特典の傾向も異なります。また年会費が高くなると、より特典内容が充実するのが特徴です。

ビジネス特典が豊富なクレジットカード

個人事業主がクレジットカードを持つメリット

個人事業主がクレジットカードを持つメリットは、付帯特典や経理業務の効率化があげられます。

そもそも個人事業主は事業専用のビジネスカードを持つべきなのでしょうか?

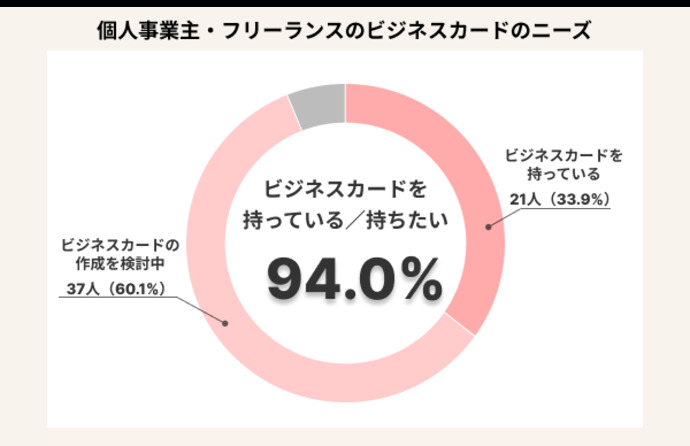

編集部が行ったアンケートではビジネスカードをすでに持っている個人事業主は3割程度でしたが、残りの7割のうち半数以上は今後ビジネスカードの作成を検討していると回答しました。

つまり、個人事業主やフリーランスの94.0%はビジネスカードにメリットを感じているようです。

対象:青色申告をしている個人事業主・フリーランス

期間:2022年7月21日~25日

有効回答数:62件

調査方法:インターネット調査

また、残りの6%(4人)の方は、「クレジットカードだと使いすぎたり、経費管理がしづらい」「現金のやり取りがいい」という理由で、今後もビジネスカードの作成はしないという回答でした。

ここからは個人事業主が事業用クレジットカードとしてビジネスカードを持つメリットを詳しく解説しましょう。

事業用クレジットカードを持つメリット

- ビジネスの必要経費でポイントが貯まり、プライベートで使える

- ビジネスに役立つ特典が豊富

- 事業や会社の資金繰りに余裕が生まれる

- 会計ソフトとビジネスカードの連携で経理業務が効率化される

1.ビジネスの必要経費でポイントが貯まり、プライベートで使える

個人用クレジットカード同様、法人カードの支払いでポイントが貯まる点もメリットです。

備品の購入の事務用品費や接待交際費など、個人事業主やフリーランスの事業での支払いは高額になるケースも少なくありません。ビジネスカードで支払いを行えば、より多くのポイントを貯めることができるでしょう。

貯まったポイントはカードの支払いに充当できるので経費削減につながります。さらに個人事業主はクレジットカードで貯まったポイントをプライベートで使うことができます。会計処理も難しくないので、法人カードのポイントを経費削減とともにプライベートでも使えるのはかなりのメリットです。

2.ビジネスに役立つ特典が豊富

法人カードには個人クレジットカードと違い、ビジネス向け特典が付帯するのが一般的です。

例えば、クラウド会計ソフトが優待価格で使えたり、コワーキングスペースの使用料が割引になったりします。中にはコンサルティングを受けられるビジネスカードもあり、手厚いサポートが期待できます。

3.事業や会社の資金繰りに余裕が生まれる

時期によって収益が左右されたり、市況のあおりを受けやすい個人事業主やフリーランスにとって、資金繰りを考えることは重要です。

クレジットカードにもよりますが、代金の引き落としは翌月に行われるのが一般的です。そのため今すぐまとまった資金が必要で、翌月には取引先からの振り込みが期待できる場合などは、ビジネスカードで支払うことで臨機応変に対応できます。

また法人カードは個人用クレジットカードに比べて利用可能枠が高いカードが多いので、事業に必要な初期投資として出費が増えてしまっても安心です。

4.会計ソフトとビジネスカードの連携で経理業務が効率化される

クレジットカードでの支払いはすべて履歴が残るため、利用明細書*のもらい忘れや紛失といった経費精算処理でありがちなミスを防げます。使用履歴は会員サイトなどからも確認できるので、自社の支払い内容や勘定科目の確認も簡単にできます。

※ 確定申告の際にはクレジットカードの利用店発行の領収書ではなく、クレジットカードの利用明細書を利用しましょう。(参考:国税庁 カード会社からの請求明細書 より)

個人事業主で従業員がいる場合も、支払口座が同一の追加カードを支給することで、領収書の受け渡しや立て替え経費の精算といった手間をなくせるでしょう。

また、ビジネスカードと連携している会計ソフトとひも付ければ、自動で利用明細を登録してくれるので、経理業務の効率化につながります。

なお、個人用カードでも経費の支払いは行えるものの、社用の支払いと私用の支払いを分ける必要があります。つまり、より生産性の向上を追求するのであれば個人事業主はクレジットカードを分けるほうが無難です。

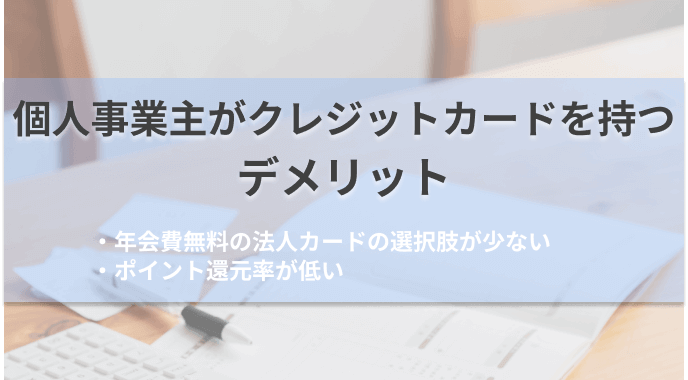

個人事業主がクレジットカードを持つデメリット

個人事業主が事業用クレジットカード持つ際のデメリットは、選択肢の少なさや還元率の低さです。

事業用クレジットカードを持つデメリット

- 年会費無料のカードの種類が少ない

- ポイント還元率は比較的低い

カードの選び方次第ではデメリットを回避できます。詳しくご紹介しましょう。

1.法人カードは年会費無料のカードの種類が少ない

クレジットカードの中には年会費が永年無料のカードも多くあります。しかし、法人カードの場合は年会費が有料のカードが比較的多いのが特徴です。

もし、コストパフォーマンスを重視して、年会費無料の法人カードを選ぶなら選択肢が少なくなってしまうのはデメリットでしょう。

しかし三井住友カード ビジネスオーナーズは年会費無料の法人カードですが、旅行傷害保険が付帯しているビジネスカードです。

「特典があっても使いきれない」「とにかく年会費をかけたくない」という個人事業主の方は、これらの年会費無料の法人カードでも十分かもしれません。

2.法人カードのポイント還元率は比較的低い

クレジットカードの大きな特徴の一つともいえるポイント還元ですが、法人カードの還元率は一般的に0.5%程度と低めに設定されています。

ただ、種類は少ないですが法人カードの中にも還元率1.5%のAirカードがあり、個人用カードに引けを取りません。

「経費の支払いで、なるべく多くのポイントを貯めたい」という個人事業主やフリーランスは、これらの2種類の法人カードを選ぶか、個人用カードの中から還元率が高いクレジットカードを選びましょう。

個人事業主は「法人」と「個人用」どちらを事業用クレジットカードにするべき?

個人事業主やフリーランスは、ビジネス特典など付帯サービスを重視するなら法人カードを事業用クレジットカードとする方がいいでしょう。

個人事業主はクレジットカードの中でも、法人カードと個人用のクレジットカードのどちらもビジネスカードとして使うことができます。そのため「法人カード」と「個人カード」のどちらを持つべきか迷いますよね。ここでは「法人」と「個人用」のカードを比較して紹介します。

※ 個人用カードとは法人カードとして発行されておらず、一般の利用者が作成できるクレジットカードのことをさします。

例)楽天カード、JCB CARD Wなど

法人カードと個人カードの比較

| 法人カード | 個人用カード | |

|---|---|---|

| メリット | ・ビジネス向け特典が豊富 ・年会費を経費にできる* ・利用可能枠が高い傾向 ・ETCや追加カードを複数枚追加できる | ・年会費無料のカードが多い ・還元率が比較的高め |

| デメリット | ・還元率が低め | ・ビジネス向け特典がない ・利用可能枠が低い |

※ 年会費がかかる個人用カードを事業用で利用しても年会費を経費計上できますが、そのカードでプライベートの利用がある場合は年会費を「家事按分」をして分けて計上しなければなりません

法人カードには、コワーキングスペースの優待、出張手配システム、会計ソフトを優待価格で利用できるなど、個人カードでは受けられない特典が豊富です。

個人事業主はビジネスカードの年会費を経費にできるからこそ、年会費が高額なビジネスカードをあえて利用して、豪華な付帯特典をプライベートでも使ってみるのも良いかもしれません。次のような方は法人カードを事業用カードにするといいでしょう。

- ステータスが高いカードを持ちたい

- 特典が充実している方がいい

- ETCカードなどを複数枚欲しい

- 出張の機会が多い

一方で、次のような場合は個人カードを事業用クレジットカードとして利用してみてもいいでしょう。

- ビジネスサポートはなくていい

- 高額な支払いをする予定はないので、利用可能枠は低くてもよい

- ポイントを貯めたい

法人カードと個人カードのスペック比較

法人カードと個人カードの機能の違いを具体的に紹介します。

個人向けカードにはビジネスカードにはないポイント還元率に関する特典も多いので、ビジネス特典よりもポイントをうまく活用したい事業者の方はぜひ検討してみてください。

JCB CARD WとJCB CARD Bizの比較

JCB CARD WとJCB CARD BizはどちらもJCBが発行するクレジットカードで、「JCB ORIGINAL SERIES」の専用サイトから特定のサービスを利用するとポイント還元率がアップするサービスを受けられます。一方で、JCB CARD Wは39歳以下限定のカードなので注意が必要です。

【JCB CARD WとJCB CARD Bizの比較表】

| カード | JCB CARD Biz | JCB CARD W |

|---|---|---|

| 年会費 | 1,375円(税込) 初年度年会費無料 | 無料 39歳以下限定 |

| 還元率 | 0.5% | 1.0% |

| 決済口座 | ・【法人代表者の場合】法人口座、個人名義口座 ・【個人事業主の場合】屋号付き口座、個人名義口座 | 個人名義口座 |

| 保険 | ・海外:最高3,000万円(利用付帯) ・国内:最高3,000万円(利用付帯) | ・海外:最高2,000万円(利用付帯) ・国内:なし |

| ポイント | ・Amazonでのポイント利用で1pt=3.5円で使える ・セブン-イレブンの利用でポイント3倍 ・Oki Doki ランドの利用でポイント2~20倍 ・JCB特約店の利用でポイント最大21倍 | |

| 特典 | ・法人向け出張サービス ・「じゃらんnet」の法人限定シークレットプラン「JCS限定プラン」 ・「弥生会計 オンライン」と「やよいの青色申告 オンライン」が初年度無料 | なし |

| 公式 | 公式サイト | 公式サイト |

三井住友カード ビジネスオーナーズと三井住友カード(NL)の比較

三井住友カード ビジネスオーナーズと三井住友カード(NL)はどちらも年会費無料のクレジットカードです。

個人向けカードの三井住友カード(NL)は最短5分でカード番号を発行できるので、すぐにネットでの利用ができるのが特徴です。さらにポイント還元率がアップする特典が充実しているので、ポイントを重視する事業者におすすめです。

【三井住友カード(NL)と三井住友カード ビジネスオーナーズの比較表】

| カード | 三井住友カード ビジネスオーナーズ  | 三井住友カード(NL) |

|---|---|---|

| 年会費 | 無料 | 無料 |

| 還元率 | 0.5%~ | 0.5%~ |

| 決済口座 | 法人名義口座、個人名義口座 | 個人名義口座 |

| 保険 | ・海外:最高2,000万円(利用付帯) ・国内:なし | ・海外:最高2,000万円(利用付帯) ・国内:なし |

| 利用可能枠 | 500万円(所定の審査あり) | ~100万円 |

| ポイント | ・三井住友カード(NL)など、個人カードとの2枚持ちで、特定店舗の利用でが最大1.5%ポイント還元 | ・セブン‐イレブン、ローソン、マクドナルドなどでスマホのタッチ決済を利用すると、ポイント最大7%還元※ |

| 特典 | ・「三井住友カード ビジネスサポート」と、Visaの「Visaビジネスオファー」やMastercardの「Mastercardビジネス・アシスト」の2種類のビジネス特典が付帯 ・「弥生会計 オンライン」と「やよいの青色申告 オンライン」が初年度無料 | ・つみたて投資でポイントが貯まる |

| 公式 | 公式サイト | 公式サイト |

※スマホのVisaタッチ決済・Mastercardタッチ決済での支払いが対象です。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

※上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Payで、Mastercardタッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

個人事業主のクレジットカード決済と仕訳方法

個人事業主は事業用のクレジットカードで個人利用ができます。ただし、正しい会計処理が必要です。

青色申告の個人事業主やフリーランスが事業用クレジットカード利用分を会計処理する場合、複式簿記となるので「実際にカードを利用した日」と「カード利用料を引き落とされた日」を分けて処理する必要があります。

帳簿には「実際にカードを利用した日」の貸方勘定項目を未払金とし、「カード利用料を引き落とされた日」には借方勘定項目に未払金、貸方勘定項目に事業用口座(普通預金など)を記載します。

個人事業主のクレジットカード決済の仕訳

例)

2/9に事業用のクレジットカードで5,000円の事務用品を購入し、3/31に事業用の口座から引き落とされた。

| 日付 | 借方勘定項目 | 金額 | 貸方勘定項目 | 金額 |

|---|---|---|---|---|

| 2/9 | 消耗品費 | 5,000円 | 未払金 | 5,000円 |

| 日付 | 借方勘定項目 | 金額 | 貸方勘定項目 | 金額 |

| 3/31 | 未払金 | 5,000円 | 普通預金 | 5,000円 |

確定申告にクレジットカードの領収書はいらない?

クレジットカードでの支払いの際は領収書は不要です。

またクレジットカードの領収書は原則発行されませんが、「クレジットカードの利用明細書(レシート)」などは発行されるのでそちらを保管しておきましょう。もし税務調査の対象になった場合には、販売店が発行するクレジットカードの利用明細書が領収書代わりの資料として提出できます。

また2022年1月1日より電子帳簿保存法の改正が行われ、メールやECサイトでの電子取引の紙保存はNGとなり、電子保存が原則となるので注意が必要です(ただし令和5年12月31日までは、準備期間として紙保存も許容されています)。

(参考:電子帳簿保存法が改正されました – 国税庁)

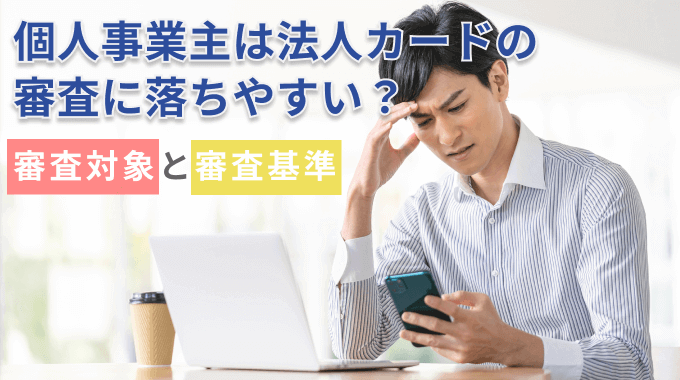

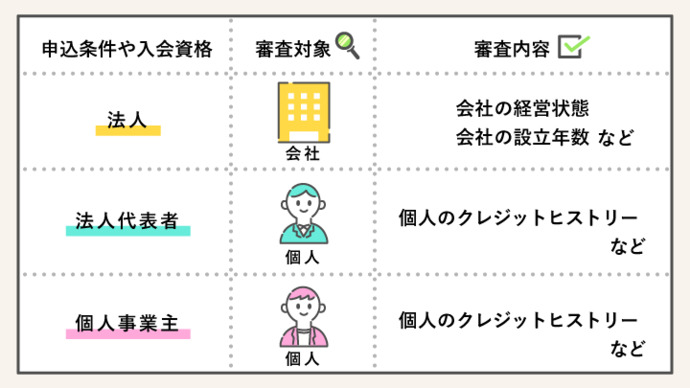

個人事業主はビジネスカードの審査に落ちやすい?審査基準と審査内容

収入が安定していない個人事業主やフリーランスが審査に通る可能性は十分にあります。

なぜなら、法人カードの審査は審査対象が「個人(本人)」か「会社」かで分かれているため、個人(本人)のクレジットヒストリーに問題がなければ、審査に通る可能性が高く、会社を辞めた独立直後など、起業してすぐでも関係ないからです。

つまり、法人カードの審査対象が「個人(本人)」のカード場合は、ローン状況や滞納歴などがなければ審査に通る可能性は高く、「会社」の場合は、個人のクレヒスに問題がなくても、開業直後や赤字が続いているなど経営状態が悪いと審査に落ちる可能性があります。

▼審査対象と審査内容

ビジネスカードの申し込み画面には、入会対象者や申込対象者などの記載がありますし、この記事の中で紹介しているクレジットカードは申し込み条件が「法人代表者」や「個人事業主」のカードです。

※1 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※2 対象の三井住友カードと2枚持ちすることが条件です。

※3 所定の審査がございます。

ちなみにクレジットヒストリーを傷つけない基本的な対策は、個人用カードを作るときと同じく、ローンや公共料金の支払いを滞りなく行う、クレジットカードの多重申し込みを避けるといった方法が挙げられます。

またクレジットカードの審査に関しては割賦販売法の改正が行われ、さまざまな角度から調査し総合的に判断されています。

個人事業主のビジネスカード発行に必要なものと作り方

個人事業主の法人カードの作るには、本人確認書類等が必要です。また場合によっては、年収確認書類などが必要になります。

1.法人カード発行に必要なもの

法人カードの発行では基本的に下記の3つが必要になります。

法人カードの発行に必要なもの

- 登記簿謄本 or 印鑑証明書

- 代表者の本人確認書類(運転免許証、パスポートなど)

- 法人(事業用)口座

ただし、法人カードの中でも個人事業主向けのカードは登記簿謄本などが不要のビジネスカードが多くあります。なるべく手間を削減したい、開業前にカードを作りたいという場合は決算書が不要で、本人確認書類と口座で申し込める法人カードを選ぶとよいでしょう。

決算書や登記謄本不要でも年収確認書類などが必要な場合も

法人カードを発行する際には、本人確認書類と口座の他に、年収確認書類といわれるような補完書類が必要になるケースがあります。

年収確認書類に当たるのは、前年度の確定申告書などです。

2.法人カードの作り方と申し込みの流れ

クレジットカードの申し込みは、インターネットから簡単に行うことができます。基本的には個人カードの発行の流れと変わりません。

- オンラインフォームから各種必要情報を記入

- 審査を受ける

- 書類の記入や本人確認書類の提出

- カード発行

| Step1:オンラインフォームから各種必要情報を記入 |

| クレジットカードの申し込みサイトから、フォームの指示に従って氏名や生年月日、年収などの本人情報などを入力します。 また職業や勤務先の記入は「自営業」とし、屋号を入力します。事務所などをもたない場合は、勤務地に自宅の住所を入力しましょう。 |

| Step2:審査を受ける |

| 記入した情報をもとに、カード会社にて審査が行われます。審査は数日で完了する場合もあれば、1ヶ月程度かかるケースもあります。もし直近でカードが必要な場合は、審査結果は最短当日、発行は最短3営業日の「三井住友カード ビジネスオーナーズ」がいいでしょう。 |

| Step3:書類の記入や本人確認書類の提出 |

| 申し込みの際にインターネットを通じてアップロードしている場合は必要ありません。もしカード会社より送られてきた必要書類の返送や必要書類の提出を求められた場合には対応しましょう。 |

| Step4:カード発行 |

| 全ての手続きが完了すると、ようやく法人カードが発行・発送されます。基本的には「簡易書留」で郵送され、発送元や住んでいる地域によって手元に届くまでの時間は異なります。 |

個人事業主のクレジットカードに関するよくある質問

ここからは個人事業主やフリーランスがクレジットカードを持つ際の疑問について解説します。

Q.個人事業主やフリーランス向けのおすすめ法人カードは?

個人事業主は、年会費、還元率、ビジネス特典などを軸に選ぶといいでしょう。具体的には次のクレジットカードがおすすめです。

- 年会費:年会費永年無料、追加カードも無料の三井住友カード ビジネスオーナーズ

- 還元率:年間100万円の利用で翌年度の還元率50%アップするJCB CARD Biz

- ビジネス特典:プライベートでも使える特典が豊富なアメリカン・エキスプレス・ビジネス・カード

Q.個人事業主の事業用クレジットカードは開業前に作った方がいい?

個人事業主の法人カード作成は、開業届を出した後に申し込みを行います。

もしくは個人事業主は個人向けクレジットカードを事業用として利用できるので、会社を退職し独立起業を考えている方は、退職前に個人用カードを1枚作成して、まずは事業用として利用してみてもいいかもしれません。

Q.法人カードとビジネスカードの違いは?コーポレートカードって何?

「法人カード」は総称で、中小企業・個人事業主・フリーランス向けのカードは「ビジネスカード」と呼ばれることが多いです。つまり、この記事内で紹介しているクレジットカードはすべてビジネスカードということです。

コーポレートカードとは、従業員が多い大企業向けのクレジットカードのことです。

Q.ガソリン代がお得になる個人事業主向けのビジネスカードは?

法人カードのビジネス特典にはレンタカー関連のものが多く、ガソリン給油に関してはあまりありません。

そのため個人事業主は個人用クレジットカードを事業用として使う方が、ガソリン代を節約するという点で向いています。自動車会社やガソリンスタンド発行のカードや一般のクレジットカードで個人事業主向けのカードは以下です。

- JCB CARD W:apollostation、出光SS、シェルSSでポイント2倍*1

- dカード:ENEOSで200円ごとに1.5%のポイントが貯まる*2

- 楽天カード:ENEOS、出光、キグナス、SOLATOでポイント優待

※1 JCB ORIGINALシリーズのサイトから事前のポイントアップ登録が必要

※2 通常ポイントと特約店ポイントの合計 特約店ポイントは一部対象外のサービスステーション・商品等があります。

自動車や二輪車、トラックなどを利用している個人事業主がガソリン代を節約するためには、給油カード(ガソリンカード)や、ガソリンスタンドなどでポイント特典があるクレジットカードを利用するといいでしょう。

記事のまとめ

個人事業主やフリーランス向けのビジネスカードについて詳しく紹介しました。ビジネスカードを利用すると、個人的な支払いとビジネスでの支出を明確に分けることができます。自社にあった使い勝手の良い1枚を見つけることができれば経理業務や確定申告がラクになり、ポイントの恩恵も受けることができますよ。

「暮らしのマネー百貨」を運営している株式会社モデル百貨では、「Mカード」という個人事業主向けのローンカードも提供しています。万が一に備え、借り入れ先を確保しておきたい場合はこちらもぜひご検討ください。